Les mauvais indicateurs du début de la premiere semaine d’octobre ont motivé une hausse des actions alimentée par une vive et brusque fringale pour le risque. Surtout après le recul de septembre et des bonnes affaires en pagaille. À la faveur d’un recul des rendements, la criée retrouvait de la voix : « Elle est bonne ma valeur tech, elle est pas chère ! » . Tout allait pour le mieux jusqu’aux chiffres de l’emploi américain, vendredi.

L’Hebdo des Marchés – Semaine du 30 septembre au 07 octobre 2022, Fidelity International

Une période assez difficile

Le discours de Jerome Powell qui accompagnait la dernière hausse de 75 pb, le 21 septembre dernier, ne laissait pas de place au doute. Le « quoi qu’il en coûte » de la Fed n’avait désormais qu’un seul objectif : réduire l’inflation à l’échelle de Planck. Quitte à tirer une balle dans le pied de la croissance et du travailleur américain. Une détermination qui laissait légitimement entrevoir l’ouverture d’une phase de « marchés inversés ». Une période durant laquelle les mauvaises nouvelles conjoncturelles seraient synonymes pour les investisseurs d’une éventuelle clémence monétaire. Et inversement. La semaine passée en a été un exemple manifeste. PMI composite à 48,1 en zone euro, ISM manufacturier (50,9) à un plus bas de deux ans et demi, outre-Atlantique… Le trou d’air actuel confirme un peu plus la probabilité d’un crash économique occidental. Du reste, même en l’absence de parachute, la simple promesse de masques à oxygène en cas de dépressurisation de la cabine faisait renaître chez les investisseurs l’espoir de fouler à nouveau le tarmac de la piste. C’est dire le niveau de détresse actuel des marchés.

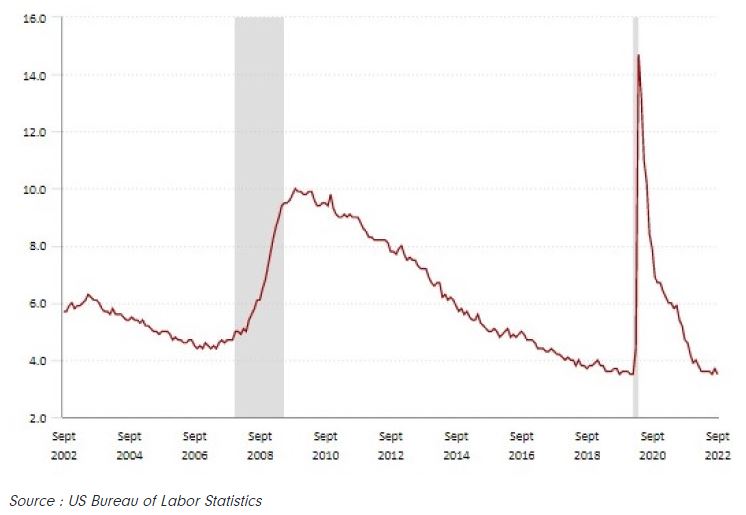

Avec 263 000 créations de postes en septembre, le marché du travail outre-Atlantique est certes en décélération par rapport au mois précédent (315 000) mais reste robuste – et au-dessus des attentes (250 000). Et que dire d’un chômage à 3,5 % de la population active ? Désespérant… pour les investisseurs désormais certains de ne pas échapper à un nouveau coup de fouet monétaire – de 75 pb ? – le mois prochain. Dans cette nouvelle configuration, un constat s’impose : pour les marchés financiers, le travail c’est plus la santé. Au-delà, une chose est désormais avérée : faute d’une nouvelle expédition lunaire, on a, au moins, marché sur la tête.

Evolution du taux de chômage aux Etats-Unis

Performances

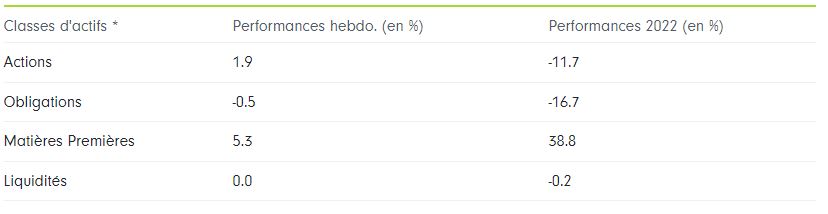

Classes d’actifs

Les chiffres de l’emploi ayant inversé en fin de semaine la tendance sur les actions, ce sont surtout les matières premières qui ont profité du regain d’appétit des investisseurs pour le risque. Faisant fi de la baisse anticipée de la demande de pétrole dans un contexte économique difficile, ces derniers se sont surtout concentrés sur l’offre et l’annonce, mercredi, par l’Opep + d’une réduction de la production de deux millions de barils par jour à partir de novembre. Une décision qui a permis aux cours du pétrole (Brent) de prendre plus de dix dollars sur la semaine et de conclure celle-ci juste en dessous des 100 dollars le baril.

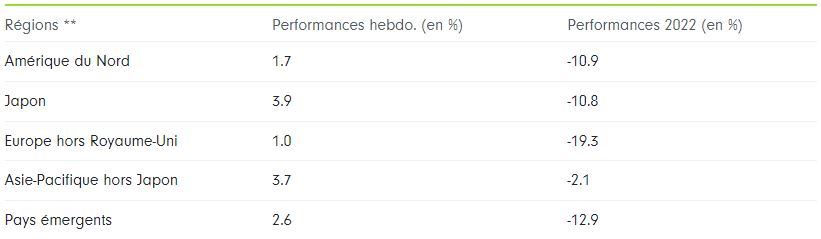

Actions

Après une rentrée en berne où un indice comme le S&P 500 a signé son pire mois de septembre depuis 2008 – et accessoirement un troisième trimestre de baisse -, les marchés actions ont été, la semaine passée, portés par des achats à bon compte. Les mauvais indicateurs et l’espoir d’un environnement monétaire moins corrosif ont également participé à la tendance. Dans ce contexte, c’est surtout l’Asie et les actions japonaises qui tirent leur épingle du jeu en signant les deux meilleures performances hebdomadaires. À l’inverse, les places européennes ont eu un peu plus de mal à briller.

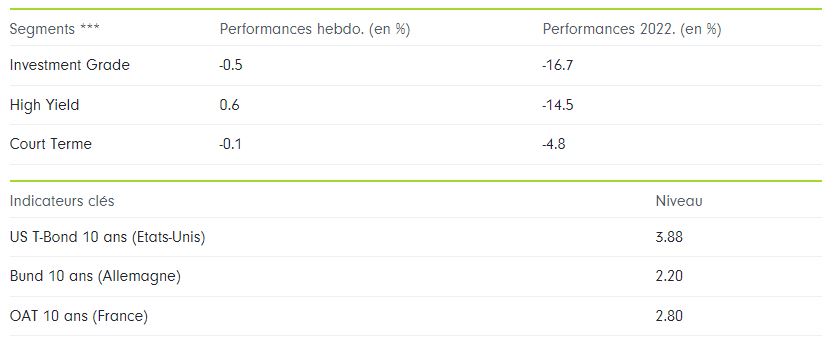

Obligations

Dans le sillage d’indicateurs confirmant la contraction de l’activité de part et d’autre de l’Atlantique, le sentiment de fin du monde qui dominait les échanges en début de semaine a légèrement pesé sur le rendement des emprunts d’État. Une détente qui ne fut que de courte durée. Les chiffres sur l’emploi aux États-Unis confortant l’hypothèse d’une poursuite d’un relèvement de taux le mois prochain par la Fed, le 10 ans américain n’a pas tardé à reprendre le chemin de la hausse pour terminer la semaine au-dessus de son seuil de départ (2,80 %). La même tendance prévalait en Europe où son pendant allemand a conclu à 2,20 % après l’avoir entamé à 2,10 %.

Marché des changes

Du côté des changes, l’euro a connu une semaine contrastée. D’un côté, la monnaie unique a cédé du terrain face à la livre qui a rebondi après l’annonce en début de semaine de l’abandon du volet fiscal du « mini-budget » présenté la semaine précédente par Liz Truss. De l’autre, la devise européenne s’est légèrement appréciée face à un dollar sur lequel pesait de mauvais indicateurs conjoncturels mais qui a profité, par la suite, des bons chiffres de l’emploi. Après avoir touché un plus bas hebdomadaire à 0,97 la paire a terminé la semaine à 0,98.