Fidelity international, nous présente l’actualité financière et une vue synthétique du comportement des grands marchés mondiaux. Semaine du 19 au 26 aout 2022. Revue macroéconomique

Fidelity : Pince-fesses monétaire

Le portefeuille en éventail sur leur transat, les investisseurs nourrissaient peut-être l’espoir de trouver à leur retour un environnement de marché plus apaisé que celui qu’ils avaient laissé en bouclant leur valise estivale. Mais il n’y pas de miracle. Les problèmes demeurent. Voire, se multiplient. Sous l’effet du réchauffement inflationniste, la croissance a connu, cet été, un épisode de sécheresse sans précédent. Et se conjugue désormais avec le nouveau risque d’un typhon immobilier en Chine laissant toujours planer la crainte d’un arrêt imminent du second moteur économique mondial – alors que le premier ne va pas fort. Parallèlement, en Europe, l’embrouillamini énergétique persiste avec la perspective que les soucis de tuyauterie gazière ne seront pas résolus lorsque l’hiver sera venu. Alors forcément, faute de prévisions météorologiques à deux mois, les anticipations d’inflation notamment sur le gaz (graphique) – s’emballent.

Et la nature humaine est ainsi faite que les craintes liées au cumul des risques ont cédé la place à l’irrépressible besoin de trouver des responsables. Le casting étant large, ce sont les banquiers centraux qui ont pris pour tout le monde à la veille du rendez-vous annuel de Jackson Hole. Accusés de cécité sur le caractère transitoire du phénomène tel qu’ils le qualifiaient il y a encore un an, les grands argentiers étaient sous le feu des critiques à l’ouverture du symposium. Ce alors que les prix continuent de planer à haute altitude – 8,9 % et 8,5 % sur un an en juillet respectivement en zone euro et aux États-Unis. En toile de fond de la célèbre vallée du Wyoming, les imposants sommets de Grand Teton sont à l’image de ce que représente l’inflation depuis la plaine où se tient le pince-fesses monétaire. Conscient que les simples mondanités ne suffiront pas à panser une crédibilité égratignée, Jerome Powell a donc réaffirmé vendredi sa volonté de ramener, coûte que coûte, l’inflation à la raison. C’était bien la moindre des choses. Et peu importe si l’économie doit aller se crasher sur le mur de la récession ! Au grand maux, les grands remèdes… C’est un peu le leitmotiv de la rentrée.

Le graph. de la semaine

À surveiller cette semaine

• Mardi : Taux de chômage (Jp), confiance des consommateurs, climat des affaires, prévisions d’inflation, sentiment économique et industriel (UE), confiance des consommateurs-Conference Board et rapport JOLTS sur l’emploi (US).

• Mercredi : Production industrielle (Jp), PMI manufacturier, services et composite (Chi), IPC (Fra, Ita, UE), PIB (Fra), créations d’emplois non-agricoles-ADP (US).

• Jeudi : PMI manufacturier (Jp, Chi, Ita, Fra, All, UE, GB, US), inscriptions hebdomadaires au chômage, ISM manufacturier (US).

• Vendredi : Prix à la production (UE), créations d’emplois, taux de chômage et

commandes de biens durables (US).

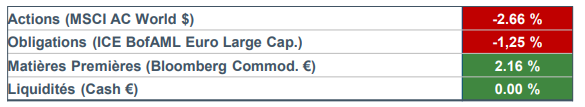

Performance des classes d’actifs – du 19 au 26 août 2022 (€, %)

Vue d’ensemble

Un peu à l’image de ce que fût la première partie de l’année, la tendance sur la semaine écoulée a, une fois encore, pénalisé les actions et les obligations au profit des matières premières. En dépit des déclarations de Jerome Powell en fin de semaine et de la perspective d’un ralentissement conjoncturel inévitable, les tensions économiques et géopolitiques continuent de soutenir cette classe d’actifs qui se maintient logiquement en tête du classement annuel avec un gain de 43,66 % depuis janvier devant les actions (-4,08 %) et les obligations (-12,09 %).

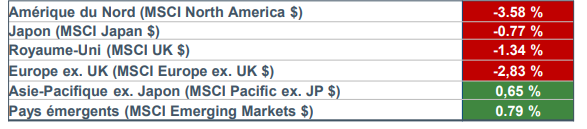

Marchés actions

Logiquement, les actions ont souffert de l’ouverture du symposium de Jackson Hole et des déclarations du patron de la Fed sur sa volonté de freiner l’inflation – quoi qu’il en coûte. La perspective d’une fermeté monétaire de la part de la Fed en septembre a refroidi les marchés notamment américains et européens qui signent les deux plus fortes baisses de la semaine. À l’inverse, les émergents et l’Asie-Pacifique tirent leur épingle du jeu. Cette dernière s’inscrit désormais en tête du palmarès annuel tandis que l’Europe en ferme toujours la marche (-12,83 %).

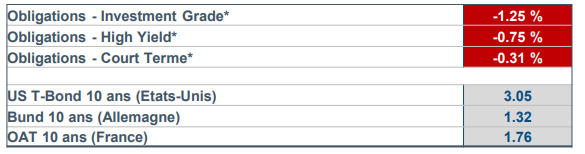

Marchés obligataires

Ce nouvel accès d’inquiétude de la part des investisseurs n’est toujours pas de nature à avantager le compartiment obligataire qui continue de souffrir du contexte de surchauffe inflationniste. Et comme d’habitude, c’est l’investment grade qui en fait principalement les frais, creusant un peu plus ses pertes (-12,09 %) depuis le début de l’année derrière le high yield (-10,41 %) et le court terme (-3,12 %). Les déclarations du patron de la Réserve fédérale et les spéculations entourant désormais le tour de vis monétaire attendu pour septembre n’a pas été sans conséquences sur le souverain. En témoigne, le rendement des emprunts d’État américain à 10 ans qui est repassé, à cette occasion, au-dessus de 3 %.

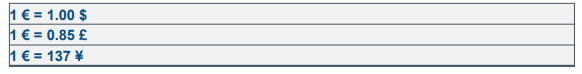

Marchés de change

Bien entendu, le ton donné par Jerome Powell à l’ouverture de Jackson Hole a également été de nature à renforcer le dollar par rapport aux autres devises. Mais de façon très relative – l’euro ne reculant que de 0,47 % face au billet vert sur la semaine. La devise européenne est, par ailleurs, restée insensible aux informations de fin de semaine selon lesquelles les discussions vont bon train à la BCE sur une potentielle hausse de 75 pb en septembre. Depuis janvier, l’euro accuse un recul de 11,65 % face au dollar.