Entre atterrissage en douceur et récession de l’économie – voici les prédictions variées des analystes. Les perspectives économiques restent incertaines. Un tel environnement de marchés divisés et d’incertitude élevée offre des avantages tactiques et stratégiques, en particulier pour les tendances à long terme comme l’ESG.

Par Sébastien Galy, Senior Macro Strategist au sein de Nordea Asset Management.

Perspectives économiques

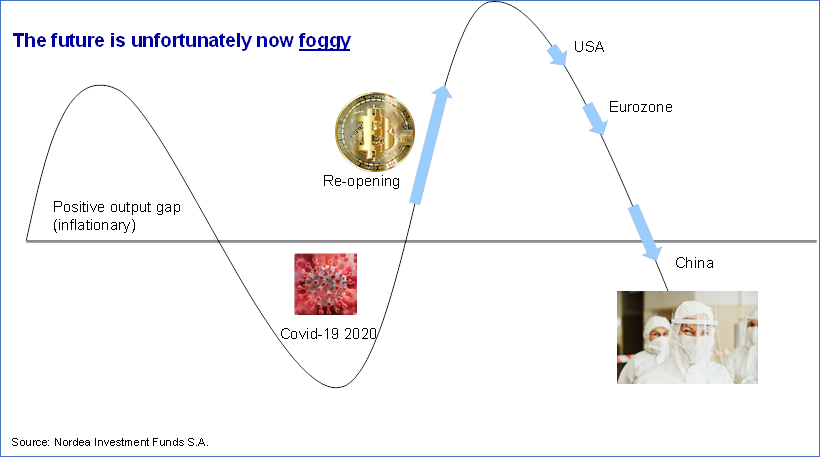

Alors que l’économie mondiale ralentit et que les banques centrales resserrent leur politique monétaire, l’inflation devrait commencer à reculer lentement. Néanmoins, certains facteurs du côté de l’offre pourraient maintenir l’inflation sous pression. Ces derniers comprennent, entre autres, les contraintes actuelles de la chaîne d’approvisionnement, la persistance ou la réapparition des confinements liés à la Covid-19, le ralentissement du marché immobilier et les représailles russes (embargo sur le gaz naturel, avec déjà un ralentissement de l’offre).

L’économie européenne

L’économie européenne subit les effets négatifs d’une inflation très élevée sur la consommation – il est peu probable que la croissance ralentira pour atteindre 2,6% cette année et 2% l’année prochaine, comme le consensus l’attend. Les prix de l’énergie pourraient encore grimper en raison de l’offre limitée, mais à mesure que l’économie mondiale ralentit, les prix devraient se stabiliser à des niveaux plus bas, ce qui pourrait apporter un certain soulagement. Par exemple, les pressions de la chaîne d’approvisionnement actuellement observées dans les ports d’Allemagne du Nord devraient s’atténuer avec le temps, apportant réconfort. Par conséquent, la croissance des bénéfices des entreprises est plus susceptible de décevoir à des niveaux faibles, tandis que les investisseurs apprennent à être plus patients et à se concentrer de plus en plus sur une trajectoire modérée de croissance à long terme.

L’économie américaine et chinoise

L’économie américaine devrait commencer à ralentir à mesure que l’épargne personnelle diminue et que l’emprunt allant des cartes de crédit aux lignes de crédit immobilier augmente, alors même que la Fed ralentit l’économie. D’autre part, l’inflation devrait commencer à diminuer en aidant le revenu réel et la consommation. Bien qu’il soit difficile de prévoir l’inflation et la croissance sur un marché du travail sous tension, en raison de non-linéarités et d’un manque d’exemples historiques, nous nous trouvons entre différents scénarios économiques allant d’une croissance décente à la stagflation ou à une récession en 2023 menant à la volatilité du marché des actions.

L’économie chinoise ralentit rapidement à la suite d’une politique liée à la Covid-19 et d’une crise immobilière. Bien que l’impact des confinements se dissipe et que les mesures aident, l’impact du marché immobilier sur une économie fortement endettée laisse à penser que des temps difficiles sont encore à venir.

Perspectives des marchés

Les grandes entreprises de technologie ont tendance à s’apprécier dans un contexte de croissance économique et d’innovation à long terme qui sont actuellement remises en question. En revanche, le style Value combiné à la Qualité est beaucoup plus réaliste (par exemple Coca-Cola, Air liquide). La technologie chinoise est intéressante surtout sous la pression du changement climatique car le pays est le principal producteur dans de nombreuses parties de la technologie verte. Alors que la crainte d’un ralentissement rapide de l’économie mondiale s’estompe, nous voyons des opportunités à saisir à la suite de bouleversements dans certaines actions technologiques et/ou disruptives.

Qu’est-ce que cela signifie ?

Dans un monde aussi complexe, avec des bouleversements et des risques économiques élevés, des solutions flexibles avec leurs primes de risque multiples devraient aider. Les infrastructures cotées et l’immobilier devraient continuer à aider à se couvrir contre l’inflation tout comme les caractéristiques défensives et les capacités alpha des stratégies d’obligations garanties. Un environnement aussi complexe est un rappel de l’importance à long terme de l’ESG.

A propos de Nordea Asset Management

Nordea Asset Management gérant 273 milliards d’euros, fait partie du groupe Nordea, le plus grand groupe financier du Nord de l’Europe, avec 389 milliards d’euros d’actifs sous gestion.

Nordea Asset Management offre une large gamme de solutions d’investissements à la fois pour les investisseurs européens et d’autres continents. Nous collaborons avec de nombreux clients et plateformes, à savoir des banques, des gestionnaires de portefeuille, des conseillers patrimoniaux indépendants et des sociétés d’assurance.