Le 01 Juin 2023 : MAM Short Duration ESG : L’année 2022 a été marquée par des traumatismes pour les investisseurs sur les marchés obligataires, en particulier pour les porteurs de fonds investis sur les maturités courtes. La montée en puissance d’une inflation forte et durable a entraîné une normalisation sans précédent de la politique monétaire de la BCE à partir de juillet 2022, ce qui a eu un impact significatif sur les performances des fonds obligataires à court terme.

Par Philippe Tranchet Directeur de la Gestion Obligataire chez Meeschaert.

MAM Short Duration ESG

2022 : une année difficile et atypique pour les fonds court terme

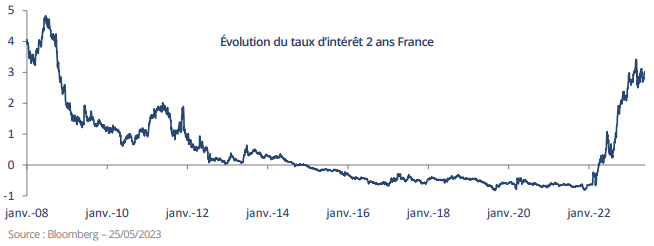

Si l’année 2022 a été traumatisante pour les investisseurs sur les marchés obligataires, elle l’a été encore davantage pour les porteurs de fonds investis sur les maturités courtes en lien direct avec l’émergence d’une inflation forte et durable. Cette situation a conduit à une normalisation sans précédent de la politique monétaire de la BCE depuis le mois de juillet 2022, qui a fortement impacté les performances des fonds obligataires court terme. Ceux-ci ont été nettement pénalisés et n’ont pas tenu leur traditionnel rôle protecteur. Cette normalisation a en 1 an, effacé la baisse tendancielle des taux d’intérêt initiée depuis 2008, liée en grande partie aux quantitative easing successifs

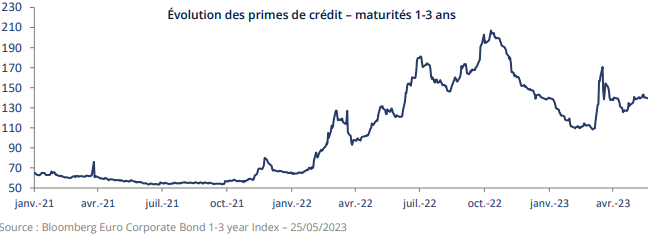

Cette situation n’a pas été sans conséquence sur les primes de crédit qui se sont également tendues fortement. En prenant comme référence l’indice Barclays Euro Aggregate Corporate 1-3 ans, celles-ci sont passées de 65 bps début 2022 à 207 bps en octobre. Elles se situent encore aujourd’hui à 141 bps.

2023 : un environnement historiquement favorable

À toute chose malheur est bon, et ce changement d’ère nous a permis d’aborder l’année 2023 dans des conditions autrement favorables. Cela tient à plusieurs éléments :

- Tout d’abord, cette situation favorable est liée au taux de rendement affiché sur le fonds. Il se situe à 4,03% (brut de frais de gestion) au 29/05/2023 Il est la résultante des éléments évoqués précédemment, à savoir le niveau historiquement élevé des taux courts en Europe, ainsi qu’une valorisation des primes de crédit encore intéressante.

- Un cycle de hausse des taux directeurs en passe de se terminer en zone euro. Même si le combat contre l’inflation n’est pas encore gagné comme en témoigne le niveau de l’indice de base (5,6% annualisé), la BCE a fait l’essentiel du chemin, et les effets de ce cycle de hausse des taux va de plus en plus se faire sentir dans l’économie, notamment dans la distribution du crédit. À ce titre, l’économie est déjà rentrée dans une phase de ralentissement. Les marchés anticipent encore aujourd’hui entre 1 à 2 hausses des taux de 25 bps d’ici le mois de septembre.

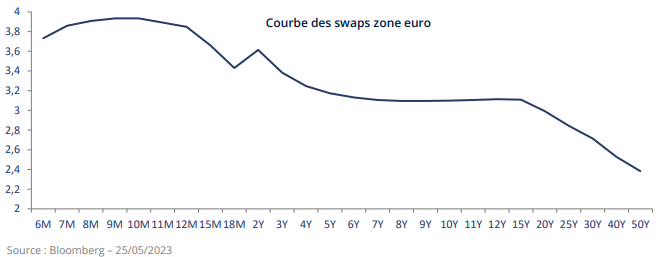

- Le positionnement du fonds et la courbe des taux. En raison de la rapidité et de l’intensité de la normalisation monétaire, la courbe des taux en zone euro s’est inversée, à savoir que le rendement des maturités courtes est sensiblement plus élevé que celui des taux longs comme en témoigne le graphique ci-dessous :

En termes de rendement, il est aujourd’hui plus intéressant de se positionner sur des maturités courtes. Le portefeuille obligataire de MAM Short Duration ESG affiche une maturité moyenne 22,2 mois.

Enfin, le profil crédit des entreprises détenues en portefeuille reste très solide comme en témoigne la saison des résultats du 1

er trimestre.

En résumé, MAM Short Duration ESG retrouve sa vocation, à savoir la recherche, à la fois, d’un placement d’attente avec une rémunération compétitive, mais aussi un placement de conviction sur une future baisse des taux directeurs. Le contexte actuel permet de retrouver les ressorts d’une gestion active efficace (choix des secteurs / dynamique de notations / nouvelles émissions / évolution de la sensibilité taux / bond picking général). Le rendement embarqué pour une maturité inférieure à 2 ans permettra, en outre, d’amortir la volatilité des marchés pour un retour au prix de remboursement dans un horizon limité.

Caractéristiques du portefeuille