Le 29 Mars 2023 : Malgré une réglementation plutôt négative en 2021, et la fin d’une période de plusieurs années marquée par les restrictions liées au COVID-19, la Chine représente une opportunité d’investissement attrayante.

Par Invesco.

La Chine peut être considérée comme une allocation distincte :

L’économie et les marchés financiers chinois sont désormais au même niveau que les principaux marchés développés (DM), mais font encore partie des indices émergents (EM), au sein desquels la Chine représente une part substantielle et croissante de la classe d’actifs.

Par conséquent, les indicateurs de performance des marchés émergents sont souvent tirés par la Chine et les indices actions peuvent parfois sous-représenter le reste des marchés émergents.

Nous comprenons pourquoi un nombre croissant d’investisseurs choisissent d’investir en Chine de manière indépendante, ce qui leur permet de se concentrer sur les marchés émergents par le biais d’allocations EM ex-Chine.

Peut-on investir en Chine ?

En 2021, une série de mesures réglementaires inattendues a amené de nombreux observateurs et acteurs du marché à se demander si les investisseurs pouvaient investir en toute confiance sur les marchés chinois et ce, de façon prévisible. Nous pensons que la Chine reste un marché clé pour plusieurs raisons.

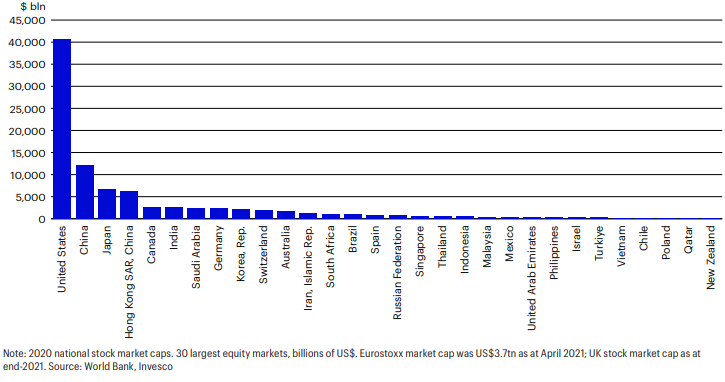

L’économie chinoise est trop importante pour être mise de côté. Elle représentait 18,4 % du PIB mondial en 2021 (en USD), une part qui devrait continuer à croître. De plus, les données de la Banque mondiale indiquent que la Chine représente 13,0 % de la capitalisation du marché actions mondial. La part de la Chine dans l’économie mondiale et sur les marchés de capitaux indique que l’exclure des portefeuilles viendrait à passer à côté de certaines opportunités.

Le potentiel de croissance est considérable. La classe moyenne s’est rapidement développée en l’espace de quelques décennies seulement, entraînant une augmentation de la consommation intérieure. La Chine est devenue une puissance manufacturière, avec des capacités de production de plus en plus sophistiquées, ce qui a entraîné une hausse substantielle des exportations. Bien que la croissance économique de la Chine ait ralenti ces dernières années, nous pensons qu’elle restera nettement plus forte que celle des pays développés. En fait, l’objectif du Parti Communiste est de doubler la taille de l’économie chinoise par rapport aux niveaux de 2020 en 15 ans. Il s’agit d’un objectif essentiel qui sera soutenu par la politique fiscale et monétaire.

Pour en revenir aux réglementations qui ont suscité une telle appréhension à l’égard de l’investissement en Chine, il est important de comprendre qu’elles s’inscrivent dans le cadre de la campagne pour la « prospérité commune » de la Chine visant à lutter contre les inégalités économiques et à accroître le bien-être financier. […]

La Chine est dans une classe à part

L’économie et les marchés chinois sont non seulement trop vastes pour être ignorés, mais ils le sont maintenant grand qu’il y a un groupe petit mais croissant d’investisseurs qui approchent la Chine comme un allocation d’investissement spécifique.

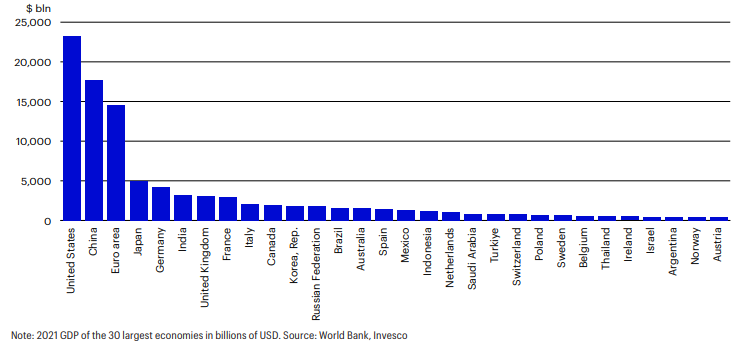

Comme le montre la figure 1, le PIB nominal de la Chine aux taux de change du marché est le deuxième le plus grand du monde, déjà nettement plus grand que la zone euro (ZE). Avec des taux de croissance plus élevés que les États-Unis, la zone euro, le Royaume-Uni ou le Japon, la Chine est en passe de devenir le plus grande économie au cours de cette décennie. En effet, à parité de pouvoir d’achat, qui s’ajuste aux différents niveaux de prix pour les mêmes types d’activité économique dans différents pays, l’économie chinoise est déjà la plus importante du monde. Avec beaucoup les restrictions à l’investissement en Chine levées et l’inclusion du pays dans ont utilisé des références mondiales, nous soupçonnons que la Chine constituera une part croissante des investisseurs portefeuilles au cours des prochaines années et décennies. En bref, la Chine est devenue si grande que nous pensons qu’il mérite la même considération que les États-Unis et d’autres grands pays développés marchés (DM) et qu’il doit certainement être séparé du panier habituel de économies des marchés émergents (EM).

En d’autres termes, les investisseurs considèrent de plus en plus la Chine comme une classe à part, de la même manière que les investisseurs traitent les principales économies des DM comme les États-Unis, la zone euro, le Japon et le Royaume-Uni, consacrant d’importantes ressources d’analyse et d’investissement à leur économies et marchés financiers.

En effet, on voit des investisseurs institutionnels tant privés qu’officiels réfléchir à mandats de pays autonomes pour la Chine. Cette refonte a été signalée dans l’investisseur interviews pour l’édition 2020 de l’Invesco Global Sovereign Asset Management Study, qui enquête sur les fonds souverains et les banques centrales du monde entier annuellement.

Chez Invesco, nous adoptons déjà cette approche dans bon nombre de nos propres recherches et processus d’investissement. Nous formulons nos perspectives mondiales annuelles Invesco sur un fondement de notre évaluation des trois grands pôles de croissance mondiale que sont la Chine, EZ et les États-Unis. Nous discutons également régulièrement de l’économie et des marchés mondiaux avec de nombreux clients en se concentrant sur ces trois économies comme base de réflexion comment la plupart des autres économies nationales et classes d’actifs mondiales évolueront, avec quelques exceptions dans les catégories DM et EM (notamment le Royaume-Uni, le Japon et l’Inde où la dynamique domestique est souvent plus importante).

Figure 1 : L’économie chinoise est bien plus importante que la plupart des marchés émergents et des marchés développés

Bien sûr, il reste vrai que la Chine n’a pas un revenu par habitant élevé comparable aux États-Unis, à la zone euro, au Royaume Uni ou au Japon. C’est aussi vrai que les restrictions à la convertibilité du compte de capital – le droit des résidents et des non résidents d’échanger librement des devises et actifs à volonté les uns avec les autres – restent en Chine. Il est compréhensible que de telles restrictions puissent être une raison pour certains index fournisseurs de restreindre l’entrée de la Chine dans les mêmes indices que les principaux DM. Cependant, le caractère unique de la Chine en tant que plus grand nation commerçante, troisième plus grand marché obligataire et deuxième plus grand marché national des actions – mais avec des contrôles des capitaux résidents et d’autres caractéristiques uniques que l’on ne trouve pas dans d’autres grandes économies – est considérée par certains investisseurs comme une autre raison d’envisager un allocation autonome à la Chine.

Figure 2 : La capitalisation boursière de la Chine dépasse également de loin la plupart des DM et des EM (milliards de dollars américains, 2020)

Figure 3 : Part de la Chine et des autres régions dans le PIB mondial et les marchés de capitaux (%)

Redéfinir la classe d’actifs des marchés émergents

Nous pensons qu’il y a plusieurs bonnes raisons au-delà de la taille pour traiter la Chine à part plutôt que dans le cadre d’un portefeuille mondial ou de marchés émergents plus large. Comme le montre la figure 3, même les fournisseurs d’indices populaires sous-estiment actuellement l’importance de la Chine sur les marchés mondiaux des actifs. Par exemple, les données de la Banque mondiale suggère que la Chine représente 13,0 % de la capitalisation boursière mondiale, alors qu’il ne représente que 3,5% à 4,0% des indices de référence mondiaux MSCI et FTSE (les États-Unis sont à l’autre extrême). La Chine est également sous-représentée au gouvernement indices du marché de la dette. L’adhésion à des stratégies fondées sur ces repères peut priver les investisseurs d’opportunités en Chine dont ils pourraient autrement bénéficier.

L’inverse semble se vérifier pour les indices axés sur les marchés émergents. La Chine domine certains benchmarks. Au 31 décembre 2022, la Chine représentait pour 32,3 % de l’indice MSCI Emerging Markets et 35,0 % de l’indice FTSE Emerging Indice.

Il est important de noter que les marchés émergents ont toujours été une classe d’actifs très diversifiée, regroupant réunissant des pays aux profils économiques très différents – exportateurs de matières premières comme le Brésil ou la Russie mais aussi importateurs comme certains pays asiatiques ; pays avec très des liens commerciaux/d’investissement étroits avec les pays développés, comme le Mexique, la Turquie ou la Corée du Sud, ainsi que des économies plus axées sur le marché intérieur comme l’Inde. Malgré ces différences majeures, la plupart des marchés émergents partagent plusieurs caractéristiques macro essentielles. A quelques exceptions près, comme la Corée du Sud, ils ne sont pas aussi productifs que les DM, et leur revenus sont nettement inférieurs. À l’exception de la Chine, des économies émergentes et les marchés financiers ont tendance à être plus petits en capitalisation boursière, pas aussi profonds en termes de liquidité et le chiffre d’affaires, ni aussi large en termes de nombre et de types d’émetteurs d’actions ou obligations en tant que principaux DM.

Les marchés émergents, à de très rares exceptions près, partagent également une caractéristique financière cruciale : tous sont fortement influencé par le cycle économique ou financier mondial, quelle que soit leurs économies ont tendance à être centrées sur le marché intérieur – comme le Brésil ou l’Inde – et même s’ils ont des excédents commerciaux extérieurs comme la Russie. En conséquence, ils ont tendance à bénéficier lorsque la croissance mondiale est en hausse et que le dollar américain s’affaiblit ; mais souffrir quand global les conditions financières se resserrent, la croissance mondiale ralentit et le dollar se renforce.

Pour les marchés émergents, ce mélange de fonctionnalités a longtemps permis aux investisseurs de monter et descendre expositions à l’ensemble de la classe d’actifs en fonction des opinions concernant la direction de l’économie mondiale, les politiques monétaires et les devises. De même, les investisseurs ont été capable de faire varier les expositions intra-EM en fonction des opinions et des valorisations reflétant à la fois le cycle mondial et les opinions sur les tendances à plus long terme dans des marchés émergents spécifiques.

La Chine est une exception critique. La Chine a montré à plusieurs reprises qu’elle se trouvait dans une position très forte position pour tracer sa propre voie compte tenu de l’ampleur et de la diversité de son économie, la profondeur et la taille de ses marchés et son capital résident relativement restreint et efficace contrôles. En revanche, la plupart des marchés émergents restent de petites économies très ouvertes et exposés aux changements du cycle économique mondial, à l’exportation ou à l’importation de matières premières les prix ou les conditions financières mondiales, tirés principalement par les politiques monétaires de la Fed et le dollar. Ainsi, les économies émergentes réagissent à l’économie mondiale et leur place dans elle, reflétant la structure de leurs économies – contrairement aux grandes économies qui moteur de l’économie mondiale – en particulier la Chine, la zone euro et les États-Unis.

La nature unique et indépendante de l’économie chinoise signifie qu’elle est souvent anticyclique. Cela signifie que les actifs chinois peuvent souvent fonctionner très différemment des États-Unis, Actifs de la zone euro ou d’autres marchés émergents. Les avantages de la diversification de l’exposition vers la Chine, il est important que les investisseurs puissent obtenir un accès autonome à marchés chinois.

Conclusion

En conclusion, nous pensons que les arguments en faveur de l’investissement en Chine n’ont pas changé, malgré les dernières mesures réglementaires. Nous voyons d’ailleurs l’actuel et prévu l’importance future de la Chine et de ses marchés financiers justifiant les processus et les équipes d’investissement. En outre, de nombreux repères couramment utilisés sous-estimer l’importance de la Chine sur les marchés financiers mondiaux, ce qui pourrait entraîner une sous-exposition structurelle.

La Chine est presque la plus grande économie du monde et parmi ses plus grandes, les plus profondes, les plus des marchés financiers liquides et diversifiés, nous croyons donc qu’il faut approcher la Chine comme une allocation distincte des portefeuilles mondiaux/EM plus larges, laissant l’investisseur libre de décider de l’allocation structurelle appropriée.

Pour lire l’intégralité du livre blanc en anglais, voir ci-dessous :