Allianz Trade, les marchés émergents : Le resserrement financier, le ralentissement de la croissance et l’incertitude croissante créent des défis pour les pays les plus vulnérables. La Fed américaine a déclenché une « guerre des devises inversée », les banques centrales resserrant leur position plus qu’il ne serait autrement nécessaire si les pressions inflationnistes étaient moins universelles.

Les crises des marchés émergents

La combinaison de conditions financières mondiales plus strictes et d’un sentiment de risque durablement faible favorise un dollar américain nettement plus fort et exerce ainsi une pression croissante sur de nombreux pays émergents (ME) présentant des déséquilibres extérieurs insoutenables.

Onze grands marchés émergents risquent de connaître une crise de la balance des paiements : l’Argentine, le Chili, la Colombie, l’Égypte, le Ghana, le Kenya, la Tunisie, le Pakistan, la Hongrie, la Roumanie et la Turquie. En supposant qu’une crise mondiale de la BdP des marchés émergents entraînerait de fortes récessions sur ces 11 marchés, l’impact direct sur la croissance du PIB mondial pourrait atteindre -0,3 pp, alors que nous nous attendrions à une contagion limitée à d’autres marchés émergents.

Sept de ces onze marchés émergents – l’Argentine, l’Égypte, le Ghana, le Kenya, la Tunisie, le Pakistan et la Turquie – présentent également un risque élevé de défaut souverain. En revanche, le Chili, la Colombie, la Hongrie et la Roumanie sont confrontés à des problèmes plus légers, pour des raisons différentes, et/ou ils ont des filets de sécurité supplémentaires, par exemple l’UE et la BCE pour l’Europe de l’Est. Par conséquent, nous ne nous attendons pas à ce que ces pays fassent défaut.

Cependant, d’importants risques à la baisse pourraient déclencher une crise émergente plus large : un ralentissement mondial plus profond que prévu, la Chine ne parvenant pas à contenir sa crise de la dette en cours et les conséquences se répercuter sur d’autres marchés émergents ou une crise énergétique enracinée qui maintient les conditions financières plus strictes plus longtemps. Selon nos premières estimations, si le taux des fonds fédéraux reste supérieur à 3,5 % (ou équivalent à 2,5 % pour la BCE) pendant plus d’un an, nous nous attendons à ce qu’un deuxième groupe de pays soit à risque (y compris le Mexique, l’Afrique du Sud et la Pologne).

Même sans augmentation de l’encours de la dette, les grands pays émergents ont plus de 75 milliards de dollars d’obligations en devises fortes arrivant à échéance jusqu’à fin 2023 qu’ils devront refinancer. Nous prévoyons une augmentation contenue de notre indice de référence pour les spreads DE l’USD des marchés émergents, avec des risques orientés à la baisse. Un choc dû au resserrement des conditions financières (à l’exclusion d’une crise financière) augmenterait les spreads souverains des marchés émergents et les spreads des entreprises BBB de 0,65 à 1,25 pour notre ensemble de pays.

Les marchés émergents coincés dans une « guerre des devises inversée »

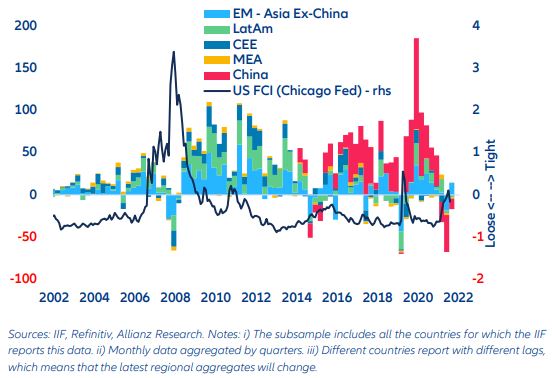

L’orientation de plus en plus restrictive de la politique monétaire américaine a eu un effet de resserrement démesuré sur le reste du monde, les marchés émergents (ME) étant les plus touchés. Les banques centrales de la plupart des marchés émergents ont commencé à relever les taux pour contrer les effets de la hausse des prix des produits de base bien avant que la Fed américaine ne bascule vers une orientation monétaire plus restrictive. Cependant, les hausses de taux plus agressives de la Fed au cours des trois derniers mois pour lutter contre une inflation plus persistante et plus large ont amplifié les défis préexistants des marchés émergents. Ce mois-ci, la Fed a procédé à sa troisième hausse consécutive de 75 points de base (à 3,25 %) et a relevé ses attentes pour l’année à venir.

La hausse rapide des taux américains a également entraîné une appréciation considérable du dollar américain, ce qui a non seulement comprimé les emprunts libellés en devises dans les marchés émergents, mais a également exacerbé l’inflation en augmentant encore le coût des produits de base, dont la plupart ont tendance à être évalués en dollars américains. Une inflation élevée rend pratiquement impossible pour les banques centrales des marchés émergents de laisser les taux de change rééquilibrer leurs déséquilibres extérieurs en raison de sorties nettes de capitaux plus élevées. Au lieu de cela, ils doivent également relever les taux pour limiter l’inflation importée au risque d’un resserrement excessif des conditions de financement. Dans cette situation de « guerre des devises inversée », la combinaison de divergences de politique monétaire et d’un sentiment de risque durablement faible favorise un dollar américain nettement plus fort et exerce une pression croissante sur les marchés émergents, qui se retrouvent avec des mesures politiques plus sérieuses, telles que l’intervention sur les marchés des changes (ou même l’imposition de contrôles des capitaux).

Marge de manœuvre limitée pour soutenir la politique budgétaire et monétaire

La plupart des marchés émergents s’appuient sur la politique monétaire pour faire face aux pressions inflationnistes, qui devraient maintenant culminer au début de 2023, alors que le choc énergétique mondial s’est intensifié au cours de l’été. De plus, la trajectoire après le pic s’ajustera plus progressivement que prévu. La marge de manœuvre budgétaire reste limitée car les finances publiques sont toujours mises à rude épreuve en raison des mesures mises en œuvre pendant la crise du Covid-19. Les banques centrales devront donc surtout faire l’affaire. Cependant, dans certains pays, une certaine fatigue de la hausse est apparue puisque l’effet direct des hausses de taux supplémentaires sur l’inflation semble limité dans le contexte du choc énergétique mondial. Si le risque de mécontentement social est élevé, les autorités peuvent s’abstenir de faire des randonnées agressives.

Il existe également des différences régionales. Les plus fortes hausses de taux d’intérêt sont attendues dans les pays émergents d’Europe, où les taux directeurs réels les plus négatifs prévalent, l’inflation ayant atteint des taux à deux chiffres. L’Amérique latine (où les banques centrales ont été plus agressives jusqu’à présent) et l’Afrique (où les taux d’intérêt étaient généralement plus élevés avant la crise énergétique) suivent. L’Asie émergente continuera d’avoir moins de pression pour augmenter les taux, car l’inflation est restée pour la plupart à un chiffre. La politique monétaire au Moyen-Orient suit principalement la Fed, en raison des ancrages monétaires en vigueur. À partir de la mi-2023, les marchés émergents devraient commencer par un assouplissement monétaire progressif. Les pays du Moyen-Orient et d’Asie seront les premiers en ligne, suivis des pays d’Amérique latine. Les banques centrales des pays émergents d’Europe et d’Afrique, où l’inflation devrait être plus persistante qu’ailleurs, seront à la traîne.

Taux d’intérêt réels négatifs sur les marchés émergents

Cependant, tous les marchés émergents ne resserrent pas les conditions de financement. Il y a trois grands pays où le taux directeur effectif est maintenant plus bas qu’il ne l’était au début de l’année :

- la Chine, qui dispose de plus de marge de manœuvre en raison de la baisse de l’inflation, a assoupli sa politique monétaire pour atténuer les effets de la crise de la dette

- la Turquie, qui depuis le président Erdogan a accru son influence sur la banque centrale, a étendu sa politique monétaire peu orthodoxe malgré l’inflation galopante et la dépréciation de la lire

- la Russie, où la banque centrale, après une intervention rapide pour éviter les paniques bancaires et la dépréciation du RUB, est passée à un assouplissement de la politique monétaire qui peut soutenir l’économie une fois les objectifs initiaux atteints.

La guerre en Ukraine a en outre provoqué les flux vers l’USD. Surtout depuis le début de la guerre en Ukraine, les turbulences sur le marché des matières premières (prix en USD), les préoccupations géopolitiques et l’impact subséquent sur l’inflation mondiale ont poussé l’USD à des sommets historiques. Dans le même temps, cela a accru la pression sur la Fed, un problème doublement difficile pour les EMDE. Pour l’instant, les exportateurs de matières premières ont évité la correction, tandis que les monnaies d’Asie et d’Europe de l’Est ont davantage souffert de l’élargissement de l’écart de taux d’intérêt (ces pays n’ont pas subi les mêmes pressions inflationnistes et ont donc opté pour une politique de taux d’intérêt moins agressive). Les monnaies d’Europe de l’Est souffrent également des problèmes structurels que la guerre a créés en Europe (l’euro lui-même a perdu près de 15% par rapport à l’USD et reste en dessous de la parité).

Flux de portefeuille en provenance et à destination des marchés émergents (milliards USD)

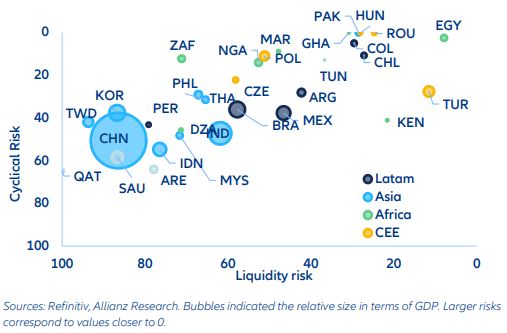

Alors que les pays ont progressivement amélioré leur position extérieure et constitué des marges de manœuvre au fil du temps, plusieurs (grands) marchés émergents sont devenus très vulnérables au resserrement des conditions de financement. En évaluant les risques de liquidité et cycliques, nous identifions certains pays d’Europe émergente (Hongrie, Roumanie et Turquie), d’Afrique (Égypte, Ghana, Kenya et Tunisie), du Pakistan en Asie et, dans une moindre mesure, d’Amérique latine (Argentine, Colombie et Chili). Dans ces pays, le cycle mondial de resserrement pourrait provoquer des périodes de tension en termes de sorties de capitaux sévères et de crise potentielle de la Balance des paiements, en particulier si les mesures de contrepoids appropriées ne sont pas prises. Bien que ces mesures se réfèrent à l’économie du pays et non au secteur public en particulier, les tensions seront transmises aux finances publiques, et de manière disproportionnée à celles présentant un risque souverain plus élevé. De l’autre côté du spectre, nous trouvons les pays asiatiques – bien qu’ils se détériorent par rapport à il y a trois mois. Les pays du Golfe – qui ont bénéficié des événements (prix élevés, volatilité, sanctions contre la Russie) sur les marchés des matières premières énergétiques – sont également dans une meilleure situation. Si les conditions financières mondiales restaient plus tendues plus longtemps, les risques dans ces pays deviendraient aigus et ils pourraient s’étendre à un deuxième groupe de pays (dont le Mexique, l’Afrique du Sud et la Pologne). Notre analyse montre qu’une année de taux d’intérêt supérieurs à 3,5% aux Etats-Unis et 2,5% dans la zone euro suffirait à déclencher une telle situation.

Vulnérabilités des pays émergents au resserrement financier mondial

Cependant, certains signes indiquent que les marchés émergents sont plus résilients aujourd’hui qu’ils ne l’étaient lors des crises de la dette précédentes dans les années 1980 et 1990 en raison de la fluctuation des taux de change, d’un rôle plus important (et du développement) du marché de la dette locale (monétaire) et de leur resserrement précoce de la politique monétaire. Les ancrages solides existant dans les années 1980 ont été l’une des raisons qui ont retardé le rééquilibrage externe progressif par le biais du taux de change. Au cours des crises passées de la BdP dans les marchés émergents, les banques centrales ont épuisé leurs réserves de change pour défendre des taux de change insoutenables, élargissant ainsi l’écart entre les taux de change effectifs nominaux et réels. Cela a finalement conduit à une chute brutale et extrême des monnaies des pays, ce qui a entraîné une inflation et des défauts de paiement encore plus élevés. De nos jours, même si les pays interviennent sur les marchés des changes, leurs monnaies restent flottantes, ce qui permet un ajustement progressif du coût relatif des importations/exportations et réduit les pressions sur les banques centrales. D’autre part, plus les importations sont cruciales pour le fonctionnement des pays (par exemple, la nourriture et le pétrole), plus l’ajustement est douloureux et plus il ajoute de pression aux décideurs politiques pour tenter d’intervenir dans la chute des devises.

Autant les risques de crises de la BdP ont augmenté, autant les risques de défauts souverains ont augmenté

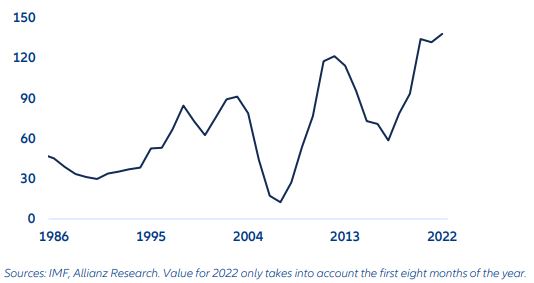

Les institutions financières internationales ont intensifié leur soutien aux marchés émergents. Alors que certains pays émergents ont demandé l’aide de la Chine en tant que créancier extérieur important, le FMI reste le principal prêteur de crise. Cette année, les prêts du FMI aux pays vulnérables ont atteint un nouveau record de plus de 130 milliards de dollars de prêts décaissés jusqu’à présent.

Prêts du FMI au cours des 40 dernières années. Prêts décaissés en milliards USD

Liquidité à court terme vs solvabilité à moyen terme. Peu de temps après le début de la guerre, la combinaison de la flambée des prix des produits de base et de la hausse des sorties de capitaux a fait son premier défaut – le Sri Lanka. Bien que la pertinence du Sri Lanka sur le marché mondial de la dette soit faible, elle a servi de signal d’alarme pour élargir le risque de défaut des marchés émergents. Ce qui était alors le pic d’un problème de liquidité pour les importateurs de produits de base3 pourrait se transformer en un problème de viabilité de la dette si la situation ne s’améliorait pas. À l’exception de l’Argentine, du Pakistan, de l’Égypte et de la Turquie, qui présentent un risque de défaut important, nous ne nous attendons pas à une vague de défaut parmi les grands marchés émergents au cours de la prochaine année. Cependant, une vague de défauts de paiement parmi les économies en développement ne peut être exclue, le Salvador, l’Éthiopie, le Ghana, le Kenya, le Malawi, le Mozambique et la Tunisie étant les plus menacés. En outre, compte tenu de l’environnement fragile auquel les marchés émergents continueront d’être confrontés en 2023, une détérioration par rapport à nos attentes de base augmente le risque de défaut des quatre grands marchés émergents mentionnés ci-dessus et pourrait augmenter les défauts de paiement des petits pays émergents, notamment en Afrique. Une telle détérioration pourrait être déclenchée par différents déclencheurs, par exemple par la récession mondiale qui s’est avérée pire que prévu, par l’incapacité de la Chine à contenir la crise de la dette ou par les banques centrales des économies avancées devant maintenir des taux élevés plus longtemps.

Le fait qu’un bon du Trésor américain à 2 ans se négocie à un rendement de 4 % a d’énormes répercussions sur le financement par emprunt des EMDE. Pour l’instant, les rendements et les spreads des obligations existantes ont bondi dans les grands marchés émergents et ont grimpé en flèche dans les DE (la figure 6 montre comment le nombre de pays dont les spreads souverains sont supérieurs à 1 000 pb est le plus important de la série chronologique). Néanmoins, étant donné que la dette des DE est plus illiquide et n’est que marginale dans les indices de référence mondiaux, notre analyse se concentre ci-après sur un sous-ensemble composé des plus grands marchés émergents.

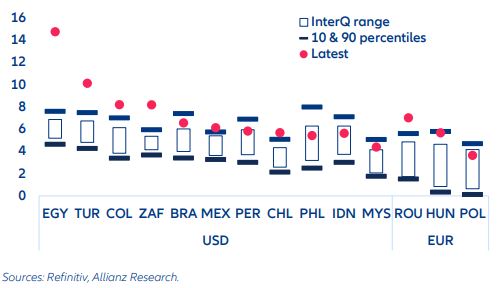

Les spreads souverains EMDE USD se négocient au-dessus de 1000 pb, selon les indices JPM

Bien que le stress puisse ne pas sembler aussi élevé si nous nous concentrons uniquement sur les niveaux d’indice, la réalité en dessous est loin d’être calme. La prédominance des exportateurs de pétrole fausse légèrement les indices des devises fortes compte tenu de l’évolution des marchés de l’énergie, et le poids croissant de l’Asie – encore plus robuste, en particulier les plus grandes économies – complique les comparaisons entre différents moments dans le temps. Néanmoins, la forte augmentation des rendements les a amenés à leurs plus hauts niveaux depuis 2009, reflétant les risques plus élevés. Mis à part les pays du CCG, où les revenus des combustibles fossiles (et les interdictions partielles sur les produits russes) ont amélioré les perspectives, la situation s’est considérablement aggravée. Les rendements des obligations en devises fortes se situent déjà dans la tranche supérieure de la distribution des 20 dernières années, à l’exception de certains pays d’Asie.

Rendements actuels (%) des obligations souveraines des principaux marchés émergents par rapport à la distribution quotidienne depuis 2003. Ex Moyen-Orient

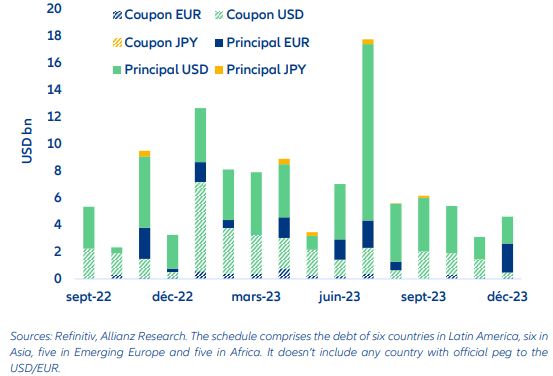

De nombreux marchés émergents ont reporté l’émission de la dette car le coût de l’émission de nouvelles dettes devient prohibitif. Exploiter le marché local (où il y a encore un certain appétit), raccourcir le profil de maturité ou tester de nouveaux marchés (émissions en eur, ou dans une moindre mesure JPY, GBP ou CNY) pourraient être des solutions qui permettraient aux pays de faire face au cycle actuel. Les pays où les rendements n’ont pas atteint des niveaux insoutenables ont également une marge de manœuvre plus importante. Cependant, les grands marchés émergents sont confrontés à plus de 75 milliards de dollars d’obligations en devises fortes arrivant à échéance d’ici la fin de 2023. Parmi ceux-ci, une analyse des montants arrivant à échéance, de la capacité de paiement et des tensions récentes suggère que l’Argentine, la Turquie et le Pakistan seraient les points faibles en 2023, en termes de la façon dont le calendrier de la dette s’adapte au cycle financier mondial.

Calendrier de remboursement (coupon et échéance) de la dette libellée en devises étrangères pour les marchés émergents plus importants

Nous prévoyons une augmentation contenue de notre indice de référence pour les spreads DES MARCHÉS ÉMERGENTS EN USD, bien que nous reconnaissions que les risques de baisse sont importants. Si le choc devait provenir uniquement du resserrement des conditions financières (à l’exclusion d’événements extrêmes tels qu’une autre GFC), nous constatons une sensibilité des variations des spreads des marchés émergents et des spreads des entreprises BBB entre 0,65 et 1,25 pour notre ensemble de pays. D’autres chocs importants pourraient provenir d’une baisse du prix du pétrole, car la répercussion sur les spreads souverains chez les exportateurs de matières premières est également assez importante – une sensibilité d’environ -0,8 entre l’augmentation du prix du baril (USD / bbl) et l’élargissement des spreads souverains (pb). Dans un scénario baissier, les spreads des marchés émergents pourraient temporairement atteindre des niveaux supérieurs à 600 points de base, comme ils l’ont fait dans le passé.

Évolution des principaux indices souverains des marchés émergents depuis les années 2000

Etude complete :