State Street Global Advisors (SSGA), la division de gestion d’actifs de State Street Corporation, a annoncé la publication de son dernier livre blanc sous le titre « Harnessing ESG as an Alpha Source in Active Quantitative Equities » [Tirer parti des facteurs ESG comme source d’alpha dans les stratégies actives quantitatives actions]. Cette étude explore les facteurs environnementaux, sociaux et de gouvernance (ESG) comme source d’alpha et étudie la manière dont les aspects ESG peuvent être utilisés comme indicateurs de qualité dans le processus d’évaluation des actions.

Selon le document, les éléments qui composent la valeur d’une entreprise ont considérablement évolué au cours des cinquante dernières années, les actifs tangibles ayant laissé la place à des actifs intangibles.

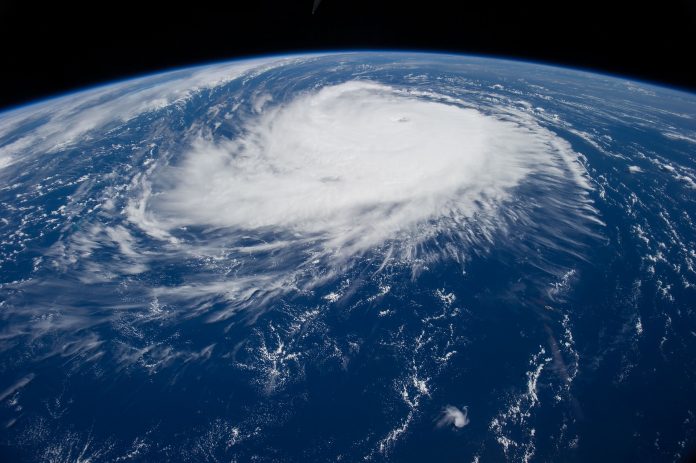

L’importance croissante des facteurs ESG dans la prise de décision d’investissement reflète l’évolution du contexte économique : les risques majeurs auxquels les populations, les institutions et les économies seront confrontés dans les dix prochaines années proviendront en majorité de menaces extérieures aux catégories purement financières, allant des phénomènes météorologiques extrêmes jusqu’à la culture d’entreprise.

Pour les auteurs de ce livre blanc, il est donc essentiel que toutes les stratégies d’investissement qui visent actuellement à déterminer la valeur des actifs physiques et la valeur comptable, par exemple, soient réévaluées pour refléter l’importance croissante des actifs intangibles et des facteurs non-traditionnels comme les facteurs ESG ayant un impact sur la valeur.

« Dans le passé, la santé financière et l’excellence opérationnelle déterminaient la qualité d’une entreprise exceptionnelle. A l’avenir, nous pensons que les entreprises les plus durables et ayant le plus de valeur devront aussi être compétentes sur le plan ESG » a déclaré Christine Jeanclos, Directrice, France de State Street Global Advisors.

D’après la recherche de SSGA1, la plupart des institutions (80 %) intègrent une composante ESG à leurs stratégies d’investissement. Plus de 68 % d’entre elles affirment que l’intégration des facteurs ESG a considérablement amélioré la performance des investissements, ce que nous avons par ailleurs observé dans nos propres flux, avec notre fonds Emerging Market Enhanced SRI dépassant

1 300 milliards de dollars d’actifs sous gestion2.

« A l’échelle mondiale, la question de savoir comment saisir le potentiel de performance ESG est un sujet qui suscite une grande attention de la part des gestionnaires d’actifs et des investisseurs. Notre équipe Active Quantitative Equity (AQE) a développé à cet effet une cartographie dédiée, qui intègre un facteur ESG permettant d’évaluer toutes les actions composant un univers investissable » a ajouté Christine Jeanclos.

L’intégration d’une analyse ESG dans l’évaluation des perspectives d’une société peut aussi apporter des éléments intéressants au sujet de son avenir. Par exemple, le rapport indique que les entreprises ayant de faibles scores ESG sont davantage susceptibles d’être impliquées dans un scandale ou des irrégularités affectant leur organisation. Si ces types d’incident peuvent directement affecter la valorisation d’une action, le coût d’opportunité peut être plus élevé que prévu. En effet, la direction est susceptible de reporter son attention sur la résolution du problème, au lieu de se concentrer sur les perspectives à long terme de l’entreprise.

Pour en savoir plus, lisez le livre blanc : Harnessing ESG as an Alpha Source in Active Quantitative Equities.

1 Performing for the Future, SSGA – Avril 2017 (enquête menée par Longitude Research auprès de 475 investisseurs institutionnels dans le monde).

2 Au 7 février 2018