L’investissement d’impact est désormais considéré comme l’un des principaux piliers de l’investissement durable, aux côtés de l’intégration et de la sélection positive, selon l’étude Schroders Institutional Investor Study 2022.

L’investissement d’impact – approche préférée des investisseurs

L’étude institutionnelle annuelle phare de Schroders, lancée pour la première fois en 2017, est un indicateur influent de l’appétit d’investissement des investisseurs dans le monde, couvrant 770 investisseurs et 27,5 billions de dollars d’actifs.

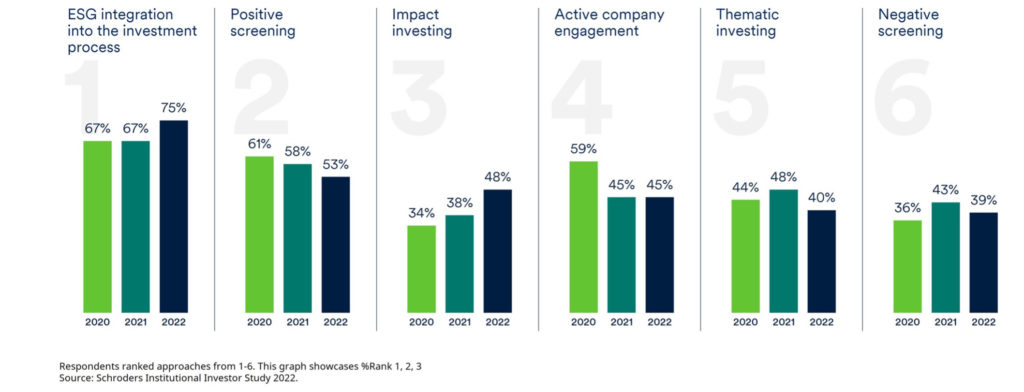

Un peu moins de la moitié (48%) des investisseurs ont déclaré que l’investissement d’impact était leur approche préférée pour mettre en œuvre la durabilité, une augmentation significative par rapport à 38% il y a un an et 34% en 2020. L’étude a également révélé que l’importance d’une intégration ESG complète dans le processus d’investissement était devenue une priorité, la consolidant davantage comme l’approche la plus appréciée des investisseurs.

La demande croissante de solutions d’investissement axées sur la transition énergétique s’est également reflétée dans les résultats. Bien plus de la moitié des investisseurs (59%) ont déclaré que de nouvelles opportunités d’investissement concernant la transition énergétique les encourageraient à investir davantage dans des investissements durables. Cette concentration était particulièrement forte au Royaume-Uni et en Asie-Pacifique, où 68% et 62% des investisseurs, respectivement, ont souligné le besoin de solutions davantage axées sur la transition.

Problèmes de performance des investissements durables

Dans le même temps, les préoccupations en matière de performance concernant l’investissement durable se sont intensifiées au cours des 12 derniers mois, 53% des investisseurs citant cela comme un défi, contre 38% il y a un an. Il s’agit d’un renversement significatif, les inquiétudes concernant la performance ayant constamment chuté d’une année sur l’autre jusqu’à présent, et reflète probablement l’environnement de marché plus difficile. Plus précisément, les inquiétudes étaient très vives pour les investisseurs d’Asie-Pacifique et d’Amérique latine. Le manque de transparence et de données déclarées a également été reconnu comme l’un des principaux obstacles empêchant les investisseurs d’investir de manière durable.

L’engagement reste un objectif clé pour les investisseurs du monde entier, 59% d’entre eux déclarant que les preuves tangibles des résultats réels étaient l’élément le plus important de toute stratégie d’actionnariat actif. Plus précisément, près des deux tiers des investisseurs (64%) pensaient que la gouvernance (par exemple, la transparence du vote et des résolutions des actionnaires) était le principal thème d’engagement. L’accent mis sur les droits de l’homme et le climat complète le top trois en termes de priorités d’engagement.

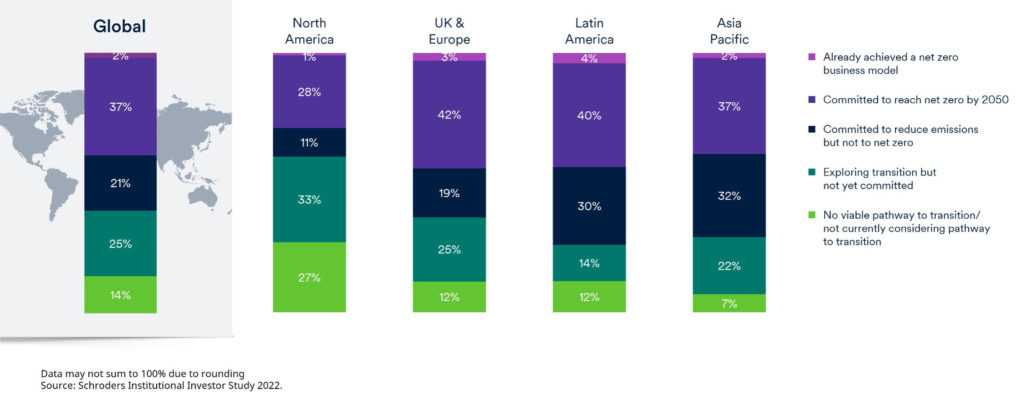

Fait encourageant, près de quatre investisseurs sur dix dans le monde ont déclaré s’être engagés à atteindre le zéro net d’ici 2050, les investisseurs européens étant en tête sur ce point, devant ceux d’Amérique latine, d’Asie-Pacifique et d’Amérique du Nord. Un tiers des investisseurs nord-américains explorent encore la transition, mais ne se sont pas encore engagés envers des cibles précises.

« Les conclusions de l’influente étude d’aujourd’hui sont frappantes ; de plus en plus d’investisseurs institutionnels veulent mesurer, gérer et générer un impact. Reconnaissant les inquiétudes suscitées par les tensions entre l’investissement durable et les objectifs de rendement, il devient clair que des approches réfléchies fondées sur l’expérience d’investissement seront de plus en plus essentielles. » a déclaré Andy Howard, responsable mondial de l’investissement durable chez Schroders.

« L’étude montre que cette focalisation sur l’impact est de plus en plus importante et Schroders consacre beaucoup de temps, de ressources et d’expertise au développement de solutions robustes et rigoureuses pour répondre à ce besoin. Cette orientation s’étend également à l’offre de solutions conçues pour soutenir la transition énergétique parmi un éventail d’objectifs sociaux et environnementaux, qui est désormais l’une des principales priorités des investisseurs à l’avenir. » poursuit Andy Howard.

« L’accent mis par l’étude sur l’obtention de résultats d’investissement réels pour les investisseurs a été davantage mis en évidence par l’importance accordée à l’engagement. L’Engagement Blueprint de Schroders, leader sur le marché , publié cette année, établit de nouvelles normes en matière d’actionnariat actif car il définit nos ambitions et la manière dont nous cherchons à nous engager auprès des entreprises pour soutenir et stimuler le progrès. »

Perspectives d’investissement

Plus généralement, les attentes de rendement des investisseurs pour les cinq prochaines années se sont détériorées par rapport à il y a un an, aggravées par des inquiétudes importantes concernant l’impact de la hausse de l’inflation et des taux d’intérêt, ainsi que par une incertitude géopolitique croissante et des craintes concernant un ralentissement mondial.

Dans un contexte plus difficile, l’étude a toutefois révélé que la confiance des investisseurs dans la réalisation de leurs rendements est restée stable, probablement en raison de leurs attentes revues à la baisse.

Fait intéressant, les inquiétudes concernant les pandémies mondiales ont nettement diminué en importance en tant que problème pour les investisseurs par rapport aux deux années précédentes.

Johanna Kyrklund, directrice des investissements du groupe Schroders et co-responsable des investissements, a déclaré :

« Les marchés continuent d’être pris entre les courants croisés des inquiétudes concernant les hausses de taux et les inquiétudes concernant les risques de récession. L’étude a révélé que les allocations des investisseurs aux actions ont chuté, reflétant notre propre positionnement interne. En effet, déterminer quelles autres positions détenir autour de cette position défensive de base en actions nécessite de déterminer si les taux ou les risques de croissance sont les plus importants. »

« Plus généralement, en termes d’impact sur la performance du portefeuille, l’étude a révélé qu’un certain nombre de problèmes sont de plus en plus sur le radar des investisseurs : la hausse de l’inflation et des taux d’intérêt, les politiques monétaires bellicistes, les conflits mondiaux et la menace imminente d’une crise économique mondiale. ralentir. Ce sont tous des facteurs que Schroders, en tant que gestionnaire actif, cherche également à gérer au nom de ses clients à l’échelle mondiale. »

« Notre conclusion est de continuer à se concentrer principalement sur les conséquences de la hausse des taux car les modèles d’inflation traditionnels sont vulnérables aux goulots d’étranglement de l’offre causés par une myriade de sources sans précédent ; les habitudes de dépenses post-pandémiques, les blocages en Chine et la guerre entre la Russie et l’Ukraine. Cela laisse les banques centrales concentrées sur la normalisation de la politique avant tout. »

Global Sustainability Report