Le 03 Octobre 2022, par lettre Trésor . Malgré l’émergence parallèle de nouvelles sources de liquidité, le FMI continue à jouer, aux côtés de la Banque mondiale, un rôle catalytique au centre du système monétaire international. Rédigé par Léo BESSON, Hugo LANDOT

Le soutien financier du FMI à l’épreuve des crises

La crise du Covid-19 puis la guerre de la Russie contre l’Ukraine ont accentué la vulnérabilité des économies en développement et émergentes, déjà exposées à de nombreux défis structurels

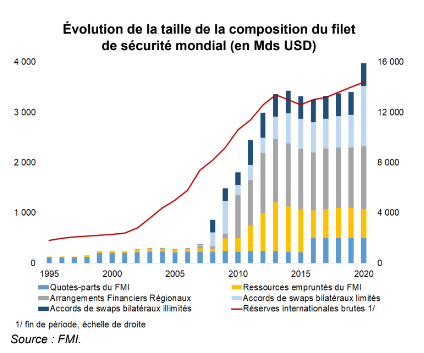

Disposant de marges de manœuvre budgétaires et de sources de liquidité plus limitées que les économies avancées, ces pays ont davantage recours au Fonds monétaire international (FMI), qui a régulièrement adapté sa « boîte à outils » pour assurer la stabilité du système financier international. Malgré l’émergence parallèle de nouvelles sources de liquidité, le FMI continue à jouer, aux côtés de la Banque mondiale, un rôle catalytique au centre du système monétaire international, comme illustré par son rôle incontournable dans la gestion de la crise depuis début 2020.

Initialement créés pour compléter les réserves de changes de ses membres, les droits de tirage spéciaux (DTS) du FMI ont joué, comme lors de la crise financière de 2008, un rôle majeur dans la réponse à la crise sanitaire via une allocation d’un montant équivalent à 650 Mds USD en août 2021. Pour renforcer l’effet de cette allocation pour les économies vulnérables, la France et les grandes économies ont soutenu la mobilisation par les économies avancées d’une partie de ces nouveaux DTS, permettant de renforcer le guichet de prêt concessionnel du FMI, le Poverty Reduction and Growth Trust (PRGT), et la création au sein du FMI d’un Resilience and Sustainability Trust (RST), qui aura pour objectif de financer la résilience des économies face aux défis structurels comme le changement climatique.

Le soutien financier apporté par le FMI a été, depuis sa création et encore aujourd’hui, l’objet de débats. En 2020, la mobilisation inédite de financements d’urgence par le FMI a permis d’éviter l’effondrement de nombreuses économies, mais ce rôle de prêteur en premier ressort s’est fait en partie aux dépens de sa capacité à traiter les déséquilibres structurels des pays soutenus. La volonté du FMI, pour mener à bien son mandat et traiter désormais de défis structurels comme le changement climatique, l’a poussé à se doter d’instruments concessionnels de long-terme, ce qui pose la question de la frontière et des modalités de coopération entre le FMI et les institutions de développement. Dans ce contexte, les actionnaires du FMI devront s’accorder d’ici 2023 sur la taille adéquate du Fonds, ainsi que sur un éventuel réalignement de son actionnariat en faveur des économies émergentes.

1 – De sa création en 1944 à la crise de 2008, le FMI a adapté ses modalités d’action aux transformations de l’économique mondiale.

Après l’abandon des parités fixes, la mission du FMI se recentre vers le soutien aux pays vulnérables

Réunis en 1944 à Bretton Woods, les 44 pays signataires des accords éponymes entérinent la création de deux nouvelles institutions internationales : la Banque internationale pour la reconstruction et le développement (BIRD), aujourd’hui intégrée au groupe Banque mondiale, et le Fonds monétaire international (FMI). Institution multilatérale en soutien du nouveau système monétaire international (SMI) bâti autour de la primauté du dollar, le Fonds a pour objectif principal de remédier à l’instabilité des relations monétaires de l’entre-deux-guerres en introduisant un système de « parités fixes » entre devises, adossé à la convertibilité en or du dollar. La stabilité monétaire ainsi assurée doit à son tour favoriser une renaissance du commerce international (cf. Encadré 1).

Garant de la stabilité du SMI et du maintien des changes, le Fonds joue le rôle de caisse de secours mutuel entre ses membres. Il est financé par les contributions de ses États membres, à l’époque exclusivement sous forme de quotes-parts représentatives de leur poids économique (cf. Encadré n°4 plus bas), et sur lesquelles le FMI peut tirer à discrétion pour financer son activité. Ces quotes-parts seront progressivement complétées par des ressources supplémentaires empruntées auprès des États membres. En échange du paiement par les membres de leur quote-part (en or et en monnaie nationale), le FMI leur garantit un accès automatique aux devises internationales – à hauteur de 25 % de leur quote-part – pour soutenir leur monnaie nationale et les désinciter à recourir aux dévaluations compétitives. Le FMI peut aussi accorder des crédits aux économies rencontrant des déséquilibres structurels, à la condition que ces pays mènent des politiques d’ajustements (principe de conditionnalité).

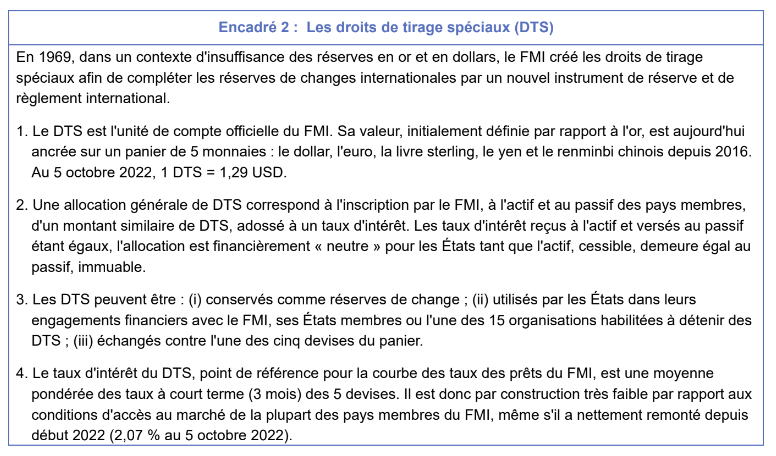

Ce nouvel ordre monétaire international mis en place à la sortie de la guerre commence à se fragiliser dans les années 1960, alors que les réserves et les découvertes d’or ne permettent plus de soutenir les besoins en liquidité liés à l’expansion du commerce international. En 1969 les Droits de Tirage Spéciaux (DTS) sont ainsi créés avec pour objectif d’en faire à terme le principal support d’accumulation de réserves, la détention de DTS offrant aux États membres un droit d’accès à des liquidités équivalentes dans les monnaies clés du système monétaire international (cf. Encadré 2). Cependant, dès 1971, la situation économique américaine et l’essor des dollars en circulation par rapport aux réserves d’or poussent les États-Unis à annoncer la suspension de la convertibilité du dollar. Avec le retour à un système de changes flottants, entériné lors des accords de la Jamaïque en 1976, l’ambition de faire du DTS le principal support d’accumulation des réserves mondiales perd alors de son urgence.

Le FMI a dû quant à lui rapidement s’adapter à ce nouvel équilibre économique. Centré jusqu’alors sur le soutien en liquidité et à court-terme au profit des économies avancées, le Fonds commence, à la fin des années 1970, à augmenter son soutien aux pays en développement, qui deviennent les principaux utilisateurs de ses ressources dans les années 19802. Le Fonds renforce ainsi à partir du milieu des années 1980 ses instruments concessionnels pour adapter son soutien aux caractéristiques de ce nouveau type d’emprunteurs. La nature multiple des crises auxquelles ils font face – crises de balance des paiements, crises d’endettement, crises bancaires – conduit le FMI à renforcer ses interventions via des programmes d’ajustement structurel ; des engagements durables et plus conditionnels ayant pour objectif de rétablir les équilibres économiques et la solvabilité des pays soutenus. Pour jouer ce nouveau rôle de stabilisation, le FMI renforce son activité de conseil et de surveillance , afin de limiter les risques de contagion entre pays, accrus par la mondialisation et la financiarisation. Le FMI joue également un rôle important dans les rééchelonnements de dettes, en apportant notamment son concours à la mise en place des ‘Brady bonds’ en 19893. Ce traitement des flux de dette échoue cependant à réduire le stock de dette des pays pauvres, ce qui amène le FMI à lancer en 1996 avec la Banque mondiale et les grands créanciers officiels de l’époque (Club de Paris) l’initiative d’allègement de la dette en faveur des pays pauvres très endettés (PPTE), qui permet une réduction massive des taux d’endettement des pays concernés.

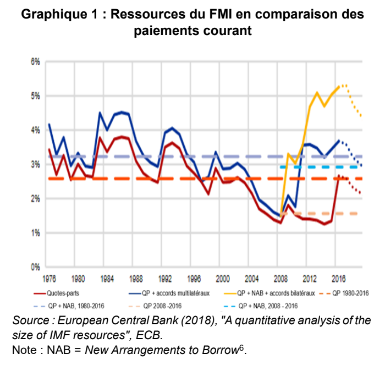

1.2 La crise de 2008 replace le FMI au centre du filet de sécurité financière mondial

Alors que son rôle de « prêteur en dernier ressort »est de nouveau sollicité à l’occasion des crises asiatique et russe de 1997 et 1998, le début des années 2000 est marqué par une réduction drastique du budget administratif du FMI, due à un fort déclin de l’activité de prêt du FMI – qui passe de 110 Mds USD à moins de 18 Mds USD d’encours entre 2003 et 2007. Ce déclin s’explique notamment par une forte augmentation des réserves officielles dans les pays émergents – en particulier en Asie, notamment en Chine – faisant office de mécanisme assurantiel pour des États qui réduisent donc leurs demandes de soutien financier auprès du FMI. Les ressources du Fonds, faiblement sollicitées dans ce contexte de « grande modération », n’augmentent pas entre 1998 et 2008 : la crise financière de 2008 se déclenche alors que les ressources du FMI s’établissent à un niveau historiquement bas relativement au PIB mondial, et surtout aux échanges et aux flux financiers (cf. Graphique 1).

La crise financière de 2008 remet cependant en lumière le rôle catalytique essentiel du FMI. Le G20 et le FMI s’accordent alors sur une stratégie de hausse prononcée des ressources du Fonds, qui passent de 250 à 1 000 Mds USD entre 2008 et 2012, ce qui permet au FMI de déployer un soutien total d’environ 400 Mds USD sur la période. En parallèle, la hausse des limites d’accès aux financements et les décaissements en début de programme (« front- loading ») permettent d’accroître l’aide moyenne apportée par le Fonds aux États au regard de leurs principaux indicateurs économiques.

La boîte à outils du FMI est fortement revue en 2009. D’abord avec la mise en place de nouveaux instruments préventifs, les lignes de crédit modulables et les lignes de précaution et liquidité8 qui ouvrent aux bénéficiaires, sous réserve de fondamentaux macro-économiques solides et sans conditionnalité ex ante, des lignes de crédit sur lesquelles les pays sont libres de tirer. Le FMI renforce également ses facilités d’urgence, qui peuvent être déclenchées dans des délais plus courts et de manière moins conditionnelle que les outils classiques. Complémentaires, ces nouveaux instruments doivent aider le FMI à prévenir les crises : les instruments d’urgence en renforçant la capacité des États à faire face de manière précoce à des chocs transitoires ; les lignes flexibles en déployant une logique assurantielle analogue à celle de lignes de swap10, dont la couverture était alors encore parcellaire (environ 25 lignes de swap bilatérales actives en 2010, contre 91 en 202011). Enfin, la crise de 2008 s’accompagne d’un renforcement des outils de financement concessionnels au bénéfice des pays les plus pauvres. La vente d’une partie des stocks d’or du FMI et des mobilisations de DTS permettent la structuration et la montée en régime du fonds pour la réduction de la pauvreté et la croissance (Poverty Reduction & Growth Trust, PRGT), dont les

conditionnalités et les conditions d’accès sont adaptées aux économies les plus vulnérables (taux zéro, maturités de 10 ans.

2 – La crise sanitaire a mis en lumière la force et les limites du soutien financier du FMI

2.1 Au déclenchement de la pandémie, le FMI a très rapidement déployé ses facilités d’urgence

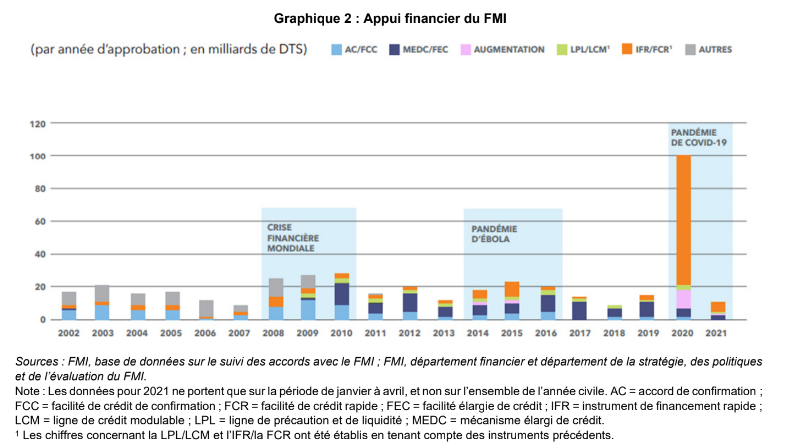

En réponse à la crise du Covid-19 le FMI a pu déployer les nouvelles possibilités de sa boîte à outils élargie après 2009, en jouant un rôle inédit de « prêteur en premier ressort » : dès mars 2020, le FMI a en particulier fait un usage intensif et extensif de ses instruments d’urgence. Le doublement de leurs limites d’accès a permis au FMI de mobiliser plus de 31 Mds USD au bénéfice de 81 pays, dont 80 % dans les trois mois ayant suivi l’apparition de la crise (cf. Graphique 2). Le déploiement très rapide de ces fonds et le nombre élevé de financements accordés ont contribué à éviter un effondrement de l’économie mondiale et à réduire les risques d’effets d’hystérèse de la crise.

Ce soutien a été dirigé vers les économies vulnérables dans des proportions inédites, les prêts au titre du PRGT – auquel sont éligibles les 69 économies les plus pauvres du FMI – ayant quintuplé depuis mars 2020. Par ailleurs, ce soutien financier s’est accompagné d’un soutien technique (monitoring des dépenses, de santé notamment) lors de la mise en place de l’initiative de suspension du service de la dette (ISSD) par les créanciers bilatéraux officiels. Entre mai 2020 et fin 2021, celle-ci a permis de libérer 12,9 Mds USD d’espace budgétaire au bénéfice de 48 des 73 économies éligibles. Enfin, le FMI a œuvréfin 2020 au lancement du cadre commun du G20 et du Club de Paris pour le traitement de la dette. Pour la première fois, la Chine s’est engagée de manière coordonnée avec les créanciers officiels du Club de Paris, participant à des traitements de dette en lien avec la mise en place d’un programme FMI, et s’appuyant sur les analyses de soutenabilité de la dette du FMI et de la Banque mondiale.

2.2 Les DTS ont retrouvé un rôle important avec les crises récentes

Tombés en relative désuétude à la fin du régime de parités fixes, qui avait réduit le besoin de compléter les réserves de change officielles, les DTS du FMI ont été utilisés à nouveau lors de la crise financière de 2008, qui a entraîné une crise de liquidité à l’échelle mondiale : en septembre 2009, le FMI procéde ainsi à

une allocation générale de DTS équivalente à 250 Mds USD13. Les DTS sont en effet très attractifs

pour les économies vulnérables ayant un accès difficile aux liquidités internationales : ces économies peuvent obtenir, en échange de leurs DTS et de manière non- conditionnelle, leur contre-valeur en devises. Ces pays doivent seulement payer un taux d’intérêt sur le différentiel entre les DTS à leur actif (DTS alloués moins DTS échangés contre devises) et ceux à leur passif (DTS alloués, immuables). Pour les pays émergents et en développement, ce taux est très inférieur à leurs coûts d’endettement en devises. Les pays n’ont en outre pas d’obligations de reconstituer leurs positions nettes en DTS.

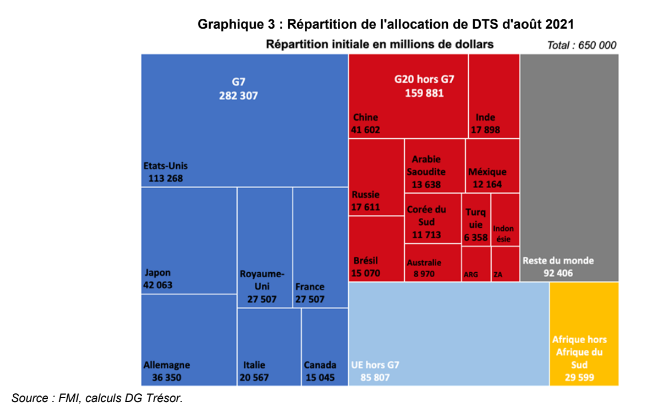

Forts de l’expérience de 2009, les actionnaires du FMI ont décidé le 23 août 2021 d’une allocation générale de DTS d’un montant de 650 Mds USD (456 milliards de DTS). Cette allocation a permis aux économies vulnérables – dont les économies africaines à hauteur de 34 Mds USD – de bénéficier d’une ressource à très faible coût, leur permettant de reconstituer leurs réserves de change, de renforcer leurs capacités budgétaires pour faire face à la crise, et de financer certaines dépenses prioritaires.

Dans un contexte de forte incertitude macroéconomique, cette hausse des réserves brutes a contribué à restaurer la confiance et a permis à certains pays de conserver leur accès aux marchés. Une allocation générale de DTS s’effectue, conformément aux statuts du FMI, au prorata des quotes-parts de chaque membre (cf. Graphique 3 et Encadré 4). Mais les grandes économies, principales bénéficiaires des allocations, n’ont pas besoin de telles liquidités. Le G7 puis le G20, faisant écho à une impulsion politique de la France lors du Sommet pour le financement des économies africaines du 18 mai 2021, a donc fixé en novembre 2021 une « ambition mondiale de 100 Mds USD de contributions volontaires en faveur des pays qui en ont le plus besoin », sur la base des mobilisations de DTS ou de contributions équivalentes. Au 29 juillet 2022, 73 Mds USD de DTS ont fait l’objet d’engagements de réallocation d’après le dernier résumé de la présidence du G20.

Cette mobilisation est toutefois compliquée par la nature sui generis des DTS, qui constituent une composante des réserves de change officielles et sont comme tels inscrits au bilan des banques centrales dans une majorité de pays développés. Pour préserver le principe d’indépendance de ces dernières et ne pas affecter leur bilan, les opérations sur les DTS doivent conserver les caractéristiques d’actif de réserve, ce qui implique certaines rigidités : les DTS ne peuvent être cédés mais seulement prêtés, et uniquement au taux variable du DTS pour rester neutres pour le bilan des banques centrales. Ces prêts ne peuvent bénéficier qu’aux États membres du FMI et aux 15 institutions internationales habilitées à manier des DTS, et doivent être considérés comme liquides et sûrs. Dans le cas européen, des prêts de DTS hors FMI – même au bénéfice d’organisations habilitées à détenir – sont considérés par la BCE comme incompatibles avec le droit européen actuel, au titre de l’interdiction du financement monétaire.

Compte tenu de ces conditions contraignantes, trois options de mobilisation ont été identifiées par le G20. La première consiste à financer la montée en régime du fonds PRGT, pour permettre au FMI d’augmenter dans les prochains mois son soutien aux pays les plus vulnérables. La deuxième option réside dans la création d’un nouveau fonds fiduciaire au sein du FMI, le RST . Enfin, une troisième option, activement étudiée par certaines institutions, consiste à mobiliser des DTS au bénéfice des banques multilatérales de développement. Elle n’est cependant pas opérationnelle à ce stade, faute de solution consensuelle aux obstacles techniques mentionnés ci-dessus.

2.3 Toutefois le déploiement des instruments de précaution du FMI reste parcellaire

Les instruments de précaution du FMI peinent quant à eux à se diffuser, en dépit de la création en avril 2020 d’une nouvelle facilité de prêt – la ligne de liquidité à court-terme (Short term Liquidity Line, SLL) qui aide les pays disposant de fondamentaux solides à surmonter des chocs extérieurs. Si ces lignes représentent près de la moitié des montants supplémentaires engagés (mais non décaissés) par le FMI depuis 2020, à hauteur de 118 Mds USD, elles n’ont bénéficié in fine qu’à seulement cinq pays, tous en Amérique Latine. En outre, ces lignes grèvent une part importante de la capacité d’engagement à terme du FMI, qui les comptabilise à leur valeur faciale, même si elles n’ont pas vocation à être entièrement utilisées, contrairement à des financements FMI plus classiques.

Le faible succès de ces outils ne semble pas s’expliquer par la sévérité des critères d’éligibilité, le coût de financement ou l’existence d’autres couches du filet de sécurité financière mondial (Global Financial Safety Net, ou GFSN). Alors qu’ils avaient la volonté de jouer un effet de signal positif sur la qualité des fondamentaux économiques des pays bénéficiaires, il semble que le coût politique associé à la sollicitation du FMI et la peur du stigmate vis-à-vis des marchés financiers – pourtant non étayée pour un tel instrument – dissuadent de nombreux pays et expliquent en partie leur sous-utilisation.

3 – Le rôle du FMI encore amené à évoluer

3.1 La conditionnalité des aides pourrait évoluer afin d’optimiser le recours aux différents instruments

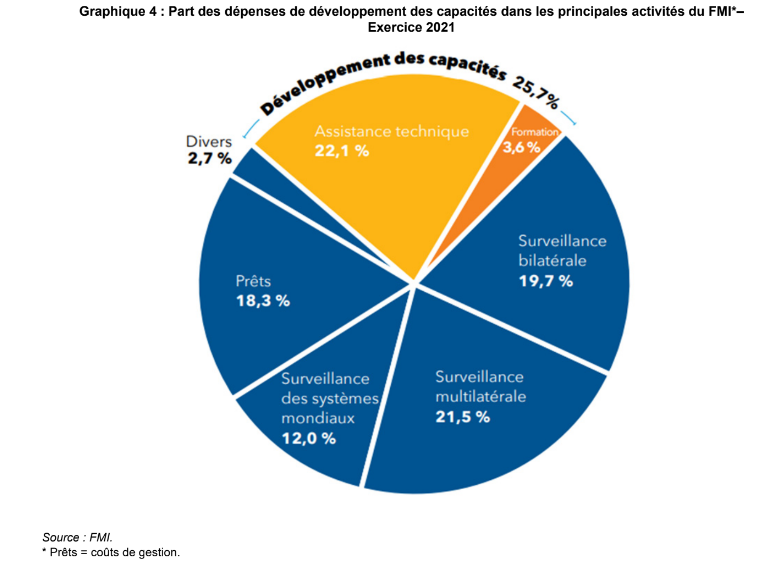

Le bilan controversé des politiques d’ajustement structurel menées par le FMI en Amérique Latine dans les années 1980, ou dans les pays de l’ex-bloc soviétique et en Asie dans les années 1990, l’ont mené à adapter les modalités de son soutien par rapport à une application jugée trop rigide des principes dits du « consensus de Washington ». À partir des années 2000, le FMI développe une réflexion sur l’appropriation des réformes au niveau local, en renforçant son budget dévolu au développement du capital humain au sein des pays soutenus. Cet objectif est notamment incarné par la mise en place de centres régionaux d’assistance technique du FMI au Moyen-Orient (METAC) à partir de 2004 et en Afrique Centrale (AFRITAC) depuis 2007. Ce « développement des capacités », qui permet une formation des institutions locales sur les questions économiques essentielles, représente désormais une part non négligeable du budget du FMI (cf. Graphique 4). La conditionnalité attachée aux programmes a également évolué, commençant à inclure des thèmes tels que le niveau des dépenses sociales, l’éducation ou les questions de genre.

Retrouver l’intégralité du document ci-dessous :