Green Finance a retrouvé les experts de CPR AM lors de la conférence trimestrielle du Petit-Déjeuner Investisseurs, le Jeudi 8 décembre 2022 au Ritz. Ce fut l’occasion de découvrir le panorama des actualités macro-économiques et financières et de connaitre les convictions de CPR AM.

Dans une première partie, nous retrouvons Bastien Drut, Responsable de la Macro Stratégie Thématique –

CPR AM et Laetitia Baldeschi, Responsable des Études et de la Stratégie – CPR AM, qui répondent à la question : Quelle ralentissement attendre pour 2023 ?

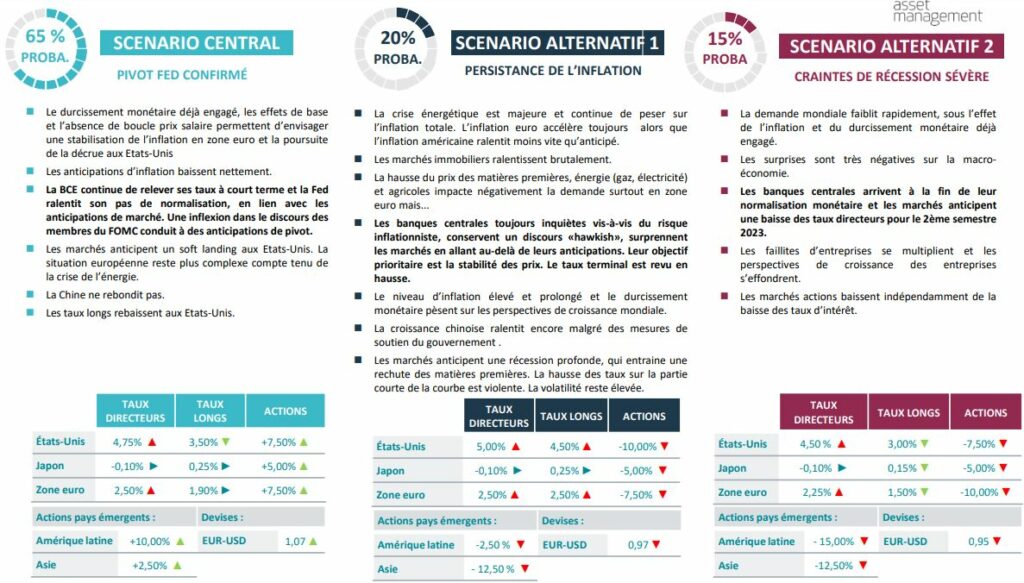

Dans une deuxième partie, nous retrouvons Malik Haddouk, Directeur de la Gestion Diversifiée – CPR AM, nous livre un Market Recap avec les différents scénarios envisagés, avec une certaine probabilité sur le “Soflanding et anticipation de rebond” mais également sur la “Persistance de l’inflation” ; et sur la probabilité de “Récession sévère”

La thématique du “Pivot de la Fed au printemps” est abordée par les experts CPR AM.

Green Finance a ajouté les points principaux, le support de présentation et le replay.

Quelle ralentissement attendre pour 2023 ?

Beaucoup de points ont été abordés lors de cette rencontre.

- Le discours des experts CPR AM marque de conserver une certaine prudence, évidemment avec certains marchés à favoriser.

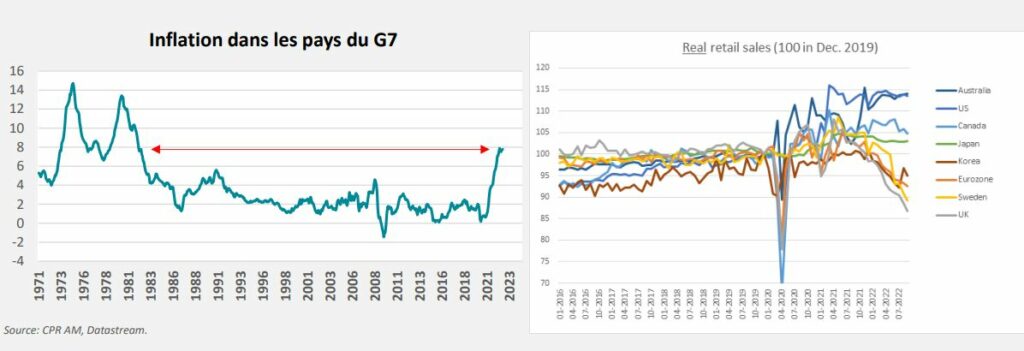

- L’inflation est toujours au centre de l’attention, au plus haut depuis les années 80 et la crise énergétique se poursuit clairement.

- L’inflation proche de 10%, soit 2 fois la cible

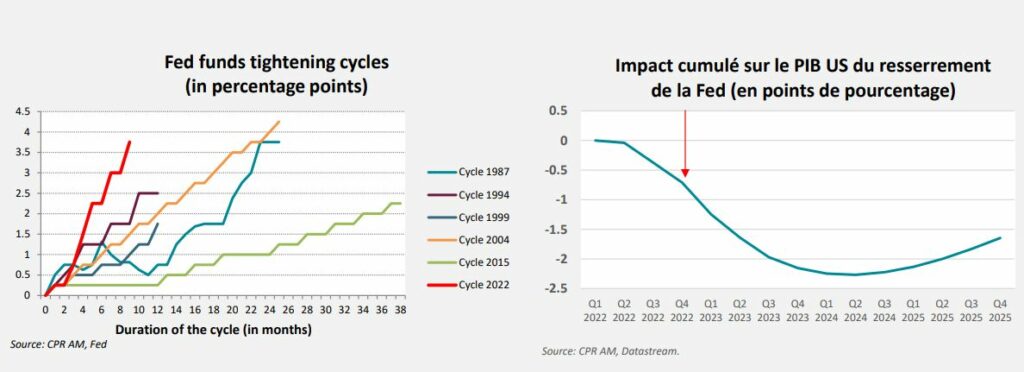

- La politique monétaire de la Fed a été active et son impact économique se fait sentir avec un certain décalage, 12 à 18 mois après.

- A ce jour, un tiers de l’impact économique a été réalisé.

- Le pic du dollar est bien dernière nous.

- Des inquiétudes sont encore présentes concernant le marché immobilier, particulièrement au USA et en Chine.

- Les GAFAM en 2023 sont restés tempérés ( après leurs années records ) mais nous pouvons indiqués que les investissements ESG ont bien superformés les GAFAM en 2023.

- Prudence avec la Chine dont la conjoncture est à l’arrêt et le monde entier pourrait en subir les conséquences.

- L’effondrement de la confiance des ménages chinois s’exprime par “l’optimisation” de la politique du 0 Covid.

- La chine va renforcé sa souveraineté

- ReRégionalisation des chaines de valeurs

- La dépendance des pays émergeants envers la chine.

- L’urgence reste que la BCE doit réduire son bilan.

Market Recap

Beaucoup de pistes ont été abordés lors de cette rencontre.

- Ce qui a sauvé le marché actions : le bénéfices des entreprises

- Les valeurs Value sont à privilégier à celle Growth

- Avril 2023 : Changement du gouverneur BC du Japon

- La prise en compte de “L’autonomie stratégique ou souveraineté” dans les domaines, tous les secteurs, privé, public en phase d’alignement.

- La BCE plus lente que la FED

- La FED pourrait ralentir en 2023 (tandis que la BCE n’a fait que la moitié du chemin)

- La BCE devrait continuer en 2023

- Favoriser l’Inde / pays émergents

- Small & Mid Caps

- Les tech Asiatiques

- Le secteur bancaire et énergétique

Scenarios

- Scenario Central – Soflanding et anticipation de rebond en 2024 – 50%

- Scenario alternatif 1 – Persistance de l’inflation – 25%

- Scenario alternatif 2 – Récession sévère – 25%

- Scenario Central – Pivot Fed confirmé – 65%

- Scenario alternatif 1 – Persistance de l’inflation – 20%

- Scenario alternatif 2 – Craintes de récession sévère – 15%