Paris – 24 février 2022 Transition Evergreen, le 1er fonds d’investissement coté en France dédié à la transition écologique et la réduction de l’empreinte carbone, annonce la réalisation d’une augmentation de capital par placement privé d’un montant de 3,4 M€ et l’émission d’obligations simples pour un montant de 9,7 M€.

La transition Evergreen

Jacques Pierrelée, Directeur général de Transition Evergreen, déclare : ” Ces deux opérations illustrent notre volonté de continuer à renforcer, mais aussi à diversifier, nos sources de financement pour poursuivre le soutien et l’accompagnement de nos participations au sein de nos univers d’investissement : biogaz, efficacité énergétique, gestion durable des forêts, mobilité hydrogène, éco-emballage et restauration responsable. Elles témoignent de la confiance renouvelée d’investisseurs, institutionnels et privés, vis-à-vis de notre modèle qui vise à faire grandir des PME françaises tournées vers la transition écologique pour construire un monde décarboné. »

Réalisation d’une augmentation de capital par placement d’un montant de 3.4 M€

Transition Evergreen annonce la réalisation, ce jour, d’une augmentation de capital d’un montant brut de 3 390K€ (prime d’émission incluse) avec suppression du droit préférentiel de souscription dans le cadre d’un placement privé réalisé auprès d’un cercle restreint d’investisseurs, parmi lesquels des investisseurs institutionnels, dont 625 K€ en compensation de créances.

Cette opération a été réalisée par émission de 1 130 003 actions nouvelles de 0,50 € de valeur nominale chacune, au prix de 3 € par action nouvelle, avec suppression du droit préférentiel de souscription (DPS) conformément aux dispositions de l’article L. 225-136 du code de commerce et dans le cadre d’une offre visée au 1° de l’article L. 411-2 du code monétaire et financier auprès d’un cercle restreint d’investisseurs. Elle a été décidée par le Directeur Général le 23 février 2022 en vertu de la 12ème résolution de l’Assemblée générale mixte de la société en date du 21 juin 2021 et de la subdélégation de compétence qui lui a été conférée par le Conseil d’administration lors de sa réunion du 2 février 2022

Il est précisé que 921 669 actions nouvelles ont été souscrites en espèces, pour un montant total de 2 765 007 €, et 208 334 actions nouvelles ont été souscrites par voie de compensation de créances pour un montant total de 625 002€ en remboursement d’avances en compte courant existantes consenties par FCOMI L Global Capital, actionnaire existant.

Le prix de souscription de 3 € par action nouvelle fait ressortir une décote de 2,31% par rapport à la moyenne pondérée des cours de l’action Transition Evergreen des trois dernières séances de Bourse 2 précédant le lancement du placement privé, soit 3,071 €, et de 2,60% par rapport au cours de clôture de l’action de la société au 23 févier 2022, soit 3,08 €

Le capital social de Transition Evergreen

A l’issue de l’Opération, le capital social de Transition Evergreen est désormais constitué de 36 938 131 actions de 0,50 € de valeur nominale chacune.

Le règlement-livraison des actions nouvelles émises dans le cadre de l’opération ainsi que leur admission aux négociations sur le marché réglementé d’Euronext à Paris sous le code ISIN FR0000035784 (code mnémonique : EGR) interviendra le 1 er mars 2022. Elles seront assimilées aux actions existantes dès leur émission et conféreront les mêmes droits que les actions existantes en circulation

Sur la base du capital social post-Opération, la participation d’un actionnaire qui détenait 1,00% du capital de Transition Evergreen préalablement à l’augmentation de capital et n’ayant pas souscrit à celle-ci est désormais portée à 0,97%

En application de l’article 1.4. du Règlement (UE) 2017/1129 du Parlement Européen et du Conseil du 14 juin 2017, l’offre des actions de la société dans le cadre de l’opération n’a pas donné lieu à un prospectus soumis à l’approbation de l’Autorité des marchés financiers (AMF).

Des informations détaillées concernant la société, notamment relatives à son activité, ses résultats et les facteurs de risque correspondant sont disponibles dans le prospectus de fusion approuvé par l’AMF le 28 mai 2021 sous le numéro 21-190, le prospectus approuvé par l’AMF le 25 juin 2021 sous le numéro 21 258 et le Rapport financier semestriel relatif au 1er semestre 2021.

Emission obligataire simple d’un montant de 9,7 M€

Ce placement d’un montant de 9,7 M€, dont le principe a été validé lors du Conseil d’administration du 16 septembre 2021, a été réalisé auprès d’investisseurs français constitués d’investisseurs institutionnels, de family offices et d’investisseurs privés, par l’émission d’un emprunt obligataire simple, d’une durée de 24 mois, à un taux d’intérêt de 5,5% par an.

Les obligations seront cotées sur Euronext Access

Pour rappel, les dettes financières s’établissaient à 12,7 M€ d’emprunts obligataires au 30 juin 2021. A fin septembre 2021, le besoin en fonds de roulement était estimé à 13,4 M€ jusqu’au 30 septembre 2022 (hors prise en compte de ce placement privé et de l’émission obligataire mentionnée ci-dessous).

Utilisation des fonds

Ces deux opérations vont permettre à transition Evergreen de renforcer ses ressources financières pour poursuivre l’investissement dans les participations existantes à hauteur de 5 M€, et finaliser les opérations d’augmentation de capital dans 3E Biogaz (4 m d’euros ) et Safra (1 m d’euros). Ces deux opérations vont aussi permettre de financer son fonds de roulement pour 3,1 M€ et refinancer une partie des obligations simples existantes à hauteur de 5 M€.

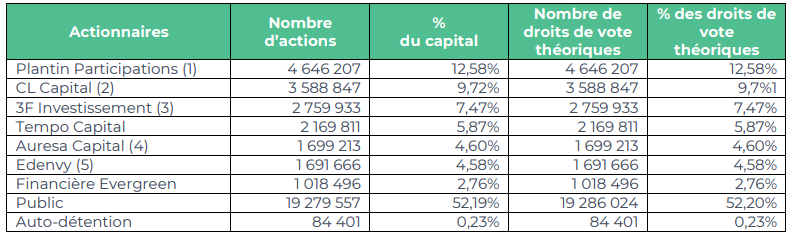

Répartition du capital social et des droits de vote postérieurement à l’augmentation de capital

Prochain rendez-vous : Publication des résultats annuels le jeudi 28 avril 2022, après la clôture du marché d’Euronext à Paris.

A propos de Transition Evergreen Transition Evergreen, est le 1er fonds d’investissement coté en France dédié à la transition écologique et la réduction de l’empreinte carbone.