Les notations ESG sont utiles pour évaluer les entreprises, mais les opinions en matière de risque et d’opportunités peuvent être affinées grâce à des recherches plus poussées et un dialogue plus fréquent. L’analyse de Richard Butters, Demi Angelaki et Alessandro Rovelli d’Aviva Investors…

Pendant longtemps, les investisseurs ont supposé qu’ils devaient choisir entre les critères environnementaux, sociaux et de gouvernance (ESG) et les performances financières, comme si l’un n’allait pas avec l’autre. En fait, les performances financières et l’approche ESG peuvent être considérées comme deux clés accrochées au même trousseau, les deux permettant d’ouvrir des sources de valeur.

Richard Butters, analyste ESG chez Aviva Investors

« Le marché commence à considérer que les performances ESG présentent une corrélation positive avec les performances financières et que la gestion ESG est un catalyseur des performances plutôt qu’une approche nécessitant un compromis »

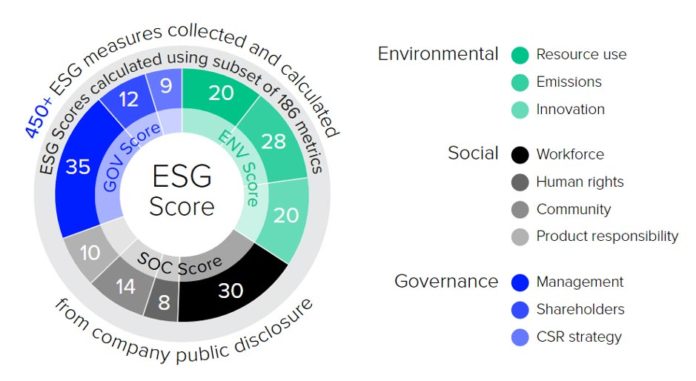

Cependant, tous les indicateurs ESG ne sont pas égaux. Certains font office d’indicateurs synthétiques de haut niveau, tandis que d’autres s’appliquent à des sujets spécifiques. Pour brouiller un peu plus les pistes, chaque fournisseur de notations utilise une méthodologie différente, ce qui se traduit par une faible corrélation entre des scores censés mesurer la même chose.

Demi Angelaki, gérante de portefeuilles monétaires internationaux chez Aviva Investors.

« Par exemple, certaines banques européennes figurent parmi les leaders dans le domaine ESG selon Sustainalytics, mais se classent dans la moyenne selon MSCI. Les différentes agences de notation examinent des indicateurs différents ou appliquent des pondérations différentes à des sujets qu’elles estiment importants pour le secteur ou l’entreprise en question ».

La qualité des données laisse encore à désirer

Les publications ESG ne sont ni aussi poussées ni aussi homogènes entre entreprises que le reporting financier traditionnel.

« Si vous construisiez un tableau répertoriant les paramètres ESG que vous souhaitez suivre pour un secteur donné et que vous l’associez aux états financiers les plus récents, dans certains cas, seuls 20% à 30% de ces paramètres seraient pris en compte », explique Richard Butters.

Cependant, la qualité et la disponibilité des données s’améliorent, soit grâce à la réglementation, soit grâce à une meilleure sensibilisation des entreprises. Alors que les rapports sur la durabilité n’offraient auparavant que peu de détails, les entreprises incluent désormais des mesures, des objectifs et des descriptions des progrès et des indicateurs clés de performance (KPI).

Le reporting ESG doit encore développer une norme comptable de référence en matière de durabilité. Si les entreprises ne communiquent pas leurs données ESG, les investisseurs ne seront pas en mesure de rendre compte avec précision du profil ESG de leurs participations. Fait encourageant néanmoins, les normes de reporting ESG commencent à converger, ce qui devrait donner des informations plus transparentes aux entreprises et aux investisseurs.

Les notations ESG peuvent aussi servir de référence pour analyser l’historique de durabilité d’une nouvelle entreprise, dans une démarche de recherche crédit, et pour établir des comparaisons entre produits dans les reporting pour les clients.

Un bon point de départ

En s’appuyant sur un score calculé par des prestataires externes, les équipes de recherche peuvent aussi mieux comprendre la méthodologie et ses limites.

« Nous déterminons notre propre score ESG quantitatif, que nous appelons « Éléments », et qui intègre plusieurs indicateurs propres au secteur et à l’entreprise en question ainsi que des facteurs ESG. Une fois que nous avons calculé le score Éléments, je passe en revue le rapport MSCI de l’entreprise pour y identifier d’éventuels enjeux ESG spécifiques. En fonction, je peux approfondir mes recherches », précise Alessandro Rovelli, analyste crédit senior chez Aviva Investors.

Les scores ESG n’ont pas toujours un impact direct sur une notation de crédit, mais comprendre les risques et les opportunités ESG aide les analystes crédit à se forger une meilleure opinion globale sur une entreprise. Par exemple, si une entreprise est plus exposée au carbone que ses concurrentes et qu’une taxe sur le carbone est instaurée, l’impact sur ses bénéfices et son bilan peut être évalué de manière assez précise.

D’autres risques sont de nature plus qualitative et donc difficiles à évaluer. Par exemple, les conséquences d’une controverse sur la chaîne d’approvisionnement d’une entreprise peuvent aller de la gestion de l’impact négatif sur la marque à la mise en œuvre d’un examen complet de ses politiques, de ses audits et de ses pratiques, avec, en conséquence, des coûts importants.

« Les analystes crédit accordent plus d’importance aux flux de trésorerie et aux bilans, tandis que les rapports de MSCI et les analyses de l’équipe ESG se concentrent sur les critères ESG, en particulier la gouvernance, qui est un élément crucial. C’est un facteur majeur dans nos décisions d’investissement. L’équipe ESG vote également lors des assemblées générales des entreprises ; elle est donc bien placée pour travailler avec les gérants de portefeuille pour produire des analyses et identifier des enjeux », explique Alessandro Rovelli.

Temps réel vs données passées

Un autre aspect important de l’analyse repose sur la possibilité d’examiner la dynamique des pratiques ESG d’une entreprise, par opposition aux données synthétiques rétrospectives que procurent les scores externes.

« Lorsqu’un analyste ESG procède à une évaluation complète d’une entreprise, il lui attribue une opinion ponctuelle (positive, neutre ou négative) et une opinion de tendance, que celle-ci s’améliore, qu’elle soit stable ou qu’elle se détériore. En outre, notre système de notation interne intègre une perspective de taux de variation », poursuit Richard Butters.

L’opinion sur la tendance est utile car, pour une entreprise ayant un solide historique en matière d’ESG, les analystes crédit et les gérants de portefeuille peuvent se concentrer sur d’autres aspects, à moins que la situation ne commence à se détériorer.

A l’inverse, dans le cas de mauvaises performances ESG, il est possible de recommander de conserver le titre en portefeuille, soit parce que sa valorisation compense le risque (ce qui est défendable dans un portefeuille non ISR) soit parce que ses pratiques affichent une forte tendance à l’amélioration.

« Parfois, on investit dans une entreprise parce qu’on cherche à profiter de ses améliorations progressives. Dans ce cas, nous nous concentrons davantage sur la dynamique que sur les caractéristiques à un instant T », note Richard Butters.

Rencontrer l’équipe de direction d’une entreprise permet d’avoir un aperçu qualitatif essentiel de ses pratiques. En interrogeant la direction d’une entreprise sur ses pratiques environnementales et les rémunérations qui y sont liées, par exemple, Richard Butters précise : « Si les réponses que j’obtiens sont hésitantes et égrènent des lieux communs, je me dis que les engagements de cette entreprise ne sont pas suffisants. En revanche, si les réponses sont convaincantes sur les indicateurs clés de performance et la manière dont ils influencent les rémunérations, j’ai beaucoup plus confiance et je peux intégrer ces éléments de réponse dans mon analyse ».

Identifier des anomalies

ll n’est pas non plus inutile d’identifier les secteurs ou les entreprises dont les scores diffèrent selon les systèmes de notation.

Volkswagen est l’exemple inverse. Le scandale des émissions qui a fait chuter le géant automobile allemand fin 2015 aurait été impossible à prévoir, même avec des réunions régulières avec la direction, puisqu’il s’agissait d’une fraude bien dissimulée. Ce qui s’est passé depuis est intéressant.

« Quand le scandale a éclaté, le groupe avait émis de nombreuses obligations. Nous avons décidé de conserver nos positions, pensant que l’entreprise pourrait sortir par le haut de cette situation », explique Alessandro Rovelli. « Les prix de ses obligations se sont redressés en trois à six mois, et dans les douze mois, les amendes et les dédommagements étaient pour la plupart fixés, permettant ainsi au Groupe de connaître le montant dont il allait devoir s’acquitter ».

Comme l’ont montré nos recherches et nos prises de contact, nous avons découvert que l’entreprise avait subi une transformation importante, de sa stratégie, basée sur le remplacement des véhicules diesel par les véhicules électriques, à sa culture d’entreprise.

« Il y a encore des problèmes de gouvernance, mais sur le plan environnemental, Volkswagen est le plus gros investisseur dans les véhicules électriques et le deuxième derrière Tesla en termes de production. C’est pourquoi nous avons rehaussé sa notation de crédit et ses scores ESG », ajoute Alessandro Rovelli.

A l’inverse, si la note ESG accordée par MSCI à Volkswagen est passée de BBB avant le scandale à CCC par la suite, elle n’a pas changé depuis malgré les changements intervenus dans l’entreprise. La notation s’explique par le flux de nouvelles, MSCI ayant décidé d’abaisser la note ESG de Volkswagen à chaque nouvelle amende ou nouveau dédommagement.

« C’est injuste, car le score devrait reconnaître la transformation de l’entreprise, l’amélioration de sa situation financière et de son profil ESG, et la probabilité que cette amélioration se poursuive », estime Alessandro Rovelli.