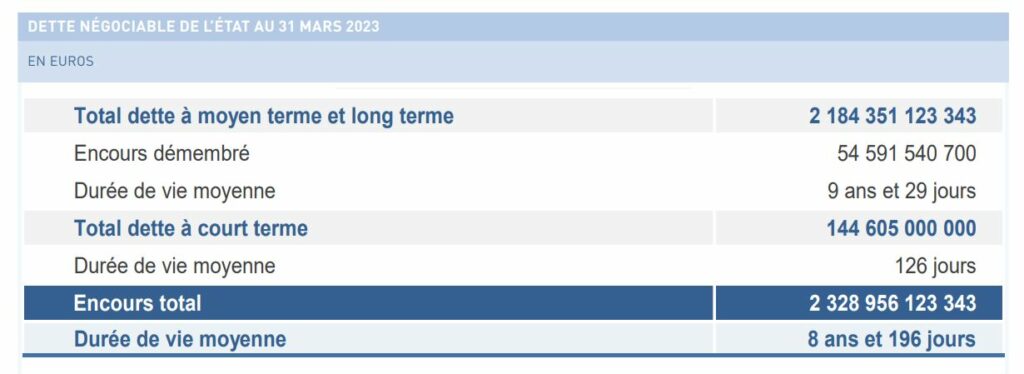

Le déficit budgétaire s’élève à 54,7 milliards d’euros à fin mars, avec une dette totale de plus de 2 184 milliards d’Euro !

Rétrospectives des principaux indicateurs et explication de AFT.

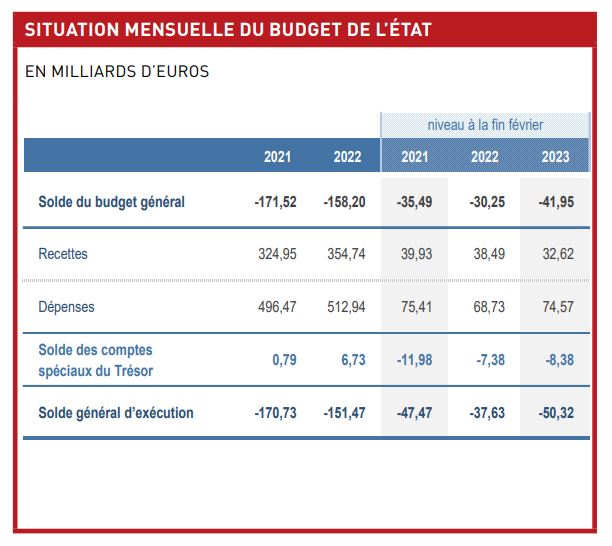

Le déficit budgétaire

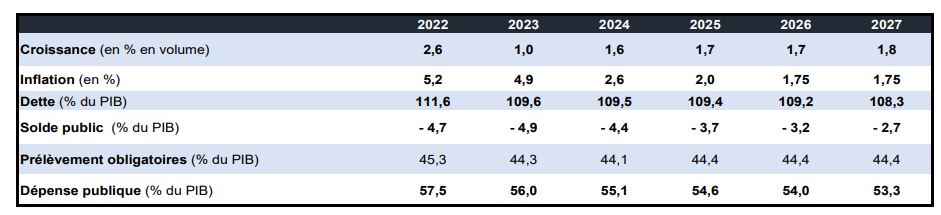

Principaux indicateurs 2022 à 2027 : Croissance, Inflation, Dette, Solde Public, Prélèvement obligatoire, Dépense Publique

Dette Négociable de l’Etat au 31 Mars 2023 : 2 184 Mds Eur

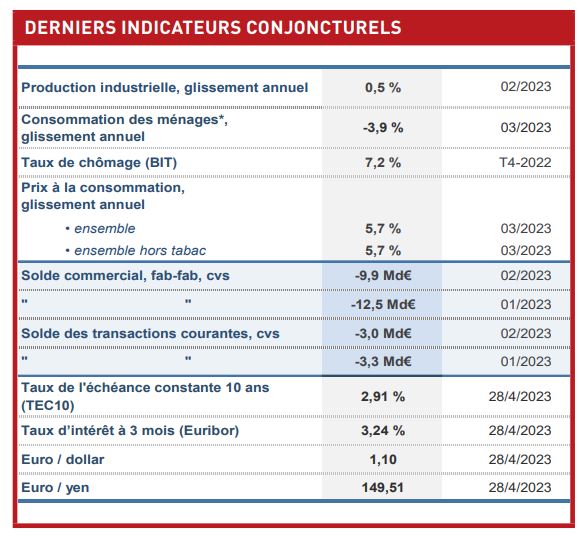

Derniers indicateurs conjoncturels : Production, conso, chômage, soldes…

Vision de Bercy

Le Programme de Stabilité (PSTAB) 2023-2027 a été présenté en Conseil des ministres mercredi 26 avril. Il est transmis chaque année au printemps par les membres de l’Union européenne à la Commission européenne et donne lieu à une recommandation du Conseil au mois de juin ou juillet (suite à une proposition de la Commission), qui doit être prise en compte par les autorités nationales dans la construction du projet de loi de finances pour 2024. Le PSTAB présente la stratégie et la trajectoire à moyen terme des finances publiques. Il s’appuie sur des prévisions macroéconomiques et de finances publiques mises à jour. Cette trajectoire traduit l’objectif de retour à des comptes publics normalisés une fois les crises sanitaires et énergétiques passées. Le ratio de dette publique s’inscrirait en baisse à l’horizon 2027, avec une stricte décroissance année après année sur l’ensemble de la trajectoire et à un rythme marqué à compter de 2026.

Résiliente face aux chocs fin 2022, l’économie française continuerait de progresser en 2023 et accélèrerait en 2024

L’année 2021 a été marquée par une forte reprise économique malgré la poursuite de la crise sanitaire et l’apparition de tensions inflationnistes. L’année 2022 a, quant à elle, été marquée par un environnement économique international dégradé dès la fin du mois de février en raison de l’invasion russe en Ukraine, qui a entraîné une forte hausse des prix des matières premières. Malgré tout, le déficit public a continué de poursuivre son amélioration en s’établissant à -4,7 % en 2022, après -6,5 % en 2021. Cette amélioration s’explique principalement par la poursuite du rebond de l’activité, ainsi que par le fort dynamisme des prélèvements obligatoires. En outre, l’année 2022 est marquée par la quasi-extinction des mesures de soutien d’urgence. La croissance de l’activité s’établirait à +1,0 % en 2023 et puis rebondirait à +1,6 % en 2024. Les mesures de soutien au pouvoir d’achat et le reflux des tensions inflationnistes permettraient à l’économie d’accélérer progressivement à partir du deuxième semestre 2023 et au cours de 2024. Dans ce contexte, le Gouvernement transformera progressivement les dispositifs de soutien en aides plus ciblées tout en préparant l’avenir par des réformes structurelles permettant de soutenir l’activité à long terme et d’atteindre le plein emploi. Le PSTAB 2023-2027 prévoit une accélération du désendettement. Cette trajectoire est possible grâce au dynamisme de la croissance, à la sortie du dispositif des différents boucliers énergétiques et à l’effort de maîtrise des dépenses pour l’État et les collectivités territoriales. Le déficit public reviendrait ainsi à 2,7 % en 2027 et la dette publique à 108,3 %.

La réduction du déficit sera permise par la maîtrise de l’augmentation de la dépense publique dans tous les secteurs des

administrations publiques

A partir de 2023, cette maîtrise repose d’une part sur des réformes structurelles, comme la réforme des retraites promulguée

le 15 avril et la réforme de l’assurance chômage. Elle repose sur un dispositif annuel de revue de dépenses prévue dans la

loi de finances initiale pour 2023 : ce dispositif, engagé dès 2023 et placé sous l’autorité de la Première ministre, porte sur

l’ensemble des secteurs des administrations publiques (administrations publiques centrales, collectivités territoriales et

sécurité sociale).

Le cycle actuel de resserrement monétaire a été, à plusieurs égards, atypique. Les taux ont été relevés à un rythme

inédit. À la réaction, initialement négative, des actifs risqués, comme les actions et les obligations d’entreprises (baisse

des marchés boursiers et élargissement des spreads des obligations d’entreprises l’année dernière), a succédé un

mode «risk-on» (appétit pour le risque), les marchés se basant sur l’hypothèse que le pic des taux, et en particulier

des Fed Funds, n’était plus si éloigné. Le cycle de hausse des taux se terminera-t-il aussi de manière atypique? Les

événements récents, qui ont affecté dans le courant du mois de mars quelques banques régionales américaines, ont

soulevé la question de savoir si la Fed allait être contrainte, au nom de la stabilité financière, de mettre un terme à sa

politique de resserrement monétaire, voire de l’inverser et d’abaisser ses taux, malgré la persistance d’une inflation

élevée.

La dépendance de la sphère financière à la politique monétaire

Cette question d’un éventuel conflit entre la poursuite de la stabilité des prix —ramener, dans les meilleurs délais,

l’inflation vers la cible de 2% — et le maintien de la stabilité financière fait débat depuis de nombreuses années.

L’argument en faveur d’un arbitrage repose sur le raisonnement suivant : une politique monétaire très accommodante —

plusieurs années de taux à la borne zéro et d’assouplissement quantitatif — finit par créer des déséquilibres financiers,

rendant la sphère financière vulnérable à un changement de cap et à un durcissement de la politique monétaire.

Lorsque celle-ci (re)devient restrictive, certains projets deviennent non rentables, les primes de risque augmentent, les

valorisations boursières se dégonflent et les écarts de taux des obligations d’entreprises s’élargissent. Cela ne conduit

pas forcément à une crise financière — définie par une instabilité forte et une correction désordonnée des cours des

actifs et des flux de crédit — d’autant que, dans une certaine mesure, le durcissement des conditions financières fait

partie intégrante de la transmission monétaire. D’ailleurs, ce qui surprenait jusqu’à peu était, au contraire, la résilience

des marchés financiers à la remontée « expéditive » des taux des Fed funds, source même d’un débat, début février,

sur la perte d’efficacité de la politique monétaire du fait de l’assouplissement des conditions monétaires et financières.

Le contre-argument, qui défend l’idée qu’il n’y a pas de conflit, insiste sur le fait qu’un tel arbitrage soulèverait le

risque pour une banque centrale de perdre en crédibilité dans sa lutte contre l’inflation, alors même que le niveau de

cette dernière reste très élevé et que la désinflation est lente. Sachant aussi qu’une telle perte de crédibilité est de

nature, d’ailleurs, à faire remonter les taux, exacerbant, au lieu de les apaiser, les fragilités de certains établissements

bancaires.

Un outil pour chaque objectif

Le 22 mars à l’issue de sa réunion, la Fed a tranché le débat en faveur de la stabilité des prix : elle n’a pas dévié de

sa route, mettant en avant la solidité globale du système bancaire, le niveau beaucoup trop élevé de l’inflation et le

manque de visibilité sur les conséquences possibles des récentes turbulences. La semaine précédente, la BCE avait

déjà remonté une nouvelle fois ses taux, insistant sur le fait que l’inflation dépassait largement la cible de la banque

centrale et que, pour chaque objectif, il existe un outil spécifique pour l’atteindre (principe de séparation) : les hausses

de taux pour la stabilité des prix, les dispositifs divers de liquidité et le TPI (Transmission Protection Instrument) pour

la stabilité financière et la bonne transmission de la politique monétaire. Enfin, dans leur communication récente, les

deux banques centrales ont intégré explicitement dans leur fonction de réaction et dans leur évaluation de la trajectoire

de l’inflation les conditions macroéconomiques et financières.

La stabilité des prix et la stabilité financière peuvent donc être préservées en même temps. On peut toutefois s’attendre

à ce que les développements récents accélèrent la transmission de la politique monétaire. Les répercussions négatives

sur les conditions de financement et d’accès au crédit, dont le durcissement est déjà engagé, devraient s’accroître, ce

qui pèserait en retour sur la croissance et l’inflation. L’incertitude porte sur l’ampleur de ces effets négatifs.

En considérant que ce durcissement supplémentaire fera une partie du travail des banques centrales, et qu’une certaine

prudence s’impose dans un contexte plus instable et incertain, la Fed comme la BCE pourraient moins remonter

leurs taux directeurs au cours de ce cycle. Mais, compte tenu de l’inflation encore très élevée et de la lenteur de la

désinflation sous-jacente, sauf ralentissement brutal de l’économie, les banques centrales n’en ont probablement pas

encore terminé avec les hausses de taux. La fin du cycle de resserrement s’est néanmoins soudainement rapprochée.

Nos nouvelles prévisions en date de la fin mars en prennent acte et situent désormais le point d’arrivée des taux

directeurs plus tôt et 50 points de base (pb) plus bas qu’anticipé début mars : côté BCE, le taux de dépôt atteindrait

3,50% en juin après deux hausses supplémentaires attendues de 25 pb en mai et juin ; côté Fed, la fourchette du taux

des Fed funds serait de 5,00-5,25% en juin après une ultime hausse de 25 pb en mai.