Fidelity international, nous présente l’actualité financière et une vue synthétique du comportement des grands marchés mondiaux.

Revue macroéconomique

Sortie de route

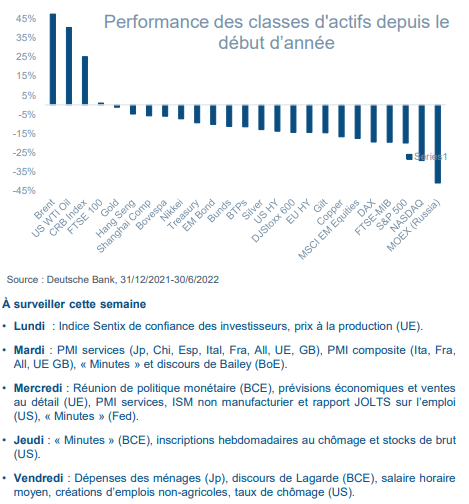

Difficile de s’attendre à autre chose. Et pourtant, le bulletin semestriel tombé la semaine dernière s’est révélé encore plus catastrophique que prévu. Avec un baisse d’un peu plus de 20 %, le MSCI World a signé sur les six premiers mois de l’année la pire performance de son histoire. Comme le Nasdaq (-29 %) ! Pour le S&P (-20,6 %), il faut remonter au premier semestre 1970 pour observer une telle dégringolade. Pour le Dow (-15,2%), au premier semestre 1962 ! En se repassant au ralenti le film des six derniers mois, l’environnement de marché s’apparente un peu au chaos qui règne dans l’habitacle de l’Alpha Giulleta sprint de Piccoli dans “Les choses de la vie” au moment de l’accident. C’est d’ailleurs ce qui peut caractériser cette première moitié d’année : une sortie de route.

D’autant plus violente qu’elle intervient après une année euphorique marquée par la reprise post-pandémique qui avait porté les valorisations audelà du rationnel. À commencer par les valeurs technologiques, vedettes du confinement généralisé, de la réalité distanciée et du passe-temps streamé. Par extension, la réclusion sanitaire ouvrait un horizon virtuel méta-porteur pour les crypto mais aussi pour du grand n’importe quoi ; Le NFT du premier Tweet acquis pour 2,9 millions de dollars, n’en vaut pas plus de 25 dollars aujourd’hui !

Le constat n’est pas plus brillant pour l’obligataire qui a vu, en l’espace de quelques mois, se refermer une parenthèse enchantée d’une décennie de taux bas. En définitive, exceptées les matières premières, tout ce qui se traite sur un marché semble avoir été broyé par le rouleau compresseur inflationniste, monétaire et récessif. Et rien ne laisse présager d’amélioration. Comme une mauvaise copine qui devait au début ne rester qu’une nuit ou deux sur le canapé, l’inflation squatte depuis de longs mois maintenant le salon, laissant à ses hôtes le soin de faire le ménage et la vaisselle. Réunis à Sintra la semaine passée, les colocs monétaires ont réaffirmé leur volonté de l’en déloger… Tout en reconnaissant qu’il y avait peu de chance de la voir quitter l’appartement. Il va falloir s’y faire…

Le graph de la semaine

Performance des classes d’actifs

Vue d’ensemble

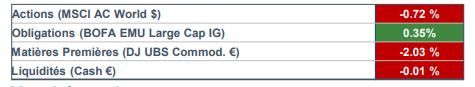

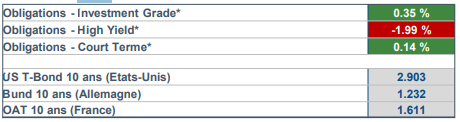

Paradoxalement, sur la semaine qui a refermé le premier semestre, ce sont les obligations qui s’en sortent le mieux. Portées par un regain d’aversion au risque alimenté notamment par les craintes grandissantes de récession, elles s’adjugent pour la première fois depuis bien longtemps la seule hausse hebdomadaire. À l’inverse, les mêmes inquiétudes pèsent sur les matières premières qui signent leur troisième semaine consécutive de baisse. Depuis janvier celles-ci (29,68 %) demeurent en tête de du palmarès devant les actions (-12,08 %) et les obligations (-12,13 %).

Marchés actions

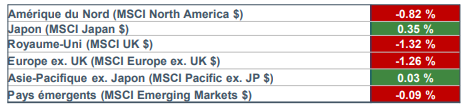

Le regain d’inquiétudes sur l’éventualité croissante d’une récession n’a pas manqué de peser sur les actions qui ont toutefois terminé la semaine en ordre dispersé. Pour une fois depuis longtemps, les actions japonaises sont à nouveau recherchées pour leur qualité défensive, leur permettant de s’adjuger la plus forte hausse hebdomadaire. À l’inverse, l’Europe et la Grande-Bretagne – pénalisée par les matières premières – signent les deux plus fortes baisses. Au classement général, le MSCI UK (-1,39 %) reste néanmoins en tête tandis que l’Europe (-16,77 %) en ferme la marche.

Marchés obligataires

À l’heure où il voit donc son bulletin semestriel acter la fin d’une décennie enchantée, le compartiment obligataire suscite à nouveau l’intérêt des investisseurs dans un environnement de marché particulièrement fébrile à la perspective d’une récession imminente. En témoigne, la performance – même modeste – de l’investment grade sur la semaine. À l’opposé, le high yield chute dans le sillage des actions. Le regain d’intérêt des investisseurs pour les actifs refuges s’est également fait sentir sur le rendement des emprunts d’État à long terme. Alors que le T-Bond à 10 ans est repassé sous les 3 %, en Europe, le Bund et l’OAT de même maturité cèdent sur la semaine 20 points de base chacun.

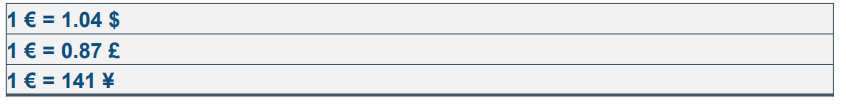

Marchés de change

Parallèlement sur le marché des changes, la quête d’actifs refuges de la part des investisseurs s’est aussi traduite par un renforcement du dollar face aux autres devises. Sur la semaine, l’euro recule ainsi de pratiquement 1 % face au billet vert pour ramener la paire à 1,04. Le même constat vaut pour le yen, également recherché pour ses qualités défensives. Depuis le début de l’année, la devise européenne accuse un recul de 7,96 % face au dollar mais s’apprécie de 3,12 % face à la livre et de 8,18 % face au yen.