Une vue macroéconomique pour nous donner les perspectives pour le 2e semestre 2019 : privilégier la résilience

Actions & Obligations américaines, Actions & Obligations Européennes, Actions indiennes …

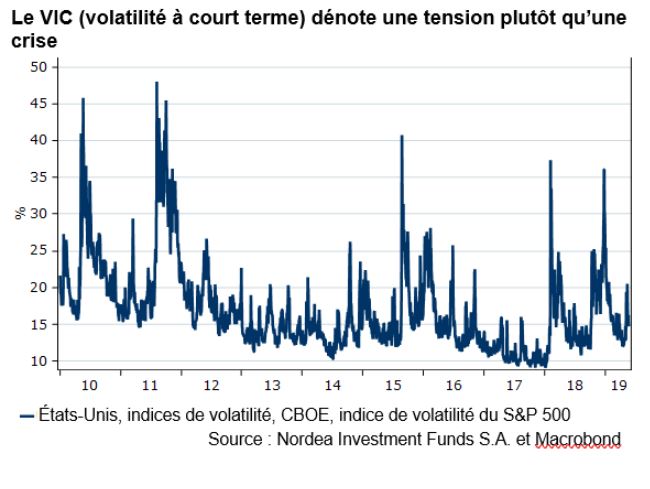

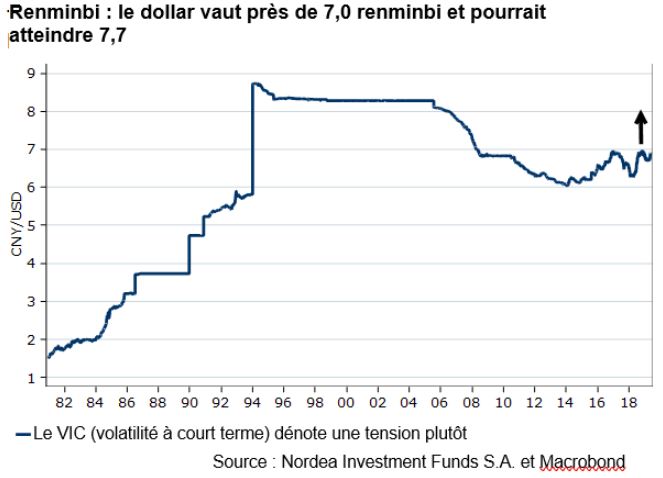

| Alors que la guerre commerciale entre les États-Unis et la Chine semble s’intensifier, nous recommandons de privilégier la résilience en choisissant un mix produit visant à réduire quelque peu le risque ou à le diversifier, telles que le permettent certaines stratégies Long-Short Equity. Le prochain sommet du G20 fin juin sera déterminant en ce qui concerne la guerre commerciale sino-américaine et les chances de succès à cet égard sont minces. La population chinoise est enjointe à se préparer à une Longue Marche, ou en d’autres termes à de rudes épreuves. « Ne dites pas que vous n’avez pas été prévenus », peut-on lire dans les journaux officiels, la même rhétorique utilisée avant que la Chine n’attaque l’Inde. La généralisation des droits de douane américains à l’ensemble des exportations chinoises serait susceptible de provoquer une dévaluation du renminbi et de déclencher une réaction en chaîne. Les États-Unis pourraient alourdir leurs taxes douanières et des usines être déplacées hors de Chine. |

| Le choc des TitansLe conflit entre la Chine et les États-Unis est celui de deux géants qui luttent pour la suprématie, faisant que les enjeux commerciaux peuvent être supplantés par ceux liés à la sécurité nationale. À l’approche du sommet du G20, aucun des deux belligérants ne semble assouplir sa position malgré la menace d’une généralisation des droits de douane à l’ensemble des exportations chinoises vers les États-Unis. Un geste d’apaisement tel qu’un engagement de Pékin à acheter du soja américain n’est pas exclu mais aurait peu de chances de réellement changer la donne. L’impact sur l’économie chinoise serait considérable à supposer un taux de croissance effectif d’environ 4,5 %. Les estimations de l’impact des droits de douane varient de moins de 1 % à 2 % sur deux ans.Le compte à rebours est déclenché pour les producteurs chinois à faibles marges. Prenons l’exemple d’un T-shirt fabriqué en Chine : une taxe douanière de 25 % effacera la marge des distributeurs américains tandis que la capacité des fabricants locaux à absorber le surcoût sera vraisemblablement limitée. En parallèle, les industriels qui se demandent si les taxes vont être ajustées à la hausse ou à la baisse se mettront également en quête de sites de production alternatifs comme le Vietnam, qui risque à son tour d’être accusé de manipuler sa devise. Confrontée à cette urgence et à la baisse de la demande à l’exportation, la Chine est susceptible de laisser sa monnaie s’affaiblir de quelque 10 %, pas assez pour menacer le remboursement de sa dette en dollars mais permettant néanmoins d’endiguer en partie une possible crise du crédit. Un tel scénario entrainerait une dépréciation des monnaies de la zone Asie-Pacifique et une appréciation du dollar. L’intervention sur le marché des changes aurait pour effet de limiter l’inflation importée dans des pays comme l’Indonésie. La diminution résultante de la demande de bons du Trésor américain à court terme devrait avoir un impact limité. |

Actions américaines – une phase épineuse à négocier

L’impact des droits de douane devrait s’intensifier l’an prochain, créant un choc sur les valeurs de croissance, comme Apple, et sur celles des biens de consommation, comme Nike et certains groupes hôteliers. Les valeurs des technologies de l’information pourraient rester volatiles alors que le marché actions intègre en partie la perspective d’un accord commercial. Les mesures de rétorsion devraient se concentrer sur des valeurs prestigieuses, notamment FedEx, actuellement sous le coup d’une enquête, et Apple, qui est en concurrence avec Huawei.

Il semble dès lors judicieux d’adopter un positionnement plus défensif à l’approche du sommet du G20, mais au-delà de cette phase épineuse à négocier, les perspectives sont encourageantes pour les valeurs de croissance. S’agissant du panorama économique aux États-Unis, la croissance devrait rester ferme sous l’impulsion du secteur des services. Le ralentissement en Chine et les taxes douanières vont certes commencer à affecter le secteur manufacturier, mais l’économie américaine est essentiellement tournée vers les services. Le choc est quelque peu déflationniste pour l’économie mais les droits de douane sous-entendent un léger regain d’inflation importée qui devrait s’accroître avec la généralisation des taxes douanières. La Fed en fera largement abstraction et concentrera de plus en plus son attention sur la faiblesse persistante de l’inflation. Cette faiblesse découle en grande partie de la réduction des coûts opérée par différents poids lourds de secteurs matures qui s’efforcent de réduire la voilure, de s’adapter et d’innover (McDonald’s et ses bornes de commande par exemple). Ces mesures se traduisent par une économie plus productive et la Fed pourrait bien envisager d’aller au-delà des deux réductions de taux anticipés par le marché, réductions qui soutiendraient les actions.

Obligations américaines

Sur le marché obligataire américain, la thématique est désormais celle d’une récession en 2021. Le bon sens est parfois une vertu inusitée et il est souvent préférable de se laisser porter par le vent. L’Australie en est à sa 27e année d’expansion économique, certes impulsée en partie par l’émergence de la Chine et de sa monnaie sous-évaluée. Le cycle économique américain n’est pas tiré par le secteur minier mais l’est au contraire en grande partie par les services, lesquels sont très persistants. Ce qui change est leur nature. Après son avènement, Apple commence à s’essouffler quelque peu. Uber atteint une plus grande maturité mais continue à générer des flux de trésorerie négatifs et son entrée en bourse se révèle décevante. Amazon et Aldi pénètrent sur le marché américain de la distribution pour le secouer au plus profond tandis que les entreprises de secteurs matures s’efforcent de réduire leurs coûts et d’innover. En conséquence, les signes d’accroissement de la productivité se multiplient aux États-Unis, tendance qui devrait se propager à d’autres pays. Du point de vue des portefeuilles obligataires, la perspective d’une récession exacerbée par un choc des marchés émergents est de nature à rendre les stratégies obligataires à rendement absolu attrayantes, sachant que la couverture des obligations américaines a un coût.

Actions indiennes

L’élection de Narendra Modi offre une plateforme politique stable. La demande de consommation ralentit quelque peu du fait de la crise de liquidités induite par le système bancaire parallèle. Nous estimons toutefois qu’il s’agit là d’une difficulté passagère dans la mesure où les autorités s’attaquent au problème. Le rebond de la consommation dans le cadre d’une reprise plus générale tirée par le secteur des infrastructures et les dépenses publiques devraient contribuer à la stabilisation des bénéfices. L’évolution démographique, ainsi que les reformes déjà menées et celles à venir, devraient également stimuler la croissance. Par conséquent, les actions indiennes devraient rester onéreuses, soutenues par l’éventuel rebond des bénéfices, tandis que la roupie devrait rester globalement stable et se déprécier légèrement par rapport au dollar américain.

Actions européennes

Le marché actions européen est menacé par un ralentissement des marchés émergents et la probabilité limitée de droits de douane de la part des États-Unis. Ce risque est en partie intégré dans les cours, contrairement à l’escalade de la guerre commerciale sino-américaine, qui aura un impact sur les exportations d’automobiles en Allemagne et sur les banques européennes exposées à l’Asie et qui y génèrent une part importante de leur chiffre d’affaires.

Cela étant, l’économie européenne retrouve des couleurs sous l’impulsion de plusieurs pays, à l’exception de l’Allemagne pour l’instant. La poursuite de cette reprise devrait avoir un impact positif sur les bénéfices. Les valorisations deviennent plus abordables en Europe et, face à l’escalade de la guerre commerciale, cette tendance est susceptible de s’accentuer. Après le sommet du G20 cependant, des opportunités devraient apparaître tant dans la zone euro que dans les pays nordiques.

Obligations européennes – le crédit est prisé

Le marché obligataire européen devrait offrir un refuge dans un environnement initialement problématique et nous préférons les obligations sécurisées danoises à celles italiennes compte tenu de leur extrême sécurité et de la probabilité d’un nouvel assouplissement de la part de la BCE. La partie intermédiaire de la courbe italienne demeure attrayante pour les investisseurs patients qui attendent l’arrivée des obligations à échéance. Nous ne pensons pas qu’Erkki Liikanen, pressenti pour devenir le prochain gouverneur de la Banque centrale européenne et réputé plus incisif, changera fondamentalement la politique de la BCE. Il sera probablement réticent à l’assouplir mais face à la faiblesse persistante de l’inflation, il devrait le faire à la longue. Il est peu probable qu’il choisisse d’opter pour des taux d’intérêt négatifs étant donné qu’ils visent l’euro (les États-Unis se focalisent sur ce point), outre le fait qu’ils sont très mal vus en Allemagne. Le scénario le plus plausible est un assouplissement du crédit, qui devrait induire une compression des primes de risque de crédit dans la zone euro.

Conclusion : privilégier la résilience

Nous recommandons de privilégier la résilience à l’approche du sommet du G20. La guerre commerciale n’a pas encore atteint son paroxysme, mais une fois que ce sera le cas, elle offrira des opportunités intéressantes s’étendant de l’Europe aux États-Unis et à l’Inde.

Note : Ceci est une vue macroéconomique de NAM et non une vue officielle de Nordea.