Quelles ont été les évolutions des émissions publiques depuis 2015 ? Qui sont ces emprunteurs ? Quelles sont leurs conditions de financement ? Toutes les réponses sont faites par Aether Financial Services dans son livre blanc « Les émissions publiques des collectivités locales françaises de 2015 à 2021 ».

Un éclairage tout particulier à ce mouvement de fond

Aether Financial Services, leader français indépendant dans l’exécution des transactions financières, annonce la sortie de son livre blanc « Les émissions publiques des collectivités locales françaises de 2015 à 2021 », qui propose un éclairage sur la croissance des emprunts obligataires dans le financement du budget des collectivités locales au cours de ces dernières années.

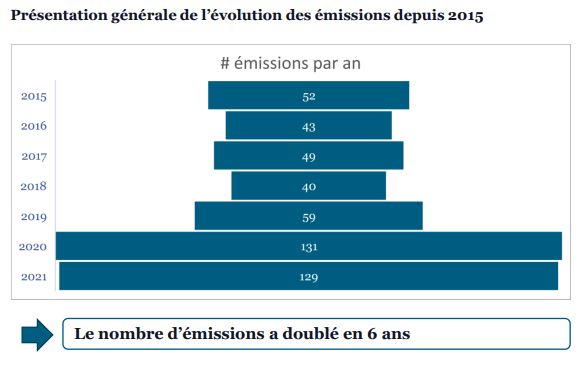

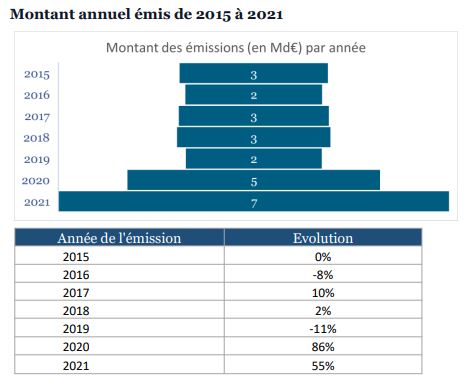

Le marché obligataire des collectivités territoriales a connu un développement significatif entre 2015 et 2021 en volume et en nombre d’émissions. Cette croissance s’est notamment accélérée en 2020 avec 86% de croissance en montants émis par rapport à 2019, et de 55% en 2021 en comparaison

avec 2020.

Le montant annuel émis par les collectivités a augmenté en cumulé de 133%. Au total, 25Md€ ont été émis par les collectivités locales en six ans. Une baisse généralisée des émissions est observée entre 2017 et 2019 en raison de la hausse des taux d’emprunt constatée à partir de fin 2016.

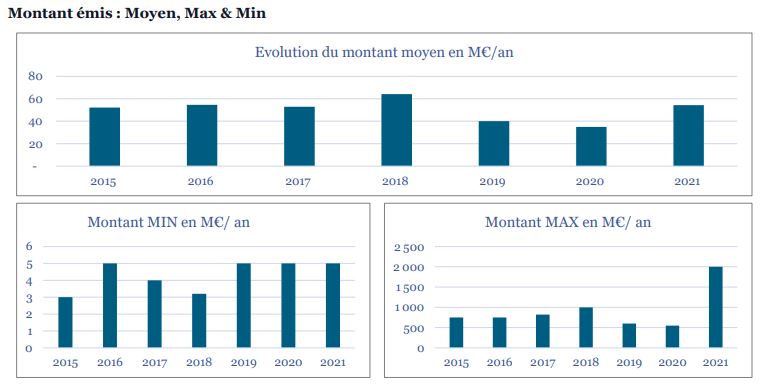

Le montant des grandes émissions a augmenté sans que le nombre d’obligations émises évolue. De plus, on constate une sensible augmentation des petites émissions. La moyenne des montants est donc en légère diminution en 2021 comparativement à son niveau antérieur à 2019.

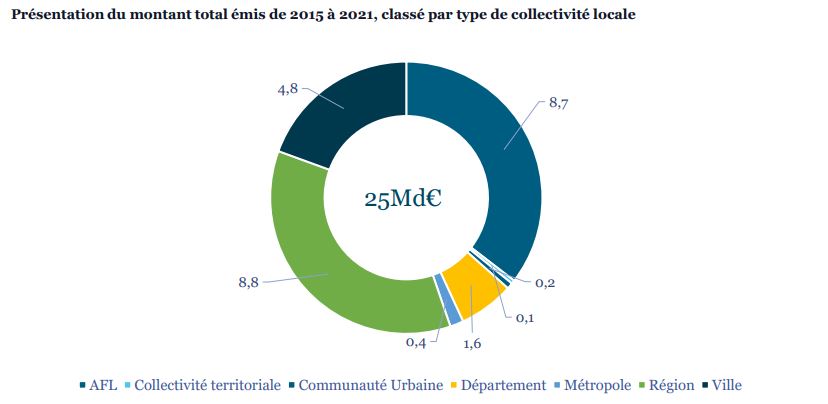

Des emissions par type de collectivité locale

On observe une forte concentration du montant émis par les régions et l’AFL, qui représente 17Md€ entre 2015 et 2021 (soit plus de 60% des montants émis).

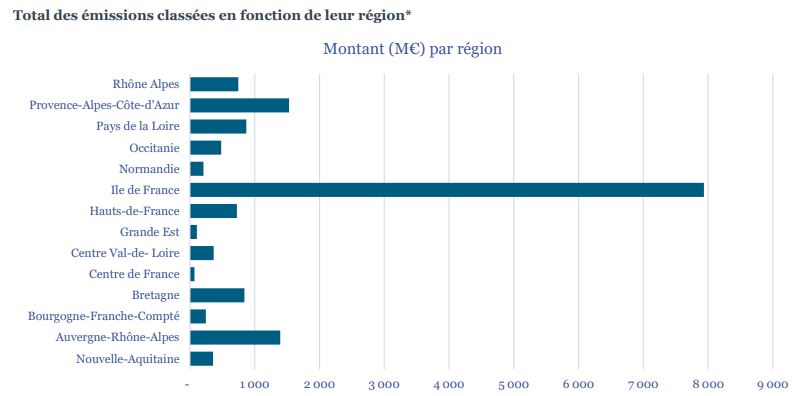

En ce qui concerne des montants émis entre les régions, nous remarquons une grande disparité. L’Ile de France est largement en tête grâce aux montants émis par la Ville de Paris s’élevant à près de 4Md€.

Basé sur les données de Bloomberg pour les émissions des collectivités locales du 15 janvier 2021 au 31 décembre 2021, ce livre détaille les facteurs qui expliquent l’attrait croissant des émetteurs publics pour ce sujet. Tout d’abord, le taux moyen a atteint un plancher en 2020 (0,33% vs 1,33% en 2015). Puis un écosystème plus mature s’est développé autour de ce type de financement, permettant une simplification de la réglementation applicable (prospectus) ou encore un accompagnement juridique et financier par les spécialistes.

Encore réservé et peu démocratisé

Malgré le fort développement observé ces dernières années, le marché des emprunts obligataires semble être encore réservé à un petit nombre de collectivités et reste peu démocratisé au niveau du territoire. Le nombre d’émetteurs a en en effet peu évolué en six ans, passant de 21 à 35, quatre émetteurs représentant à eux seuls plus de 50% des montants émis.

Les conditions d’accès au marché des obligations étant étroitement liées aux notations de leurs émetteurs, certaines collectivités préfèrent se regrouper pour obtenir de meilleures conditions de financement. Dans ce but, l’Agence France Locale a été créée pour lever des fonds sur le marché obligataire à des conditions attractives, qu’elle redistribue à ses collectivités membres sous forme de prêts bancaires classiques.

A propos de Aether Financial Services

Leader français indépendant dans les services d’exécution des transactions financières, Aether Financial Services a été fondé en 2015 par Edouard Narboux et Henri-Pierre Jeancard. Précurseur dans ce métier, avec portefeuille client de Aether FS est composé de plus de 400 clients pour plus de 100 milliards d’euros sous monitoring, Aether Financial Services est aujourd’hui la référence française dans les services d’exécution des services post-transactionnels.

Le livre blanc « Les émissions publiques des collectivités locales françaises de 2015 à 2021 »