L’économie mondiale à un point d’inflexion avec CA Indosuez : Les États-Unis et l’Europe devraient échapper de justesse à la récession au second semestre 2022, mais les risques en Europe restent orientés à la baisse. Par Vincent Manuel, Chief Investment Officer, Indosuez Wealth Management

Macroéconomie : Points d’inflexion

ETATS-UNIS : CHOISIR ENTRE DEUX MAUX

Inflation ou récession, telle est la question que se pose la Fed. La combinaison d’un marché du travail robuste et d’un taux d’inflation plus élevé que prévu en juin (9,1 % en glissement annuel) suggère fortement une nouvelle hausse des taux de la Fed de 75 points de base (pb) à la fin juillet. Le marché immobilier en subit les conséquences de plein fouet, avec des taux fixes hypothécaires à 30 ans à 5,5 % en juillet, alors que les ventes de logements existants ont chuté de 9 % en glissement annuel en mai. Dans l’ensemble, les dépenses de consommation corrigées de l’inflation ont diminué de 0,4 % en mai. Malgré la morosité ambiante, les consommateurs semblent faire confiance à la Fed, les anticipations d’inflation à 12 mois mesurées par les enquêtes d’opinion s’étant stabilisées au niveau – certes toujours élevé – de 5,3 %.

Quant aux PMI (indices des directeurs d’achat) de juillet, ils indiquent un ralentissement de la croissance des prix des intrants, mais une baisse généralisée de la demande dans les services et le secteur manufacturier. Les prévisions de production et les nouvelles commandes laissent ainsi présager une baisse de l’activité durant l’été. Si les enquêtes – tout comme les marchés – peuvent s’avérer exagérément pessimistes, les enjeux sont importants à l’approche des élections de mi- mandat, prévues en novembre. Le FMI a récemment abaissé ses prévisions de croissance aux États- Unis à 2,3 % pour 2022 (contre 2,9 % fin juin), et à 1,0 % pour 2023 (contre 1,7 %). L’économie devrait donc éviter de justesse la récession, tandis que la Fed évaluera l’impact de ses mesures dans les mois à venir. Sa politique comprimera probablement la demande intérieure jusqu’en 2023, afin de faire baisser l’inflation.

CHINE : RÉOUVERTURE

La Chine constitue un monde à part, avec une inflation limitée, un marché immobilier à assainir (voir la section Obligations, page 8) et la perspective d’un plan d’investissement dans les infrastructures très attendu, alors que les confinements liés à la COVID-19 continuent de freiner l’économie. Les ventes de détail ont surpris à la hausse en juin (+ 3,1 %), tandis que la production industrielle a augmenté de 3,9 % en glissement annuel. À rebours du contexte occidental, les politiques budgétaire et monétaire devraient rester accommodantes et nous prévoyons une accélération de l’économie à partir du troisième trimestre, avec une croissance potentielle de 5,3 % en 2023 (après 3,5 % en 2022). La progression du commerce chinois devrait soutenir ses principaux partenaires commerciaux, notamment la Corée du Sud (9 % des importations chinoises en 2021), le Japon (8,4 %), l’Australie (6,7 %), l’Allemagne (4,9 %) et le Brésil (4,5 %).

MARCHÉS ÉMERGENTS : RESTER EN AVANCE SUR LA COURBE

Les pays d’Amérique latine affronteront un certain nombre d’écueils politiques cet automne, mais ils ont suffisamment d’expérience en matière d’hyperinflation pour rester en avance sur la courbe, même si le peso chilien a récemment souffert du manque de fermeté des autorités monétaires.

Ces économies sont diversement impactées par l’évolution des prix des matières premières : certaines sont soulagées d’une bisse des revenus liés aux exportations soulagées par l’accalmie de l’inflation concernant les denrées alimentaires et l’énergie, mais d’autres souffrent d’une baisse des revenus liés aux exportations, notamment dans le secteur des métaux, qui attend la pleine reprise de la demande chinoise.

Les pays du Golfe continuent de profiter des prix élevés de l’énergie et d’une demande robuste (pétrole et gaz), tout en resserrant leur politique monétaire afin de préserver leur ancrage au dollar.

La hausse du dollar représente un risque majeur pour les marchés émergents, car elle augmente le prix des importations et renchérit le service de la dette en devise étrangère. Après le défaut de paiement du Sri Lanka, les swaps de défaut de crédit (CDS) ont atteint des niveaux extrêmes pour le Salvador, le Ghana, l’Égypte, la Tunisie et le Pakistan. La Turquie fait l’objet d’une surveillance accrue en raison de son hyperinflation (79 % en glissement annuel). Mais à mesure que l’inflation se stabilise et que la vigueur du dollar s’estompe, la persistance des incertitudes dans les économies avancées pourrait favoriser les pays en avance dans le cycle de resserrement monétaire. C’est notamment le cas du Brésil, qui a relevé ses taux d’intérêt de plus de 10 points de pourcentage depuis mars 2021. Le Brésil devrait parvenir à réduire, au moins temporairement, son ratio dette publique/PIB à 78 % contre 89 % en 2020, grâce à l’envolée ponctuelle des recettes liées aux matières premières.

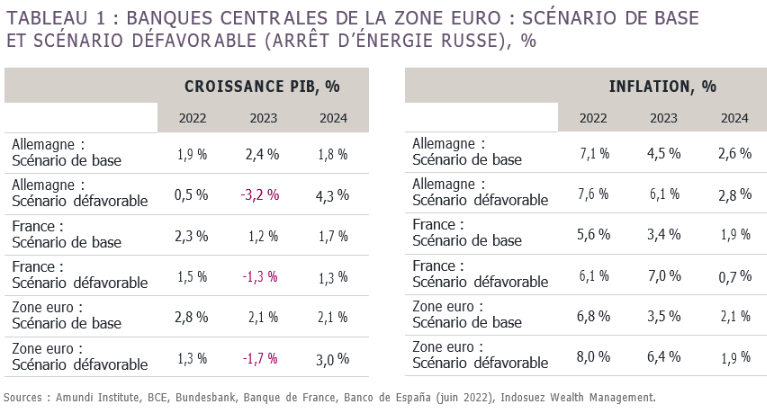

EUROPE : LE PRINCIPAL RISQUE POUR NOTRE SCÉNARIO

Les ventes de détail de la zone euro ont augmenté de 0,2 % en glissement annuel en mai (alors que le consensus prévoyait une baisse de 0,4 %) et semblent avoir retrouvé leur tendance pré-pandémie, grâce à d’importants amortisseurs budgétaires et à un marché de l’emploi encore robuste (le taux de chômage demeure à des niveaux historiquement bas – 6,6 % en mai). Cette bonne nouvelle pour la période mars-juin n’offre aucune garantie pour le troisième trimestre, car les indicateurs de confiance ont depuis chuté dans le secteur manufacturier et les services. La crise énergétique qui secoue l’Europe (voir la section Focus, page 4) sera déterminante pour l’évolution de l’activité économique au second semestre. Selon le scénario défavorable publié en juin par la BCE et d’autres banques centrales européennes, le PIB chuterait de 1,7 % en 2023 si les exportations d’énergie russes étaient complètement interrompues au troisième trimestre 2022 (tableau 1).