L’économie américaine continue de surpasser les attentes, portée par un consommateur robuste, ce qui incite à revoir à la hausse les prévisions de croissance pour 2024, passant de 1,4 % à 2,3 % en moyenne annuelle. Cette croissance solide devrait permettre à la Réserve fédérale (Fed) d’ajuster sa politique monétaire restrictive dès le deuxième trimestre 2024. Cependant, ce scénario optimiste expose les risques potentiels d’une réaccélération économique et inflationniste, incitant à maintenir une certaine prudence sur la courbe des taux.

Perspectives de croissance

L’économie américaine a clôturé l’année 2023 avec une croissance robuste du PIB, atteignant près de 4 % annualisé au deuxième semestre. Malgré cette vigueur, le mouvement de désinflation s’est poursuivi, avec un indice Core PCE de 1,9 % sur six mois annualisés en décembre 2023. Cette résilience est largement attribuée à la dynamique de la consommation, qui a progressé de 3 % annualisés au cours de la seconde moitié de l’année. Les effets de richesse substantiels sur les marchés financiers et l’immobilier ont considérablement renforcé le pouvoir d’achat et le patrimoine net des consommateurs américains depuis 2019. Parallèlement, le marché du travail reste solide, et les conditions financières sont très accommodantes depuis mi-2022. Cette performance économique solide nous conduit à anticiper une croissance moyenne annuelle de 2,3 % pour 2024, dépassant nos prévisions antérieures de 1,4 %. Même en cas de croissance nulle du PIB américain au cours des quatre prochains trimestres, la moyenne annuelle se maintiendrait à 1,3 % en 2024.

Révision de la politique monétaire

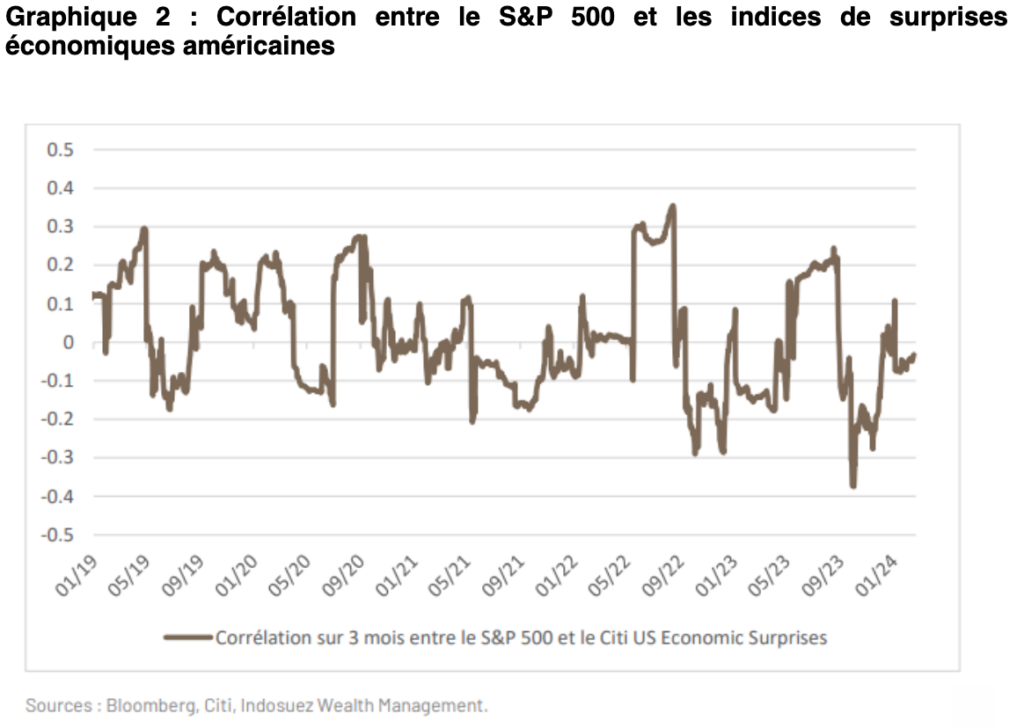

Cette perspective optimiste prévoit également une poursuite du mouvement de désinflation, avec une inflation moyenne annuelle estimée à 2,6 % en 2024 et 2,4 % en 2025 pour l’inflation totale. La Fed devrait accompagner cette tendance à partir du deuxième trimestre 2024 pour éviter d’accentuer le caractère restrictif de sa politique monétaire, compte tenu de taux corrigés de l’inflation potentiellement plus élevés.

Retour à la dynamique “Good news is good news”

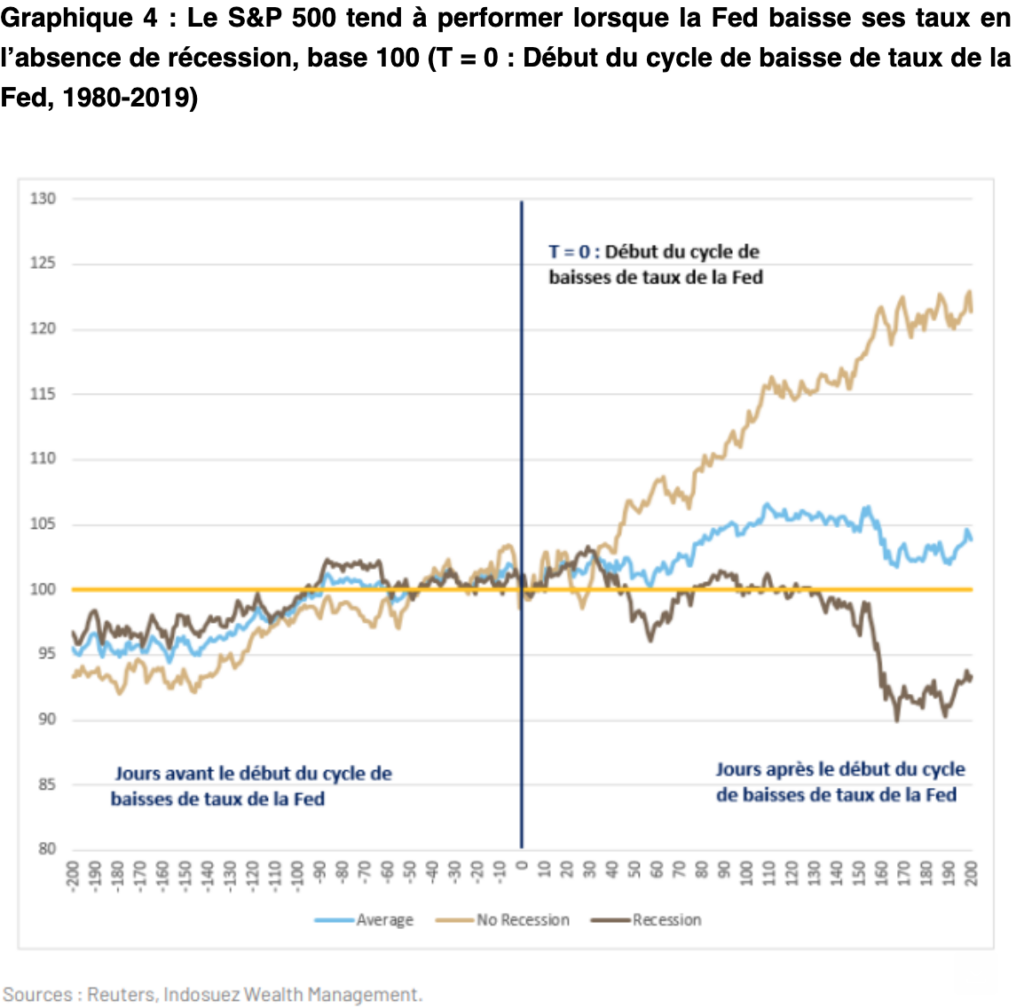

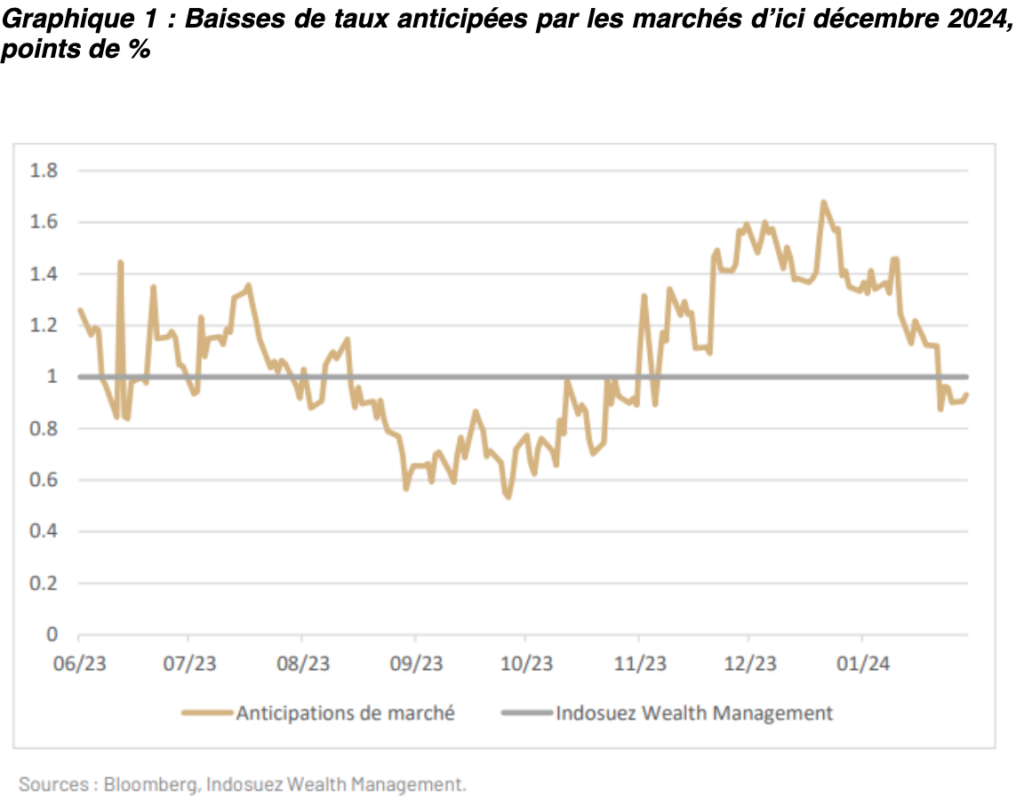

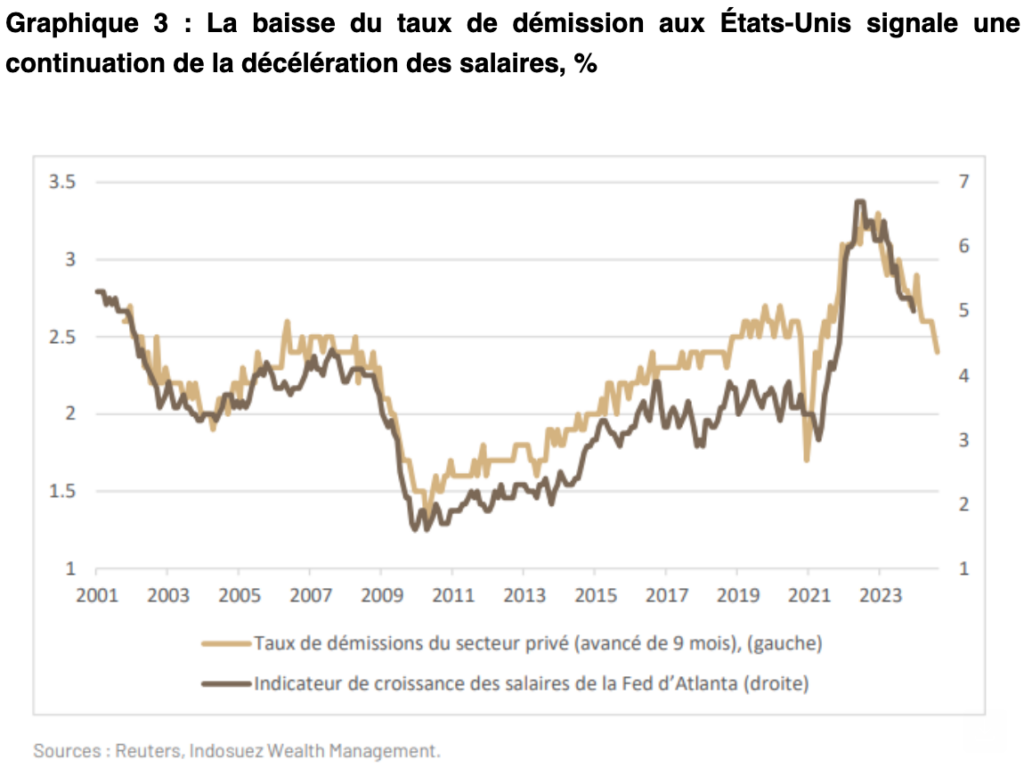

Malgré les craintes initiales d’une survalorisation des marchés financiers, les données économiques de janvier, dépassant largement les attentes, ont modéré les anticipations de baisses de taux de la Fed. Les marchés reportent désormais la première baisse de taux à juin 2024 et tablent sur une réduction de 90 points de base en 2024. Cette réévaluation n’a pas entraîné de repli sur les actions américaines, le S&P 500 continuant de battre des records historiques, soutenu par des données macroéconomiques solides, l’intelligence artificielle et de bons résultats trimestriels.

Risques potentiels et maintien de la prudence

Malgré cette tendance positive, le risque d’une ré-accélération économique et inflationniste demeure. Des indicateurs tels que les créations d’emplois, l’inflation et les salaires suggèrent une possible inflation plus rigide, remettant en question le régime actuel de “Good news is good news”. Dans ce contexte, il est crucial de rester prudent et d’évaluer attentivement l’évolution de la situation économique.

Conclusion et implications

Dans cette perspective de croissance économique robuste et de désinflation continue, nous maintenons une position stratégique positive sur les actions américaines, en tenant compte des indicateurs techniques et du positionnement des investisseurs. Cependant, une certaine prudence est de mise concernant la partie longue de la courbe des taux américains. En outre, le dollar devrait rester attrayant en tant qu’actif de protection contre le risque d’une nouvelle accélération de l’inflation, malgré des perspectives de baisse à plus long terme.