Audition de François Villeroy de Galhau,Gouverneur de la Banque de France,devant la Commission des finances du Sénat :

“Il y a trois mois, jour pour jour, je vous présentais le panorama relativement favorable d’une croissance française alors résiliente, dans un contexte dominé par de fortes incertitudes. Notre économie subit désormais de plein fouet une crise sanitaire majeure et imprévisible. Je voudrais en introduction partager avec vous notre diagnostic économique de cette bataille sanitaire, avant de revenir sur la bataille économique tout aussi indispensable.

1. La bataille sanitaire a un coût économique significatif

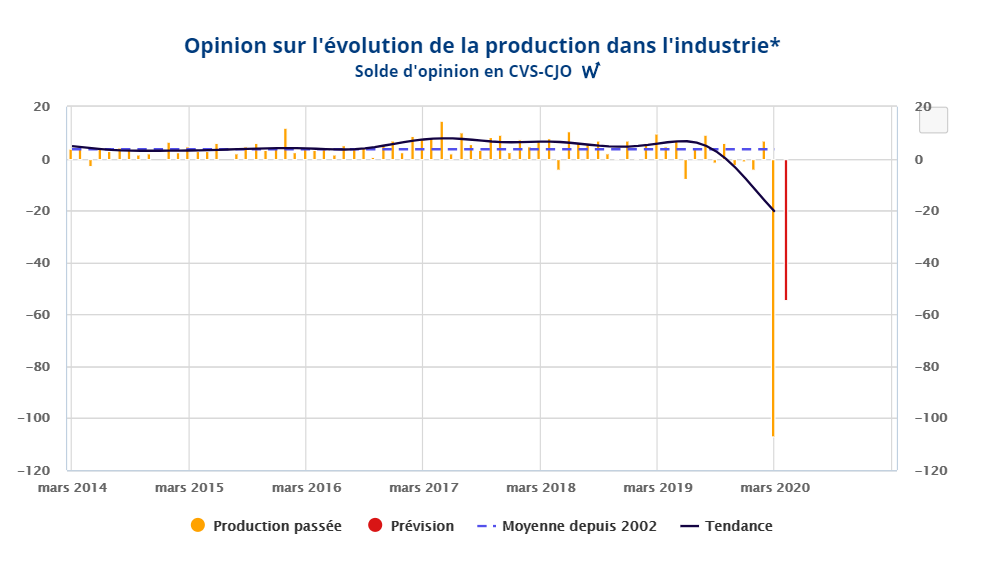

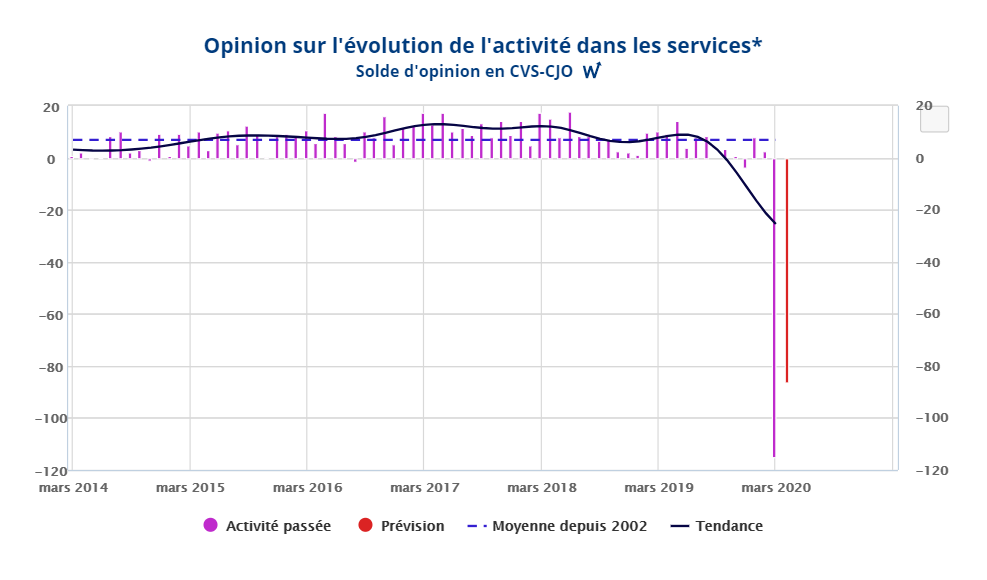

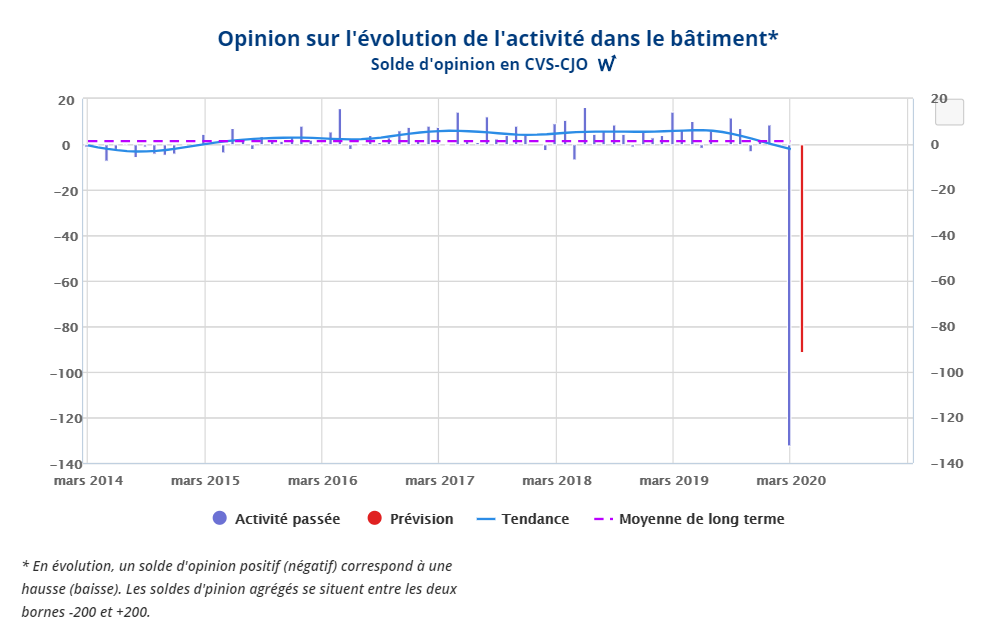

Du 27 mars au 3 avril, la Banque de France a conduit son enquête mensuelle de conjoncture auprès de 8 500 entreprises. Nous estimons la perte d’activité sur une semaine-type de confinement à −32 % dans l’ensemble de l’économie. L’activité se replie dans tous les secteurs, le plus souvent de manière brutale.

Dans l’industrie, notamment l’industrie automobile et la métallurgie sont particulièrement affectées ; les industries agro-alimentaires ou pharmaceutiques sont relativement préservées. Pour l’ensemble de l’industrie, le taux d’utilisation des capacités de production est passé de 78 % en février à 56 % en mars. L’activité du bâtiment s’est encore plus dégradée, de -75 % en moyenne, avec la mise à l’arrêt, au début de la période de confinement, de nombreux chantiers. Enfin, dans les services, la chute la plus importante est enregistrée dans l’hébergement et la restauration, tandis que les services aux entreprises – dont l’informatique – résistent beaucoup mieux.

Nous avons examiné les jours de fermeture selon les régions : le Grand Est ou la Corse sont davantage touchés, la Bretagne ou PACA le sont un peu moins, mais globalement les disparités régionales sont beaucoup moins sensibles que les différences sectorielles.

Notre dernière enquête sur le commerce de détail en mars – qui porte sur les achats de biens, et non de services – est publiée aujourd’hui. Elle confirme une forte chute des ventes, de 24% sur l’ensemble du mois par rapport au mois de février. Cette évolution est essentiellement due à celle des produits industriels ( -43,4 %), les ventes de produits alimentaires ne baissant que de -0,9 % : la comparaison de ces deux chiffres montre l’importance de rouvrir les commerces non-alimentaires, dès que cela sera possible. Le petit commerce est plus durement frappé avec une variation du chiffre d’affaires de -32 %. Les paiements par carte bancaire des ménages en montant (qui ne sont qu’une partie de leur consommation) montrent aussi une forte baisse par rapport à l’an dernier même si celle-ci a tendance à s’atténuer un peu : – 50 % sur la semaine du 23 au 29 mars, -44 % sur celle du 30 mars, -37 % sur la semaine dernière. Sur la vente à distance en particulier, les Français ont retrouvé depuis début avril, leur niveau d’achat de 2019.

Les divers diagnostics convergent : l’économie française tourne depuis le 17 mars aux deux tiers de son rythme normal. Ceci veut dire que chaque quinzaine de confinement nous « coûte » environ 1,5 % de perte de PIB annuel, et presque autant en déficit public supplémentaire, compte tenu des mesures prises. Le FMI a publié hier, en cohérence avec cette estimation, des premières prévisions à l’échelle mondiale, dont je voudrais tirer trois enseignements : d’abord, nous n’avons jamais vu un tel choc, partout ; une perte en 2020 de plus de six points de PIB mondial par rapport à ce qui était prévu en janvier, et près de 8 points dans les économies avancées. Même les pays relativement moins touchés par la pandémie, comme le Japon, le Canada ou l’Allemagne, payent un lourd tribut économique. Ensuite, de forts risques continuent à peser sur ces chiffres : leur scénario est celui d’un confinement de 8 semaines, analogue donc à celui annoncé désormais pour la France. Mais même pour notre pays, les chiffres du FMI (baisse de -7,2 % du PIB en 2020) restent moins lourds que ceux avancés par le gouvernement lui-même depuis hier (baisse de -8 % du PIB, avec un déficit à -9 % du PIB). Enfin, l’attente d’un rebond significatif – même s’il n’effacerait pas la perte de cette année – en 2021, avec une croissance espérée à +4,7 % en zone euro et +4,5 % en France, soit la plus forte depuis plus de trente ans. Si nous gérons bien la sortie de crise, ce serait donc un choc très sévère mais temporaire.

2. De l’urgence d’aujourd’hui aux premières réflexions pour demain

2.1 L’urgence : des réponses rapides, fortes et convergentes dans la crise

Face à cette crise inédite, des réponses rapides, fortes et convergentes partout ont été apportées, en quinze jours, pour endiguer les effets d’un choc économique sévère. Rarement le consensus a été aussi fort sur le sens et l’ampleur des mesures à prendre, y compris chez les économistes – ce qui est rare –. En France, est ainsi construit un bouclier de trésorerie fait à la fois de mesures budgétaires et monétaires sans précédent.

Le volet budgétaire mis en place par le gouvernement repose sur le chômage partiel – désormais le plus généreux d’Europe, et alors que les États-Unis ont déjà 17 millions de chômeurs supplémentaires –, les reports d’échéances fiscales et sociales, le fonds de solidarité pour les très petites entreprises, et des prêts garantis par l’État (PGE) à hauteur de 300 milliards d’euros. Les banques sont ici bien mobilisées, dans l’ensemble, pour soutenir le financement des entreprises. Les demandes de prêts évoluent à un rythme soutenu de plus de trois milliards d’euros par jour. À hier soir, les banques ont reçu environ 230 000 demandes pour près de 45 milliards d’euros.

Je rends hommage à l’action de leurs salariés, et parallèlement nous veillons aux bonnes décisions des banques avec Fréderic Visnovsky, le Médiateur national du crédit. Nous sommes attentifs au moins autant aux assureurs-crédit, dont l’engagement est encore perfectible. La Médiation du crédit a reçu la semaine dernière 645 dossiers éligibles soit davantage chaque jour qu’en un mois dans l’année 2019. C’est beaucoup, mais c’est en même temps moins de 1 % des nouvelles demandes de PGE qui arrivent quotidiennement dans les banques. Les entreprises concernées sont principalement des TPE, dont la situation peut être fragile, et qui sont, pour la moitié d’entre elles, confrontées à des refus de PGE pour des montants moyens avoisinant 92 000 euros : comptez sur notre mobilisation à leur côté.

J’en viens désormais au volet monétaire. L’Europe agit, plus qu’on ne l’a dit. Le débat sur les « coronabonds » divise, mais l’action monétaire exceptionnelle de la BCE nous réunit : jusqu’à 3000 milliards de liquidités pour les entreprises, et notamment les PME, qui se financent via les banques ; 750 milliards d’euros d’achats supplémentaires de titres pour les grandes entreprises et les États qui se financent via les marchés. Relativisons donc ce débat : oui la solidarité financière européenne pourrait faire plus, mais soyons conscients qu’elle fait déjà beaucoup. L’Union monétaire aide l’Italie, en lui permettant d’emprunter beaucoup moins cher qu’avant l’euro.

2.2 Les premières réflexions stratégiques pour l’après-crise

Au-delà de l’urgence et du consensus du présent, nous devons commencer à réfléchir à l’« après-crise», avec là beaucoup de questions ouvertes. Mais nous savons que la confiance des ménages et des entrepreneurs y jouera doublement un rôle-clé : confiance sanitaire à travers une sortie assez sûre mais indispensable du confinement ; confiance aussi économique dans notre capacité à repartir durablement. Comme dans les après-guerre – auxquels notre après-crise ressemblera un peu, en moins dramatique heureusement –, nous devrons mobiliser pour cela un mix de trois leviers : le retour à la croissance, le traitement des dettes, la bonne utilisation de la politique monétaire.

Sur le soutien de la croissance d’abord, la demande des ménages devrait être portée par leur situation financière dans l’ensemble relativement favorable. Par contre, l’offre de certaines entreprises pourrait rester bridée par leurs dettes élevées, voire des faillites ou des difficultés persistantes d’approvisionnement international. Il y aura donc besoin de programmes d’investissement pour à la fois soutenir la demande et améliorer les capacités de production. L’échelon européen – qui a encore une capacité d’endettement – favorisera la réalisation de nos priorités structurelles comme le climat ; c’est là que le fonds de relance (« recovery fund ») poussé par la France à l’Eurogroupe prendrait tout son sens Au plan national, le meilleur investissement pour la croissance restera celui dans l’éducation, la formation professionnelle, et un travail plus qualifié. Demain, c’est encore par notre travail productif de richesses que nous couvrirons le prix de ce choc.

La dette aura significativement augmenté, pour les États comme pour les entreprises, et symétriquement cet endettement se retrouvera, pour une part, en accroissement d’épargne liquide chez les ménages, en raison de la baisse de consommation pendant le confinement. Le traitement des dettes publiques – encore accrues si des créances fiscales et sociales sont abandonnées pour conforter le bilan des entreprises – supposera nécessairement un effort budgétaire rigoureux, avec des dépenses publiques enfin plus sélectives. Mais cet effort ne portera ses fruits qu’à moyen terme, puisque dans l’immédiat il faudra aider l’économie dans son redémarrage. Il y a d’autres solutions partielles – cantonnement, mutualisation avec les pays les plus solides –, mais il n’y a pas de miracle : nous devrons porter plus longtemps des dettes publiques plus élevées, quand bien même le poids en sera allégé si les taux d’intérêt restent très bas.

Ceci amène enfin à la bonne utilisation de la politique monétaire. L’inflation devrait rester faible, avec une demande globale qui ne repartira que progressivement et un prix du pétrole bas. Ceci nous créera la possibilité, et même l’obligation, de maintenir longtemps des taux d’intérêt très bas et des liquidités très abondantes. L’annonce d’une facilité temporaire de découvert accordé par la Banque d’Angleterre au Trésor britannique n’est ni une novation ni réellement un financement monétaire. Elle avait déjà été utilisée en 2008-2009, plafonnée alors à 20 milliards de livres (soit environ 1 % seulement du PIB britannique), et doit être remboursée dans l’année par le Trésor.

Certains vont plus loin, avec des réflexions beaucoup plus spéculatives et complexes à mettre en œuvre : les Banques centrales pourraient par exemple selon ces théories créer durablement de la monnaie finançant directement les entreprises. Rien n’est en principe exclu dans un débat intellectuel, mais seul un risque majeur “par le bas” à la stabilité des prix pourrait faire envisager de telles hypothèses. Deux piliers en effet devront continuer d’ancrer fermement notre action, y compris à travers ces circonstances exceptionnelles: notre mandat – assurer la stabilité des prix –, et l’indépendance de la Banque centrale. Parce qu’ils sont tous deux inscrits dans notre Traité commun, et surtout parce qu’ils fondent notre actif le plus précieux: la confiance des citoyens européens dans leur monnaie.

Je voudrais conclure avec quelques mots sur l’engagement de la Banque de France. Nous avons mobilisé nos activités sur cinq fronts essentiels : l’accompagnement par notre Réseau et par la Médiation des TPE et PME, ainsi que des ménages en difficulté ; les besoins en matière de monnaie fiduciaire ; l’analyse économique et la politique monétaire ; un suivi attentif des marchés ; et une surveillance de la solidité financière des banques et assurances. J’y vois l’illustration d’une conviction plus large : c’est par notre unité et notre solidarité que nous allons surmonter cette rude épreuve pour notre pays. Je vous remercie de votre attention et je suis à votre disposition pour répondre à vos questions.”

La BCE soutient les mesures macroprudentielles prises face à l’épidémie de coronavirus

La BCE soutient la réaction rapide des autorités macroprudentielles de la zone euro pour faire face à l’impact de l’épidémie de coronavirus sur le secteur financier en libérant ou en réduisant les coussins de fonds propres

Les mesures macroprudentielles permettront de libérer plus de 20 milliards d’euros de fonds propres bancaires pour absorber les pertes et soutenir l’activité de prêt

Ces mesures complètent et renforcent les mesures microprudentielles prises par la BCE La Banque centrale européenne (BCE) soutient les mesures prises par les autorités macroprudentielles de la zone euro pour faire face à l’impact de l’épidémie de coronavirus (COVID-19) sur le secteur financier.

La BCE a évalué les notifications soumises par les autorités macroprudentielles nationales pour chaque mesure proposée prévue dans le règlement et la directive relatifs aux exigences de fonds propres (Capital Requirements Regulation and Directive) et a publié une décision de non-objection, approuvant ainsi les mesures prises pour réduire les exigences de fonds propres, notamment le coussin de fonds propres contracyclique.

Les mesures annoncées par les autorités macroprudentielles nationales depuis le 11 mars 2020 permettront de libérer plus de 20 milliards d’euros de fonds propres de base de catégorie 1 (Common Equity Tier 1 capital) détenus par les banques de la zone euro. Elles incluent des libérations ou des réductions du coussin de fonds propres contracyclique, du coussin de risque systémique et des coussins relatifs aux autres établissements d’importance systémique. De plus, certaines autorités ont repoussé ou annulé des mesures annoncées antérieurement afin d’éviter de faire pression sur les banques pour qu’elles renforcent les coussins de fonds propres en période de récession. Ces mesures macroprudentielles complètent et renforcent les mesures annoncées par la supervision bancaire de la BCE depuis le 12 mars 2020.

En mars, la production baisse de façon brutale dans l’ensemble des secteurs de l’industrie. Les moins touchés sont la pharmacie, les industries agro-alimentaires et la chimie.

Les carnets de commandes baissent mais restent moins dégarnis qu’au début 2009. Les stocks sont très bas.

Les chefs d’entreprise ont peu de visibilité sur l’évolution de la production en avril, qu’ils envisagent toutefois encore en net repli par rapport à mars.

Dans les services marchands, la baisse de l’activité est très marquée. Les services d’information, informatiques et comptables et juridiques sont les moins affectés. Les effectifs baissent fortement. Les chefs d’entreprise ont peu de visibilité sur les perspectives d’activité pour avril, mais envisagent une nouvelle dégradation très marquée par rapport au mois précédent.

L’activité du bâtiment n’est pas épargnée par les effets de l’épidémie de coronavirus. Les carnets de commandes retrouvent leur niveau bas de la fin 2015.

En avril, l’activité plongerait encore, avec une grande incertitude quant à l’ampleur du repli.

Des analyses complémentaires pour vous informer d’avantage :