Epsor, société spécialisée en épargne salariale et retraite, dévoile sa nouvelle étude portant sur l’analyse de plus de 800 fonds d’investissement domiciliés en France, qui identifie les supports de placement qui répondent au mieux aux enjeux environnementaux.

Epsor publie son étude « Transition écologique et épargne, où en sont les fonds d’investissement en France ? » afin de comparer les fonds labellisés et non labellisés, les fonds soumis à la réglementation SFDR, leur composition, les entreprises les plus représentées et l’impact environnemental.

Peu de fonds efficacement engagés dans la transition écologique

À l’appui des données extra-financières fournies par Morningstar, Epsor a pu concevoir un score Impact pour noter plus de 800 fonds d’investissement français selon une note de 0 à 100. Ce score, calculé selon plusieurs indicateurs en lien avec l’impact environnemental, permet ainsi d’identifier les fonds les plus responsables, et à l’intérieur de ceux-ci, les entreprises les plus vertueuses.

Les indicateurs utilisés dans la notation des sociétés :

- la notation ESG de chaque fonds

- l’exposition du fonds aux solutions vertes

- l’exposition du fonds aux énergies fossiles

- l’empreinte carbone du fonds

- l’exposition du fonds à des secteurs ayant un impact négatif sur l’environnement.

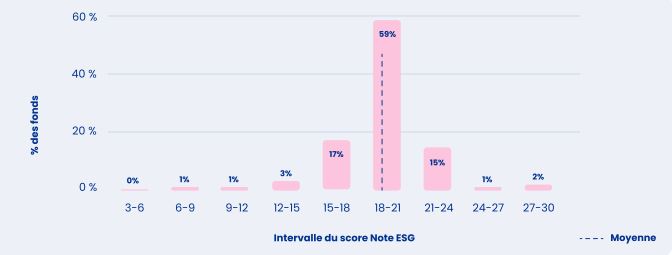

Répartition du score Note ESG de l’échantillon

Moins de 20% des fonds obtiennent une note ESG supérieur à 21 et presque 60% des fonds obtiennent une note ESG comprise entre 18 et 21.

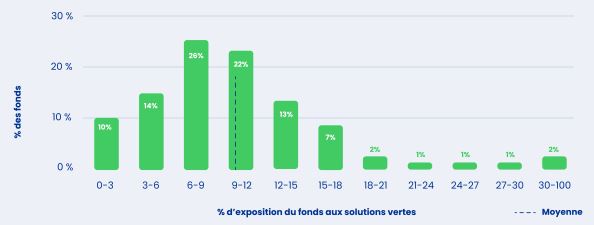

Exposition du fonds aux solution vertes

En moyenne, 9,9% des entreprises présentes dans les fonds sont impliquées dans des activités considérées comme des solutions vertes.

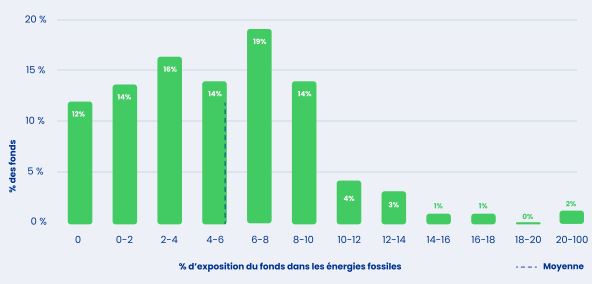

Exposition de fonds aux énergies fossiles

En moyenne, les fonds de l’étude investissent à hauteur de 6% dans des entreprises du secteur des énergies fossiles.

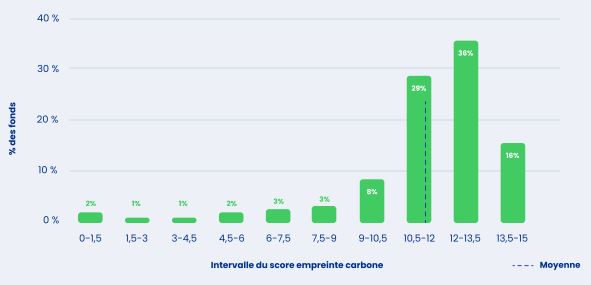

Répartition du score empreinte carbone dans l’échantillon

50% des fonds de l’échantillon ont une empreinte carbone à 125 tonnes CO2 par million d’euros de chiffre d’affaires.

Exposition des fonds aux secteurs controversés ayant un impact négatif sur l’environnement

Au sein de l’échantillon étudié, 34% des fonds ( 278 fonds) investissent dans ces secteurs controversés. Néanmoins, pour 26% de ces fonds, moins de 2% des entreprises présentes dans leur portefeuille ont des activités en lien avec les secteurs énumérés pus tôt.

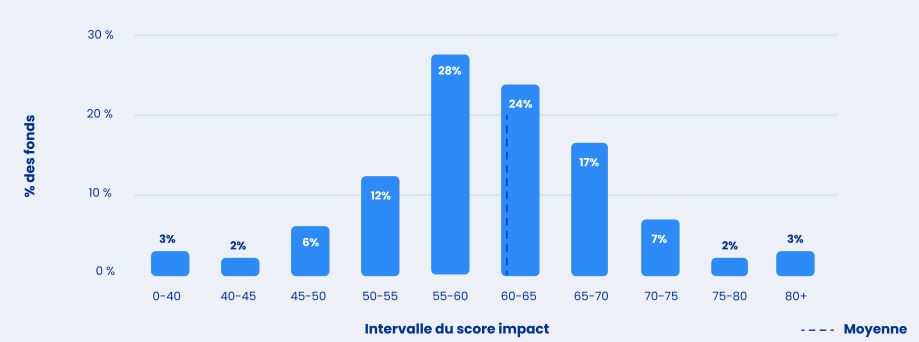

Le sore impact est la note finale attribué à tous les fonds de l’étude en additionnant les notes obtenues pour les cinq indicateurs de la méthodologie.

Répartition du score Impact de l’échantillon

Au vu de répartition du score impact et de la méthodologie, les fonds sont classés en cinq catégorie.

Les chiffres clés de l’étude en un coup d’oeil

L’un des constats principaux dressés par les résultats de l’étude est que peu de fonds sont efficacement engagés dans la transition écologique : sur l’ensemble des fonds étudiés, seuls 12% (soit 92 fonds) ont un score Impact supérieur à 70 points. Parmi eux, seuls 6 fonds ont une excellente note, supérieure à 80 points.

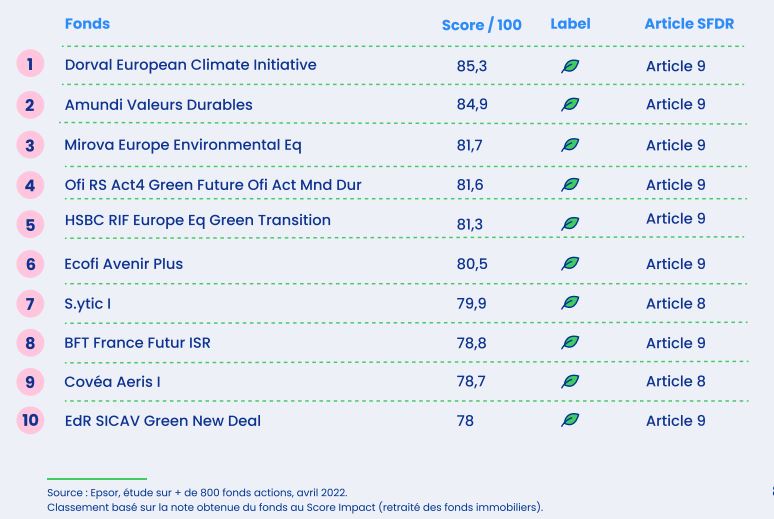

TOP 10 des fonds de l’étude selon leur score impact

Cette faible proportion de fonds avec un score Impact supérieur à 70 points s’explique notamment par la concentration des portefeuilles : 53% des entreprises investies sont communs entre les fonds labellisés et les fonds non labellisés.

Si certaines de ces entreprises sont reconnues pour leur engagement (Schneider Electric pour son activité ou LVMH pour sa politique RSE) et sont plébiscitées par tous les types de fonds, la présence d’autres entreprises qui composent à la fois les fonds labellisés et les fonds non labellisés interroge, au regard du TOP 10.

TOP 10 des entreprises les plus présentes dans les fonds

Autre résultat mis en avant par l’étude : les fonds labellisés investissent 27% de moins dans les énergies fossiles que les fonds non labellisés. Mais il demeure que 80% des fonds labellisés de l’étude possèdent au moins une entreprise en portefeuille en lien avec ce secteur controversé. Ces chiffres et la typologie d’entreprises financées renforcent l’idée d’un débat autour d’une modification des critères d’attribution du label ISR, qui aujourd’hui ne procède à aucune exclusion sectorielle.

Des avancées encourageantes pour l’épargne responsable

Cependant, malgré ces enseignements qui interrogent, la présence d’un label ou d’une classification SFDR « Article 9 » affiche des caractéristiques plus vertueuses que les fonds non labellisés :

- parmi les 30 fonds obtenant le meilleur score Impact, 75% sont labellisés et 50% sont

« Article 9 » - 68% des fonds labellisés obtiennent un score Impact supérieur à la moyenne de l’étude, contre 42% pour les fonds non labellisés

- l’empreinte carbone des fonds labellisés est 18% plus faible que celle des fonds non labellisés

- les fonds labellisés sont 20% plus impliqués dans les entreprises de secteurs verts que les fonds non labellisés.

Ci-dessous un graphique indiquant la répartition des fonds labellisés ainsi que des différents Articles SFDR parmi les fonds du top et du flop 150.

On remarque que les fonds labellisés sont 3 fois plus présentes dans le top ( 32% des fonds labellisés sont dans le top 150 contre seulement 9% des fonds dans le flop 150), traduisant la disparité au sein même des fonds labellisés.

Parallèlement, parmi le flop 150, 126 fonds fonds sont des fonds non labellisés.

TOP 150 et FLOP 150 des fonds de l’étude

Enfin, un autre enseignement de l’étude est que les fonds « Article 9 » ont une part d’investissement dans les entreprises impliquées dans les solutions vertes 50% plus importante que les autres fonds de l’étude. De plus, les obligations inhérentes à la qualification « Article 9 » sont plus exigeantes que le label ISR : on y retrouve par exemple l’adéquation à l’objectif des accords de Paris sur la température < 2°C pour les fonds ayant un objectif de réduction des émissions carbone.

Fonds d’épargne salariale

L’épargne salariale et retraite représente 167,6 milliards d’euros d’encours. Les fonds socialement responsable représentent désormais 52,4 milliards d’euros. Ainsi, l’investissement socialement responsable représente 50% de l’épargne accumulée sur des produits d’épargne salariale et retraite.

L’echantillon de l’étude contient 81 fonds d’épargne salariale:

- 22 fonds proposés au sein de la gamme Epsor

- 59 fonds issus d’autres acteurs de l’épargne salariale.

Au global, les fonds d’épargne salariale obtiennent un score impact de 61,2 contre 60,1 pour l’ensemble des autres fonds, soit une note légèrement supérieure.

Top 10 des fonds accessibles en épargne salariale ainsi que les prestataires d’épargne salariale chez qui le fonds est accessible à la souscription

« À l’appui de cette nouvelle étude, nous confirmons les résultats de notre précédente analyse, partagés par plusieurs acteurs du secteur : le label ISR est un prérequis nécessaire dans une démarche de responsabilité, mais sa méthodologie reste encore trop permissive au vu des enjeux actuels. La réglementation européenne avec SFDR va plus loin, mais en l’absence de contrôle indépendant, la qualification d’un fonds Article 9 ne reste que déclarative de la part des sociétés de gestion. Résultat : un épargnant attaché à un impact positif de ses investissements devrait donc combiner les fonds à la fois labellisés et étiquetés Article 9. Il faut rendre l’investissement responsable plus lisible et plus accessible. Il est urgent et indispensable que les pouvoirs publics encadrent mieux les standards d’épargne responsable pour garantir les intérêts des épargnants, répondre aux enjeux posés par la crise écologique, et éviter le greenwashing. Enfin, cette démarche doit s’accompagner d’une meilleure information des épargnants sur la finance responsable et les labels, encore trop méconnus du grand public », déclare Julien Niquet, Président d’Epsor.

L’étude complete ici :